В конце 2023 японская иена представлялась инвесторам главным фаворитом на Forex. Дескать, большинство центробанков во главе с ФРС будут ослаблять денежно-кредитную политику, а Банк Японии, напротив, намерен повышать ставки. Дифференциал сузится, что приведет к падению USD/JPY. Тем не менее реализации этой стратегии пришлось ждать около двух месяцев.

В январе-феврале инвесторов настигло разочарование. Кадзуо Уэда не думал подавать сигналов об отказе от политики отрицательных ставок, а рынки поумерили свои аппетиты относительно судьбы ставки по федеральным фондам. На исходе декабря они рассчитывали на снижение Федрезервом стоимости заимствований на 150 б.п., до 4%. В начале марта деривативы прогнозируют лишь три акта монетарной экспансии вместо шести. Доллар США окреп, иена, напротив, превратилась в аутсайдера.

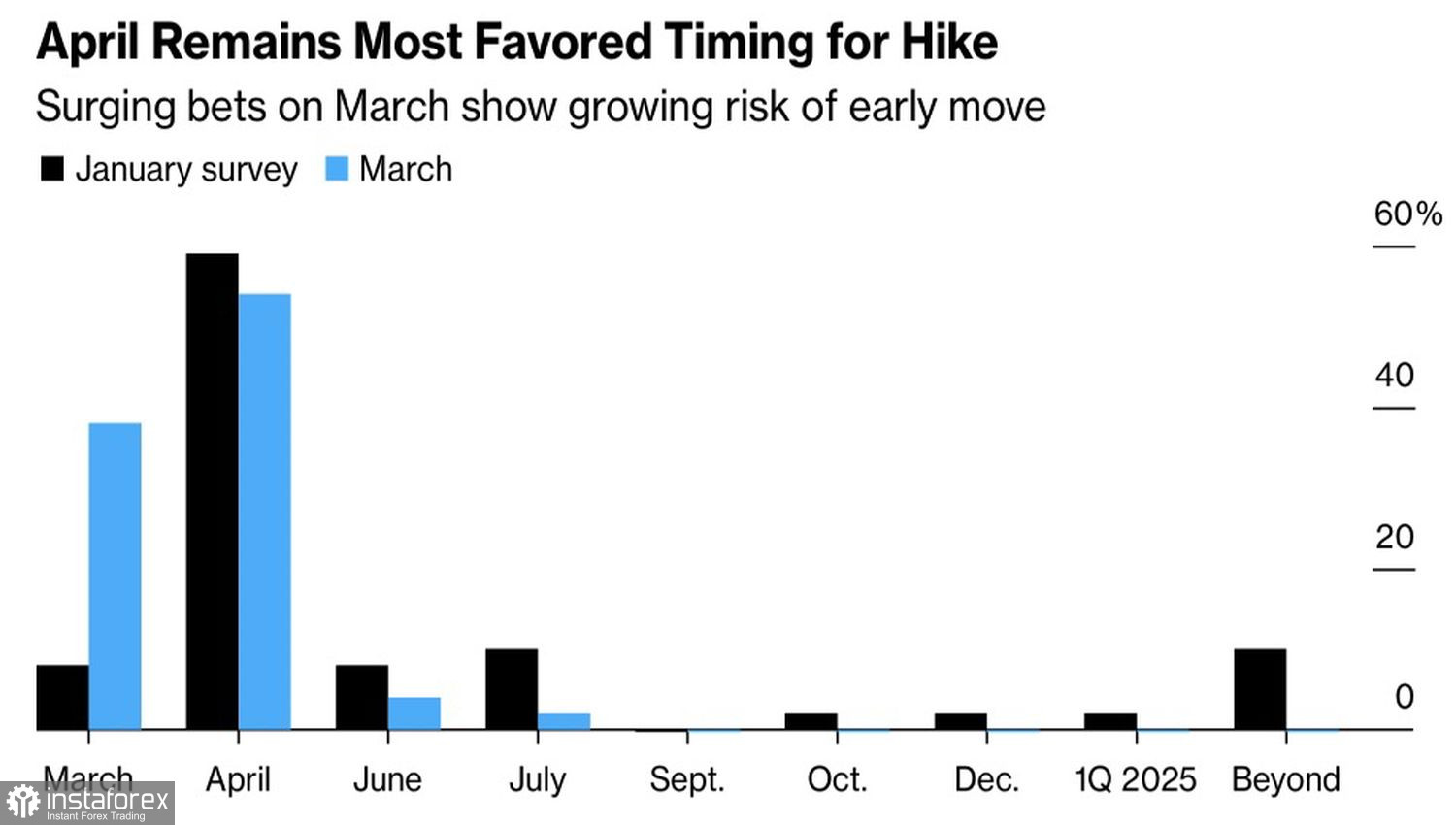

Однако весной тема дивергенции в монетарной политике всплыла под новым углом. Рынки зациклены не на масштабах, а на сроках старта. И слухи, что Банк Японии может начать нормализацию уже в марте, стали ключевым драйвером пике USD/JPY. Действительно, если в январском опросе 59% экспертов Bloomberg прогнозировали, что Кадзуо Уэда и его коллеги повысят ставку овернайт в апреле, а лишь 8% респондентов отдавали предпочтение марту, то в начале весны все изменилось. За прель проголосовали 54% экономистов, за март – 38%!

Прогнозы экспертов Bloomberg о сроках старта нормализации BoJ

Согласно инсайду Reuters, Совет управляющих готов подождать, однако если 13 марта данные о результатах переговоров крупных фирм и 15 марта итоги опроса крупнейшего профсоюза Rengo покажут резкий рост зарплат, Центробанк может вынести приговор отрицательным ставкам уже на заседании 18 и 19 числа.

ФРС, согласно заявлению Джерома Пауэлла, близка к снижению ставки по федеральным фондам. Американскому Центробанку требуется больше таких же данных по инфляции, которые выходили раньше и сигнализировали о развитии дезинфляционных процессов. В этом отношении близость фактических цифр по потребительским ценам и базовой инфляции к прогнозам экспертов Bloomberg 3,1% и 3,7%, соответственно, станет поводом для новых распродаж USD/JPY.

Следует отметить, что дивергенция в монетарной политике – далеко не единственный драйвер пике анализируемой пары. Рост волатильности на Forex в преддверии важных событий в виде отчета по инфляции США за февраль, заседаний Банка Японии и ФРС приводит к закрытию позиций carry трейдерами и укреплению валют фондирования, в первую очередь иены.

Более того, коррекция фондовых индексов Страны восходящего солнца заставляет нерезидентов прекращать хеджирование валютных рисков, что также способствует падению котировок USD/JPY.

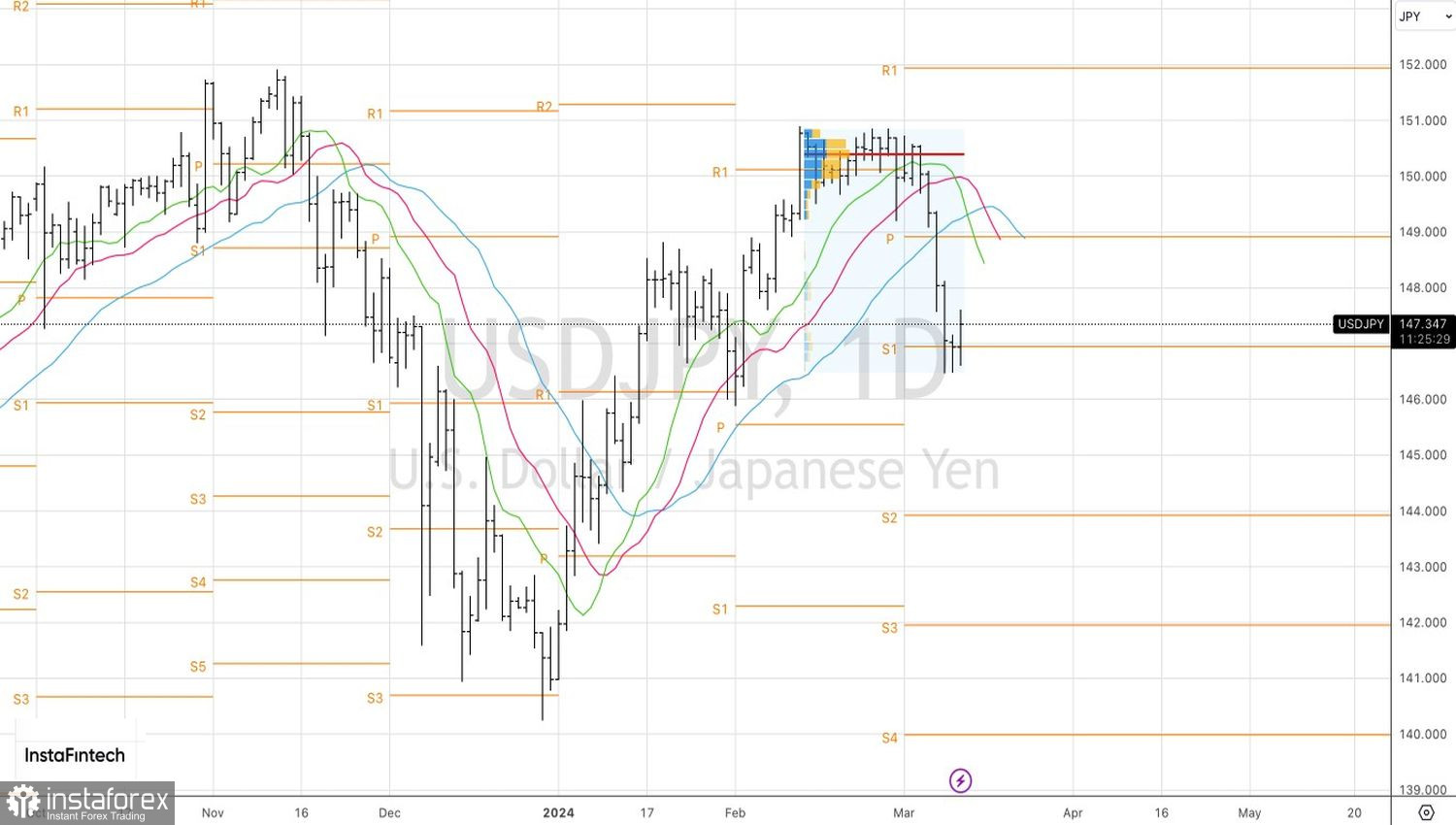

На дневном графике доллара США против японской иены имел место выход из консолидации. Это позволило сформировать шорты от уровня 149,8. С учетом высокой вероятности перелома восходящей тенденции USD/JPY следует их удерживать и наращивать на откатах.