Доллар продолжает слабеть, а инвесторы проявляют осторожность накануне публикации (в 12:30 GMT) данных с американского рынка труда. Забегая немного вперед, отметим, что ожидается замедление роста новых рабочих мест, созданных вне сельскохозяйственного сектора, с +303,0 тыс. до +243,0 тыс. и роста средней почасовой заработной платы с +4,1% до +4,0% (в годовом выражении) в апреле.

Накануне была опубликована еженедельная статистика по числу заявок на пособия по безработице в США, которая указала на стабилизацию показателя новых заявок на отчетной неделе на уровне 208,0 тыс. при прогнозе в 212,0 тыс. и повторных – на уровне 1,774 млн при прогнозе в 1,800 млн.

В среду же компания Automatic Data Processing (ADP) представила свой отчет по уровню занятости в частном секторе американской экономики. Он часто рассматривается как предвестник официальных данных от Минтруда США. Отметим, что этот отчет вышел с весьма позитивными показателями, указавшими на рост занятости в апреле на +190 тыс., лучше прогноза в +175,0 тыс. Предыдущее значение в +184 тыс. в марте при этом было пересмотрено в лучшую сторону, до +208,0 тыс. Эти показатели выше значений, отмечаемых ADP с августа 2023 года, что является позитивным фактором для доллара и предполагает не менее позитивный официальный отчет, который, как мы отметили выше, выйдет сегодня в 12:30 (GMT).

Данные с рынка труда являются ключевыми (вместе с данными по ВВП и динамике инфляции) для ФРС при определении параметров монетарной политики. Поэтому их публикация может вызвать резкий всплеск волатильности на рынке и в котировках доллара, особенно, если данные будут сильно отличаться от прогнозных, отметили мы в нашем вчерашнем обзоре «Доллар: краткие итоги и ближайшие перспективы».

Если отчет Минтруда США не устроит покупателей доллара, то стоит ждать его резкого ослабления. Это может случиться, если данные окажутся слабее прогнозных значений, а данные предыдущего отчета будут пересмотрены в худшую сторону.

Однако, это еще не конец недели и не финальная точка во мнениях участников рынка относительно «судьбы» доллара. Его динамика может либо усилиться, либо изменить направление на противоположное, если публикуемый в 14:00 (GMT) индекс PMI деловой активности (от ISM) в секторе услуг экономики США преподнесет сюрприз.

Ожидается ускорение PMI, уже находящегося в зоне роста (выше отметки 50), в лучшую сторону, с 51,4 в марте до 52,0 в апреле.

На сектор сферы услуг в экономике США приходится около 80% национального ВВП, и ускорение бизнес-активности в этом секторе является бычьим фактором для доллара, который может существенно повлиять на его динамику, особенно в конце недели.

В среду был опубликован индекс деловой активности в производственном секторе (от Института управления поставками, ISM) американской экономики. Он замедлился в апреле (после ускорения в марте с 47,8 до 50,3) до 49,2, сильнее прогноза в 50. Это негативный фактор для доллара. Однако, на долю производственного сектора приходится примерно 20 % ВВП (из них 1 % на сельское хозяйство и 18 % на промышленное производство) в отличие от 80% доли сферы услуг.

Также стоит обратить внимание на статью отчета ISM, в котором отмечено ускорение производственного индекса постепенного разгона инфляции: до 60,9 в апреле с 55,8 в марте. Этот индекс указывает на ожидания представителей бизнеса в отношении инфляции в ближайшей перспективе. Динамика этого показателя также учитывается экономистами ФРС при определении темпов инфляции и при расчете параметров монетарной политики. Разгон же производственной инфляции самым непосредственным образом отражается на общем уровне инфляции в стране.

Выступая в среду, в ходе пресс-конференции глава ФРС Пауэлл заявил, что американский ЦБ «не считает целесообразным снижать целевой диапазон до тех пор, пока не будет уверен, что инфляция устойчиво движется к 2%». Пауэлл также отметил, что ограничительная политика продолжится в ближайшем будущем, поскольку инфляция превышает целевые значения, несмотря на позитивные темпы её замедления.

Однако, участники рынка по-прежнему рассчитывают на два снижения процентной ставки в этом году, хотя, некоторые экономисты считают, что ФРС может и вовсе отложить их на следующий год.

Поэтому на передний план выходит макро статистика из США. Если она будет сильной, то у ФРС появится больше аргументов в пользу сохранения жестких условий монетарной политики.

И эта неделя в данном случае может стать ключевой для доллара вплоть до середины месяца, когда 15 мая будут опубликованы свежие данные по инфляции в США.

При этом, доллар, несмотря на коррекцию, сохраняет свою силу, утверждать, что его тренд развернулся вниз пока что нельзя.

Из других важных публикаций сегодняшнего торгового дня отметим опубликованные в 08:30 (GMT) британские финальные индексы PMI, составной и для сферы услуг (от S&P Global), оказавшиеся лучше предварительной оценки: индекс в секторе услуг Великобритании ускорился в апреле до 55,0 с 53,1 в марте, а составной PMI – до 54,1 с 52,8 в марте. Однако, фунт отреагировал на эту публикацию довольно сдержанно.

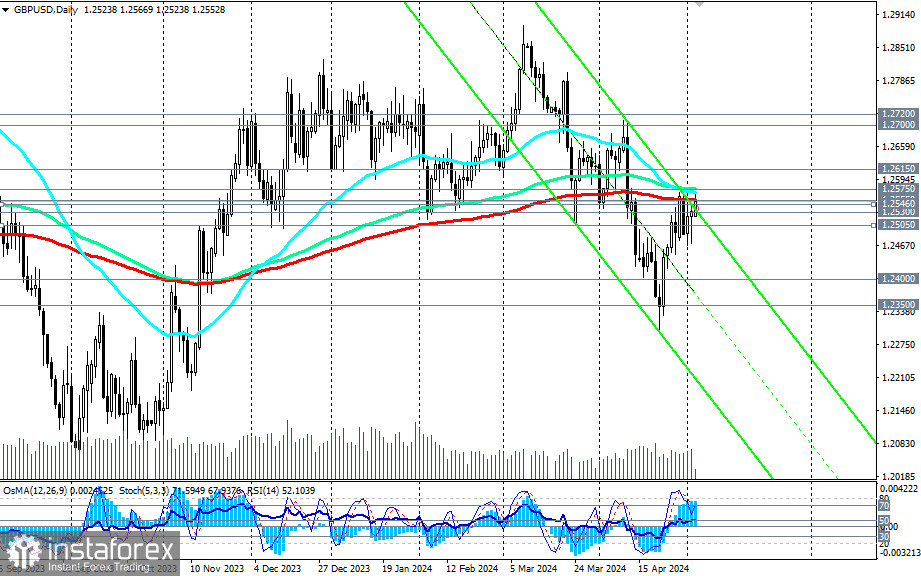

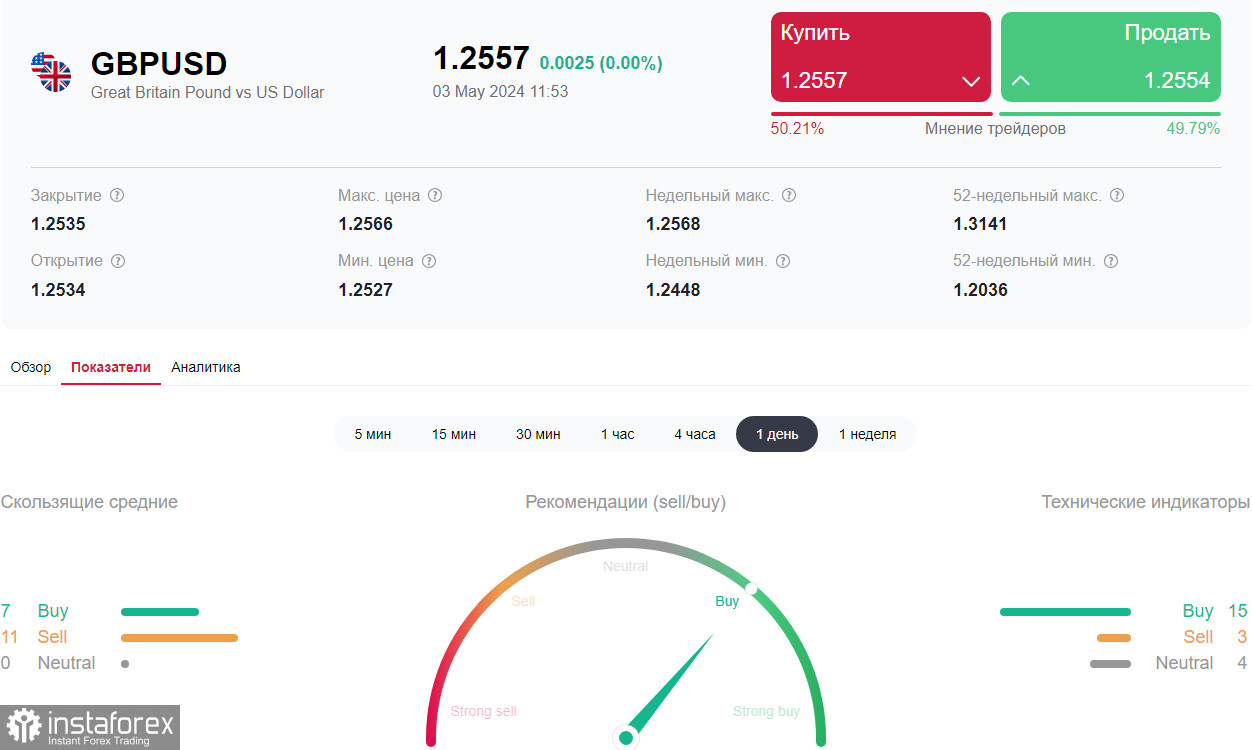

*) см. торговые индикаторы Instaforex по GBP/USD

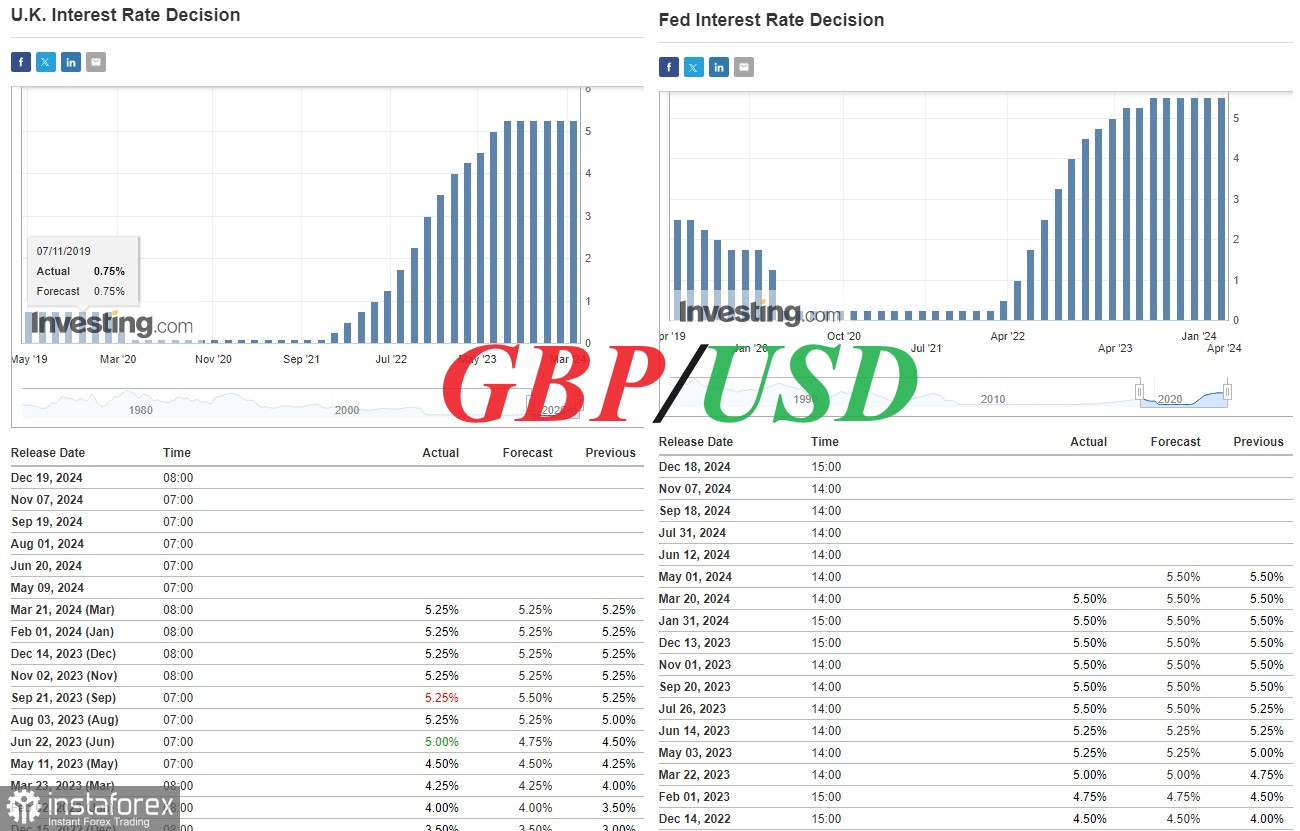

На следующей неделе (в четверг) состоится заседание Комитета по монетарной политике Банка Англии. Вероятно, процентная ставка будет сохранена на уровне 5,25%. Годовой британский индекс потребительских цен снизился в марте до +3,2%, двигаясь в сторону целевых 2,0%. Последние макро данные, поступающие из Великобритании, подтверждают замедление инфляции в стране. Так, по данным Британского консорциума розничной торговли, опубликованным на этой неделе, годовая инфляция цен в розничной торговле замедлилась до +0,8% в апреле по сравнению с +1,3% в предыдущем месяце). Рынок ожидает снижения процентных ставок Банком Англии быстрее, чем это сделает ФРС, и существует риск расхождения в политике, который будет оказывать давление на пару GBP/USD. Если ФРС может пока отказаться от снижения процентной ставки, то от Банка Англии ожидают 3 снижения, всего на 75 базисных пунктов в этом году. В этом случае GBP/USD может протестировать отметку 1.2000, считают экономисты. Другими словами, в этом случае для продавцов пары открывается перспектива снижения на 500 пунктов от текущей отметки 1.2555 (подробнее о динамике пары см. в GBP/USD: торговые сценарии на 03.05.2024).