Вероятно, для кого-то это стало сенсацией или неожиданностью, но если повнимательнее посмотреть на динамику выходящих последние полгода данных экономической статистики из США и следующие за этим итоговые решения ФРС, заявления его представителей и самого председателя Дж. Пауэлла, то складывается ясная и прозрачная картина, которую я освещал еще несколько месяцев назад. У американского регулятора нет никаких оснований для старта смягчения монетарной политики.

Следует отметить, что даже некоторые члены ЦБ готовы голосовать за повышение ставок, если это понадобится. То снижение инфляции, которое наблюдалось в апреле, скорее всего, будет локальным и вряд ли станет устойчивой тенденцией, так как базовые причины ее поддержки не устранены. К тому же, согласно последним данным производственной инфляции, которая в прошлом месяце просто взлетела вверх, в ближайшей перспективе рост цен на товары будет только ее стимулировать.

Я по-прежнему полагаю, что до конца текущего года не стоит ожидать понижения процентных ставок, а значит, очередное разочарование постигнет тех инвесторов, которые считали, что ставки начнут снижаться, и на этой волне покупали рисковые активы, золото и продавали доллар против основных валют на рынке Форекс.

Настроения могут заметно ухудшиться, если публикуемые в начале июня данные с рынка труда вновь покажут прирост новых рабочих мест выше уровня «рубикона» 200 000. Эта новость может охладить рынки и привести к более серьезному укреплению курса доллара и заметному повышению доходности трежерис.

Стоит ли в этой ситуации ожидать снижения фондовых рынков? Считаю, что это не произойдет в ближайшее время. Нынешнее соотношение прибыль-риск пока в пользу прибыли. Уровни процентных ставок, похоже, несильно беспокоят участников рынка. Они к ним приспособились и, ориентируясь на отчетности компаний, покупают и покупают, переводя ничем не обеспеченные доллары в реальные активы, акции компаний.

Формирует ли это мыльный пузырь на рынке акций в Америке? Да, но пока это никого не волнует. Трейдеры пытаются освоить значительные объемы ликвидности в акции.

Почему золото и нефть остаются под прессингом? Здесь две основные причины. Первая - укрепление курса доллара по итогам публикации протокола заседания ФРС, а также некоторое затухание напряженности на Ближнем Востоке. После заявления Ирана о том, что президент страны погиб в авиакатастрофе из-за технической неполадки вертолета, сняло напряжение и хотя бы на время отодвинуло фактор эскалации кризиса между Ираном и Израилем. А ведь ранее в подавляющем большинстве спрос на золото формировался именно на волне этого фактора.

Что можно ожидать сегодня на рынках?

Полагаю, что результат публикации протокола ФРС по денежной политике за апрель может еще какое-то время отыгрываться участниками рынка, а значит, стоит ожидать продолжения снижения цены на золото, товарные активы, включая нефть по причине укрепления доллар США из-за падения ожидания снижения ставок в этом году. В целом полагаю, что своеобразные качели на рынках будут работать еще значительный период времени.

Прогноз дня:

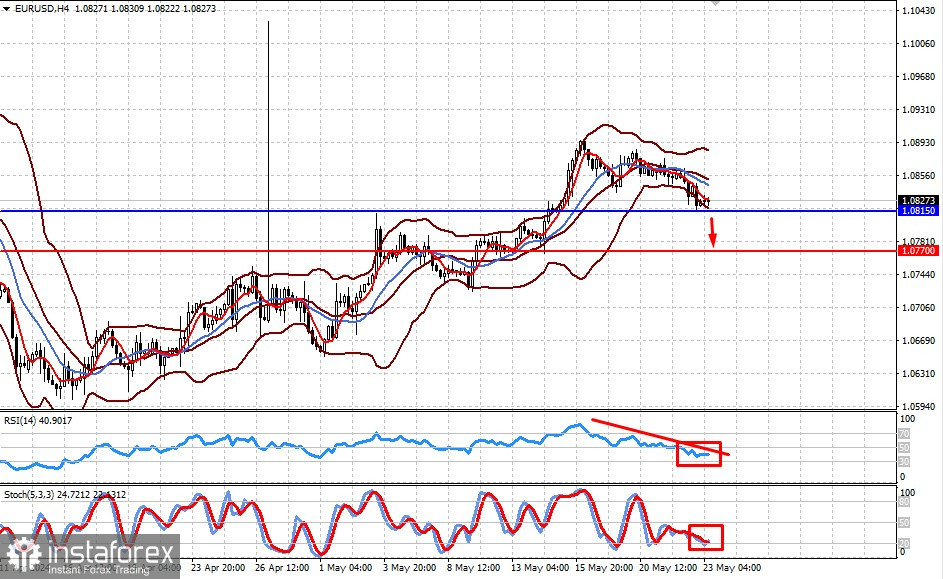

EUR/USD

Пара балансирует выше уровня поддержки 1.0815. Усиление позиций доллара и на этой волне снижение цены ниже этого уровня могут способствовать падению к отметке 1.0770.

XAU/USD

Цена на золото может попробовать восстановиться к отметке 2374.65, прежде чем возобновит снижение к уровню 2333.70.