ЕЦБ стоит на пороге начала цикла ослабления денежно-кредитной политики. ФРС не намерена это делать, по меньшей мере, до сентября. В условиях описанной Изабель Шнабель в 2022 глобализации инфляции такое расхождение выглядит нелогичным. А решение Европейского центробанка – ошибочным. PIMCO описывает инфляцию, как глубоко коррелированную во всем мире. Если в США есть серьезные проблемы с высокими ценами, то маловероятно, что в еврозоне нет хотя бы незначительных трудностей.

Инфляция – это то, на что инвесторы сейчас смотрят в оба глаза. Почему падал доллар США в конце 2023? Рынки считали, что цены в Штатах будут и дальше стремительно замедляться в направлении таргета. Почему индекс USD рос в январе-апреле? Этого не происходило. CPI и PCE стали на якорь, и чиновники FOMC начали рассуждать о необходимости длительного сохранения ставки по федеральным фондам на плато в 5,5%.

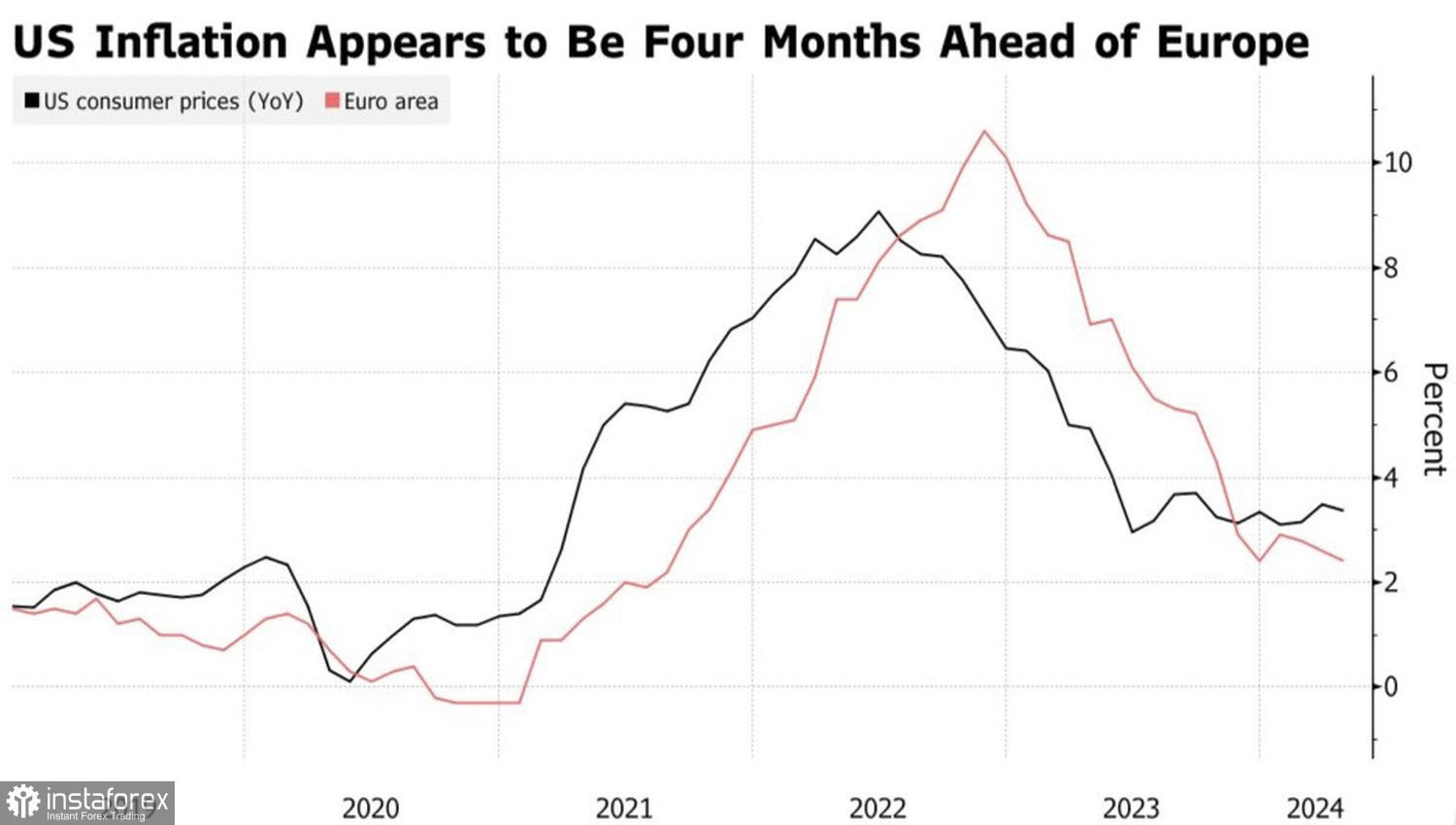

Динамика европейской и американской инфляции

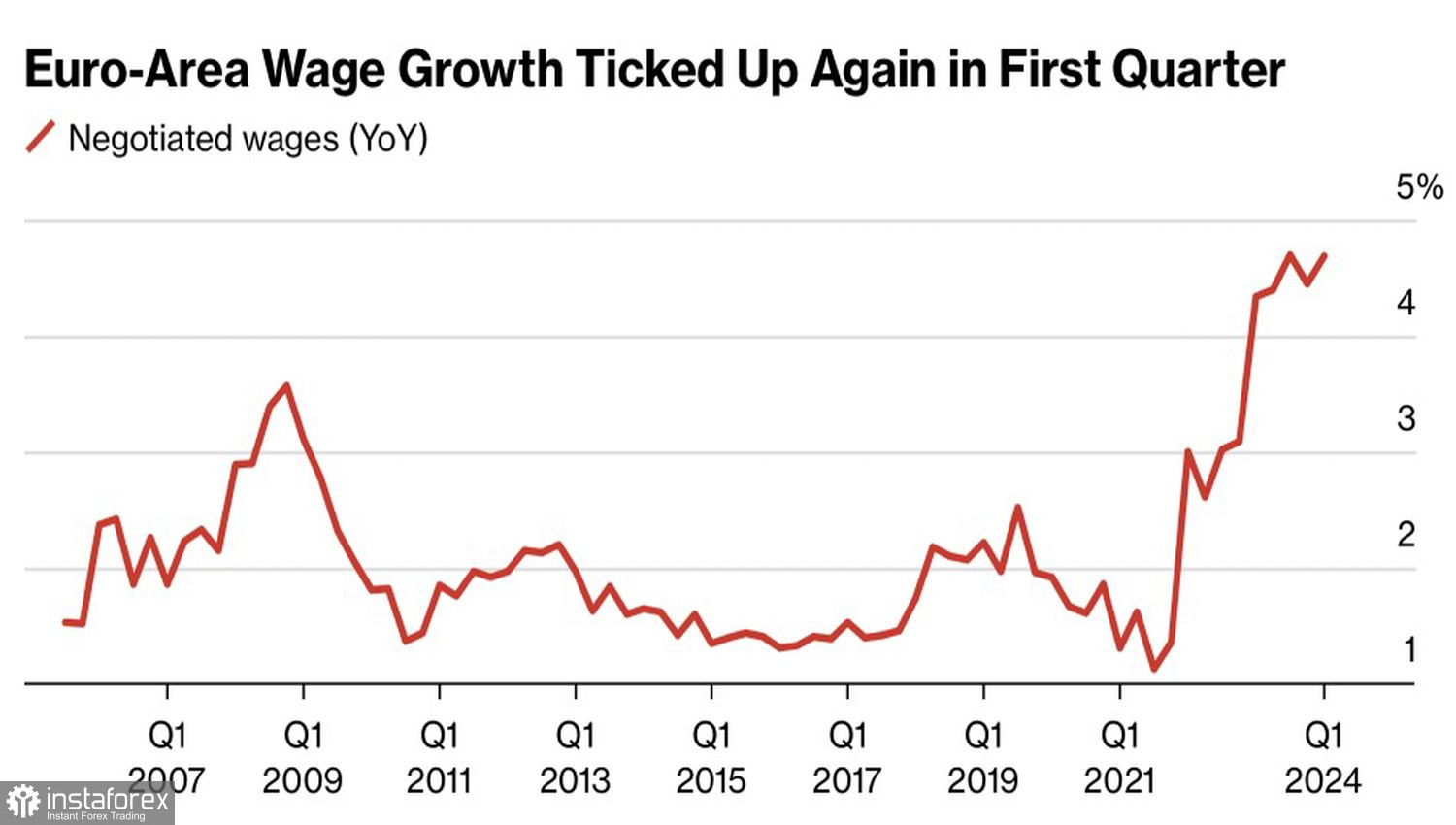

Очевидно, что природа американской и европейской инфляции различна. В США в основе роста цен лежали фискальные стимулы, в еврозоне – энергетический кризис. Однако в 2024 ситуация начала меняться. Валютный блок имеет сильный рынок труда, где зарплаты увеличиваются ускоренными темпами. Экономика восстанавливается, а сильный спрос дает возможность компаниям передавать высокие цены потребителям. Неудивительно, что CPI в мае разогнался на 2,6%.

Напротив, американская экономика охлаждается. Это проявляется через рынок труда и замедление оплаты труда. Кроме того, в силу фиксированных ставок по ипотекам, воздействие агрессивной монетарной рестрикции ФРС проявляется со значительным временным лагом. Велика вероятность, что темпы роста CPI и PCE продолжат падать, что увеличит предполагаемые масштабы ослабления денежно-кредитной политики Федрезерва и ослабит доллар США.

Динамика европейских зарплат

Значит, ли это, что американская валюта должна поднять лапки к верху? Ни в коем случае! У «медведей» по EUR/USD предостаточно козырей, чтобы ответить противникам. Доллар США – актив-убежище, и выборы в 75 странах мира в 2024 – повод об этом вспомнить. Неудивительно, что потеря партиями власти авторитета в Индии и ЮАР, а также большие проблемы с долгами в Мексике, которые придется решать новому президенту, вызвали переполох на финансовых рынках и привели к росту индекса USD.

То ли еще будет, когда в центре внимания инвесторов окажется матч-реванш Джо Байдена и Дональда Трампа. Рынки не в полной мере оценивают риски возвращения эксцентричного республиканца в Белый дом. Как только инвесторы осознают масштабы трагедии, они начнут скупать доллар США как горячие пирожки.

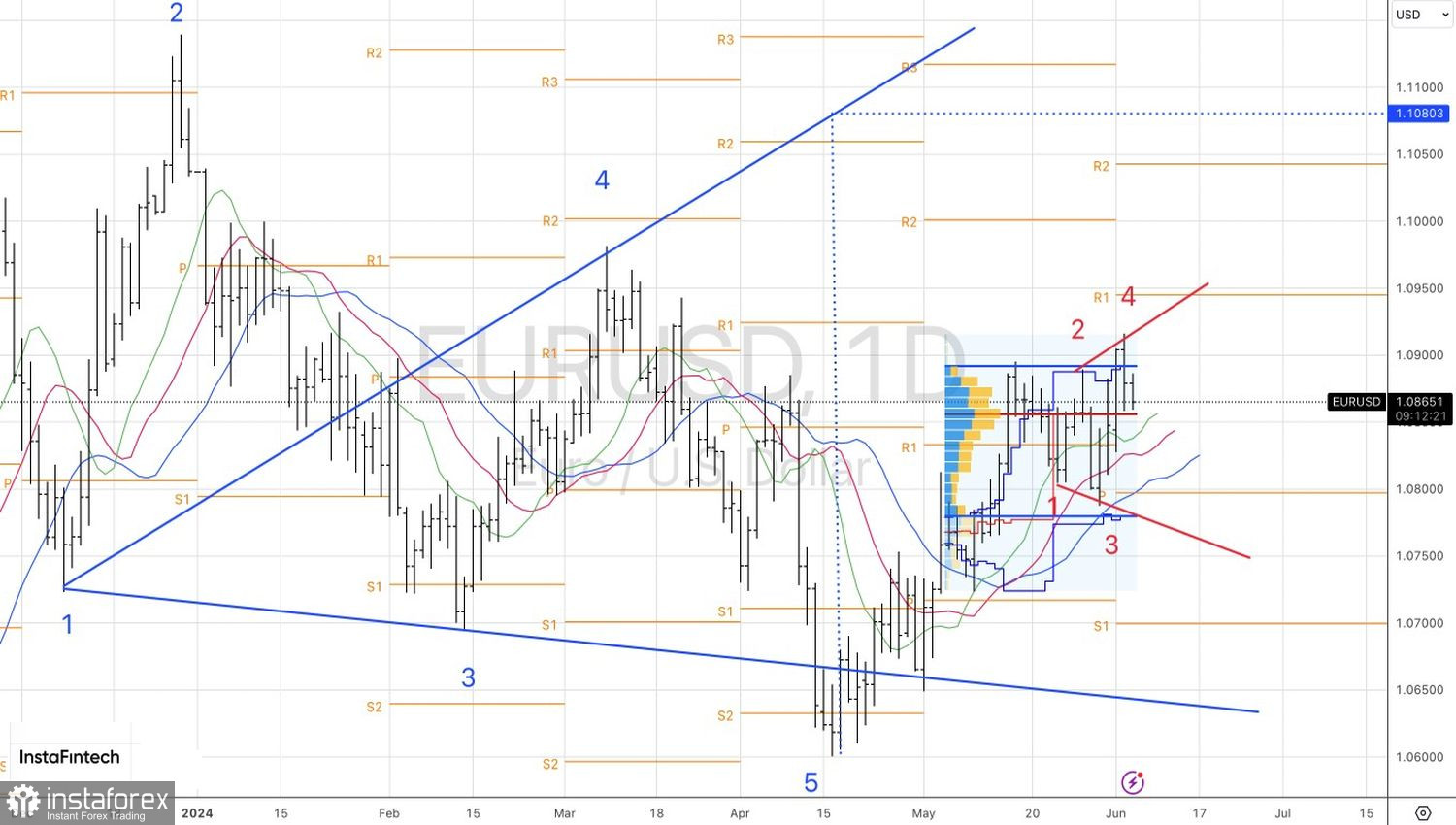

Технически на дневном графике EUR/USD имеет место консолидация в диапазоне 1,079-1,088 в рамках паттерна Всплеск и полка. Возвращение котировок к его середине вблизи отметки 1,0835 трансформирует модель в Обман-выброс и станет основанием для продаж. Пока пара торгуется выше 1,085, следует сохранять акцент на покупки.