Акции на Уолл-стрит завершили пятничные торги с небольшим снижением в условиях нестабильности после публикации сильных данных по занятости в США. Эти данные подтвердили устойчивость экономики, но также вызвали опасения, что Федеральная резервная система может дольше сохранять высокие процентные ставки, чем ожидали многие инвесторы.

По данным Министерства труда США, в мае было создано около 272 000 рабочих мест, что значительно превысило прогнозы аналитиков, которые ожидали 185 000. Уровень безработицы вырос до 4%.

Индекс S&P 500 (.SPX) резко снизился после выхода отчета, в то время как доходность казначейских облигаций США увеличилась, поскольку трейдеры пересмотрели свои ожидания по снижению ставок в сентябре. Индекс затем восстановился и кратковременно достиг нового внутридневного рекорда, так как инвесторы оценили данные как подтверждение здорового состояния экономики.

Секторы коммунальных услуг (.SPLRCU), материалов (.SPLRCM) и коммуникаций (.SPLRCL) понесли наибольшие потери. Финансовый (.SPSY) и технологический (.SPLRCT) сектора показали лучшую динамику.

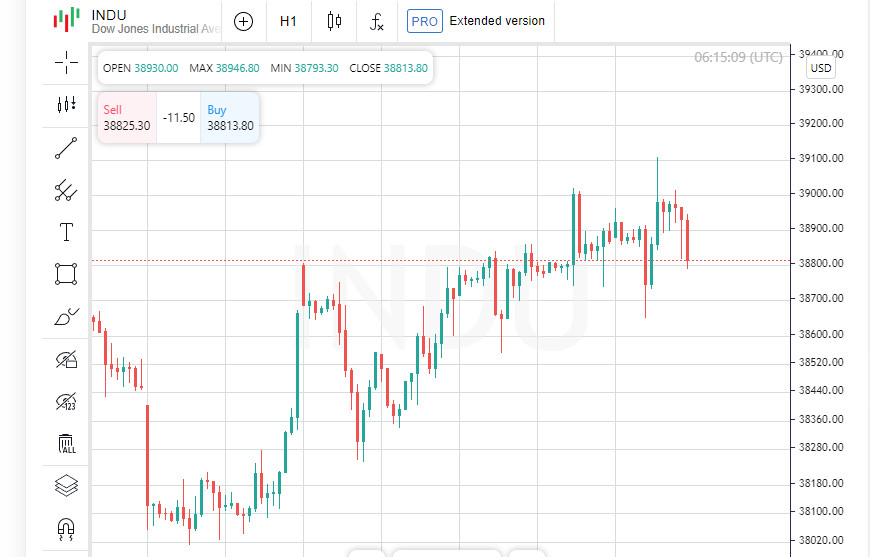

За неделю индекс S&P 500 вырос на 1,32%, Nasdaq прибавил 2,38%, а Dow Jones поднялся на 0,29%.

«Это показывает, что в ближайшее время снижения ставок не произойдет. Рост доходности облигаций оказывает значительное давление на рискованные активы, включая акции малой капитализации», — отметил Сэнди Виллер, портфельный менеджер Villere & Co из Нового Орлеана.

«Все дело в процентных ставках. Возможно, они останутся высокими дольше, чем ожидалось, и инвесторам придется адаптироваться к новым условиям», - добавил он.

Рынки отреагировали на данные по занятости изменением ожиданий по срокам снижения ставок ФРС. После публикации данных трейдеры предположили, что снижение ставок с текущего уровня в 5,25-5,5% может начаться не раньше ноября. По данным Fedwatch LSEG, вероятность снижения ставок ФРС на 25 базисных пунктов в сентябре упала до 56% с примерно 70% накануне.

Промышленный индекс Dow Jones (.DJI) снизился на 87,18 пункта (0,22%) до 38 798,99, индекс S&P 500 (.SPX) потерял 5,97 пункта (0,11%) до 5 346,99, а индекс Nasdaq Composite (.IXIC) упал на 39,99 пункта (0,23%) до 17 133,13.

Акции GameStop (GME.N) упали на 39% на фоне волатильных торгов, совпавших с первой за три года прямой трансляцией популярного блогера Roaring Kitty. Компания объявила о возможном размещении акций и снижении квартальных продаж.

Акции других популярных среди розничных инвесторов компаний, таких как AMC Entertainment (AMC.N) и Koss Corp (KOSS.O), также понесли значительные потери, снизившись на 15,1% и 17,4% соответственно.

Акции Nvidia (NVDA.O) продолжили падение, начатое в предыдущей сессии, и их рыночная капитализация вновь опустилась ниже отметки в 3 триллиона долларов.

Акции Lyft (LYFT.O) выросли на 0,6% после того, как компания представила прогноз роста общего числа заказов на 15% к 2027 году, объявленный после закрытия торгов в четверг.

На Нью-Йоркской фондовой бирже (NYSE) число падающих акций превысило число растущих в соотношении 2,72 к 1. На Nasdaq 1177 акций показали рост, тогда как 3064 снизились, что дало соотношение 2,6 к 1 в пользу падающих акций.

Индекс S&P 500 установил 17 новых 52-недельных максимумов и 5 новых минимумов, а индекс Nasdaq Composite зафиксировал 34 новых максимума и 149 новых минимума. Общий объем торгуемых акций на американских биржах составил около 10,75 миллиардов по сравнению со средним показателем в 12,7 миллиарда за последние 20 торговых дней.

Снижение ожиданий по быстрым действиям ФРС оказало давление на акции, завершившие торговую сессию с понижением. Мировой индекс акций MSCI (.MIWO00000PUS) снизился на 0,3% после достижения рекордного максимума в 797,48 пункта.

Доходность двухлетних облигаций, отражающая ожидания по процентным ставкам, выросла почти на 17 базисных пунктов до 4,8868% после шести дней непрерывного снижения. Повышение доходности происходит на фоне падения цен на облигации.

Ранее ожидалось, что изменения ставок произойдут в сентябре, особенно после того, как Европейский центральный банк в четверг снизил ставку по депозитам с рекордных 4% до 3,75%, что соответствовало ожиданиям.

Банк Канады в среду стал первой финансовой институцией среди стран «Большой семерки», снизившей ключевую ставку, вслед за решениями шведского Риксбанка и Швейцарского национального банка.

После публикации отчета о занятости также изменилась динамика ожиданий по ставкам в еврозоне: трейдеры теперь прогнозируют снижение ставок на 55 базисных пунктов в этом году против 58 б.п. до выхода данных.

Европейский фондовый индекс Stoxx 600 (.STOXX), который с начала года вырос почти на 10%, снизился на 0,2%.

Рынок облигаций еврозоны также продемонстрировал слабость: доходность 10-летних облигаций Германии увеличилась на 8 базисных пунктов до 2,618%.

На валютных рынках доллар США вырос на 0,8% по отношению к корзине основных валют, опередив недельное снижение перед публикацией данных по занятости. Евро упал на 0,8% до $1,0802 после небольшого роста накануне.

Фьючерсы на нефть марки Brent снизились на 0,6% до $79,36 за баррель. Укрепление доллара оказало давление на спотовую цену золота, которая упала на 3,6% до $2290,59 за унцию.