Тема перспективного снижения процентных ставок в странах западного крыла мировой экономики продолжает оставаться в топе новостей, регулируя в значительной мере настроения инвесторов и пристрастия трейдеров к покупкам тех или иных активов.

Давайте рассмотрим более пристально перспективы движения двух основных мировых валют, американского доллара и евро. Начнем с евро.

Единая европейская валюта остается под сильным прессингом на фоне сохраняющихся ожиданий дальнейших снижений процентных ставок ЕЦБ. Накануне член Управляющего совета банка О. Рен заявил, что ожидает общего снижения уровня ключевой процентной ставки в 2025 году до 2.25%. Он также считает необходимым в этом году снизить ставку еще два раза. Напомним, что сейчас она находится на отметке 4.25%, при этом потребительская инфляция держится на 2.6%. Это, кстати, и стало основанием для первого срезания стоимости заимствований после последнего цикла роста процентных ставок. Несложные подсчеты показывают, что при темпе снижений 0.25% за один раз к концу года ставка будет снижена на 0.50%, до 3.75%.

Почему представители европейских финансовых властей настойчиво говорят о необходимости смягчения кредитных условий?

Причиной этому является фактически рецессионное состояние экономики большой Европы. Она нуждается в снижении процентных ставок для стимулирования экономического роста. Это означает перспективное падение ставок, пока инфляция находится чуть выше отметки 2%. Конечно, в этом случае евровалюта будет явно проигрывать по отношению к доллару из-за соотношения уровня процентных ставок, который не в пользу евро. В еврозоне процентная ставка составляет 4.25%, а в Штатах 5.50%.

А теперь обратим внимание на ситуацию в Америке. Сильный рынок труда, какой-никакой, но экономический рост, в отличие от Европы, высокая инфляция 3.30% и, как уже упоминалось выше, ключевая процентная ставка на отметке 5.50%. Но этого мало. Все разговоры о том, что ФРС будет в текущем году снижать ставки, пока остаются лишь разговорами. Вчера члены ФРС Л. Кук и М. Боуман заявили, что не видят необходимости снижать процентные ставки, так как риск роста инфляции остается все еще высоким. Фактически в Штатах вероятность смягчения денежной политики остается весьма туманной. И в этой ситуации нетрудно понять, что понижение ставок в еврозоне и их сохранение в Америке однозначно будет негативно влиять на основную валютную пару евродоллар.

Да, в Штатах президентская гонка может оказать негативное влияние на интерес к акциям американских компаний, политическая неопределенность может сковать спрос на местные финансовые активы, но это только перспективы осени. А вот в Европе, например во Франции, уже налицо политический кризис, что также способствовало снижению пары EUR/USD в этом месяце.

В целом, проводя вот такой облегченный сравнительный анализ, уже можно говорить о выигрышной позиции доллара к евро, а значит пара EUR/USD с высокой вероятностью продолжит снижение, и в ближайшее время, если данные по инфляции и рынку труда Штатах не будут снижаться, она может упасть к уровню 1.0450.

Что можно ожидать сегодня на рынках?

Полагаю, что общая нынешняя картина на рынках будет сохраняться до выхода пересмотренных данных ВВП США в четверг и показателя РСЕ в эту пятницу.

Прогноз дня:

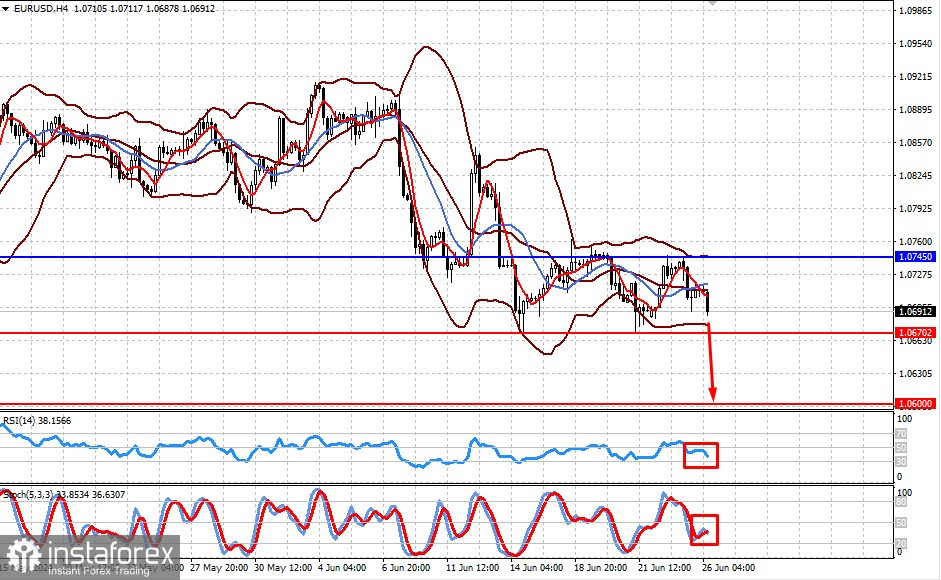

EUR/USD

Пара пока остается в боковом диапазоне 1.0670-1.0745. прорыв его вниз на волне данных ВВП США и индекса РСЕ может привести к падению пары к 1.0600.

XAU/USD

Цена на спотовое золото находится выше уровня 2308.00. Усиление позиций доллара на фоне выхода данных ВВП США и индекса РСЕ может привести к снижению цен к отметке 2286.85.