Могло быть и хуже. Занятость вне сельскохозяйственного сектора США в мае выросла на 206 тыс., превзойдя консенсус-прогноз экспертов Bloomberg в +190 тыс. Однако безработица неожиданно увеличилась с 4% до 4,1%, а средняя зарплата отметилась самыми низкими темпами прироста в 3,9% за последние три года. Статистика не вызвала бурной реакции у EUR/USD, однако динамика показателей приближает ФРС к снижению ставки по федеральным фондам. Тем хуже для американского доллара.

В протоколе последнего заседания FOMC было отмечено, что высокая иммиграция создает дисбалансы на рынке труда. Занятость растет даже на фоне увеличения безработицы. Для ФРС второй показатель важнее. Как только безработица начинает повышаться, она набирает обороты и процесс ее роста может стать неконтролируемым в какой-то момент времени. В этом отношении июньская статистика справедливо повысила шансы снижения ставки по федеральным фондам в сентябре с 74% до 78%.

На таком фоне доллар США рискует попасть в волну распродаж. В первую очередь против перепроданного евро. Политическая драма во Франции опустила котировки EUR/USD к области 9-недельних минимумов, однако к инвесторам постепенно приходит понимание, что не так страшен черт, как его малюют.

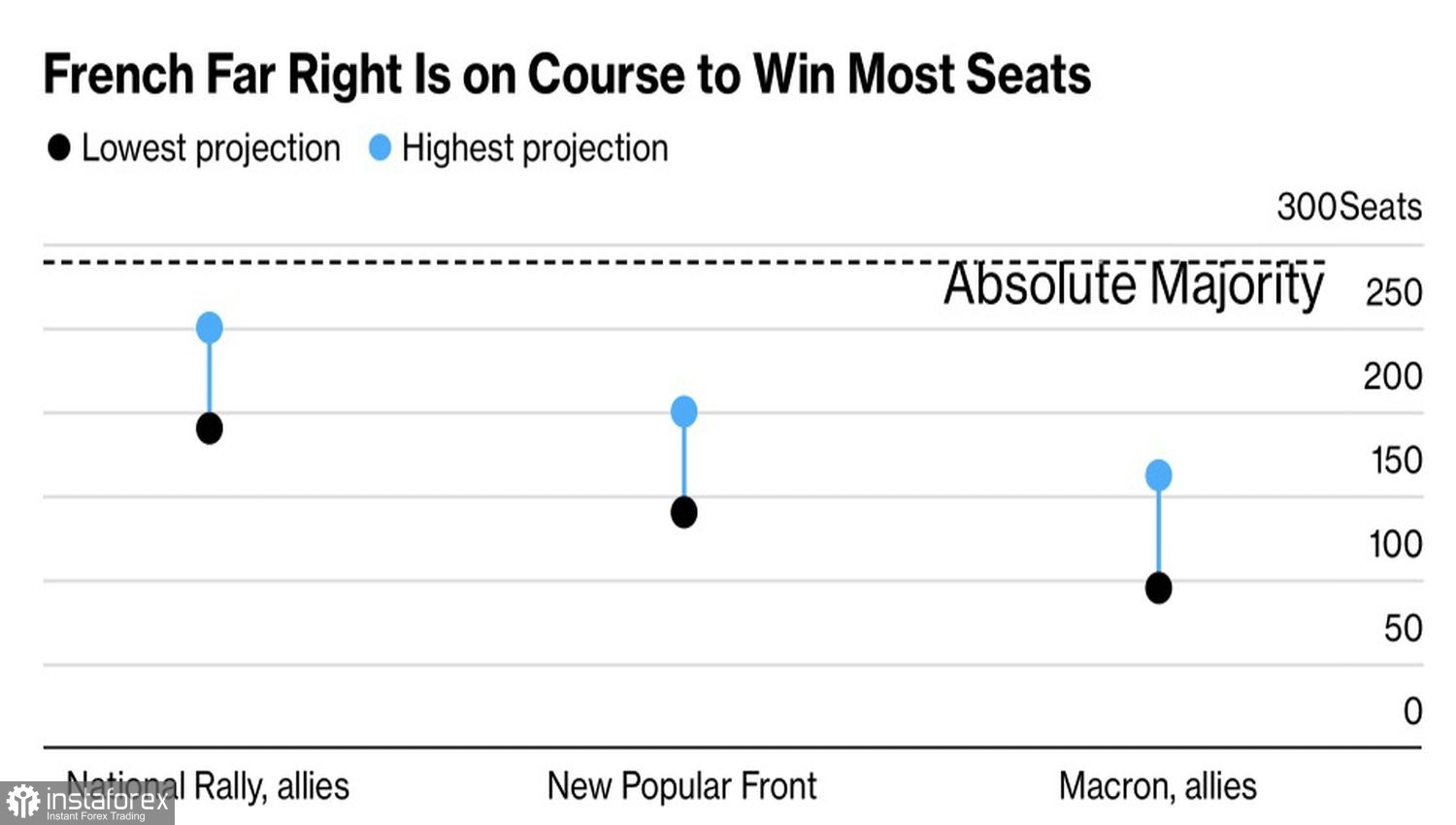

Предполагаемые позиции партий в парламенте Франции

По последним опросам, Национальный митинг получит от 190 до 250 мест в Национальном собрании, что не дотягивает до абсолютного большинства 289. Разрозненный парламент не даст возможности правым диктовать свою волю. В том числе в отношениях с Европейским союзом. Вероятнее всего, о существенном росте государственных расходов, дефицита бюджета и госдолга придется забыть. Как и о Frexit, и о паритете в EUR/USD. Чем не повод начать покупать евро?

Безусловно, у американского доллара остается такой козырь как весьма вероятная победа Дональда Трампа на президентских выборах в США. Политика протекционизма республиканца вкупе с дополнительными фискальными стимулами и долгами будет толкать котировки EUR/USD вниз. Однако, вероятнее всего, инвесторы станут учитывать фактор Трампа в котировках основной валютной пары во второй половине августа – в начале сентября. Пока же евро имеет возможность подрасти на ожиданиях старта монетарной экспансии ФРС.

Пока чиновники FOMC не дают сигналов о снижении ставок. Так президент ФРБ Нью-Йорка Джон Уильямс отметил, что Центробанк увидел прогресс в снижении инфляции приблизительно до 2,5%, однако чтобы она стала на якорь вблизи 2%, требуется пройти некоторый путь. Нейтральная риторика тормозит EUR/USD, однако против фактов не попрешь.

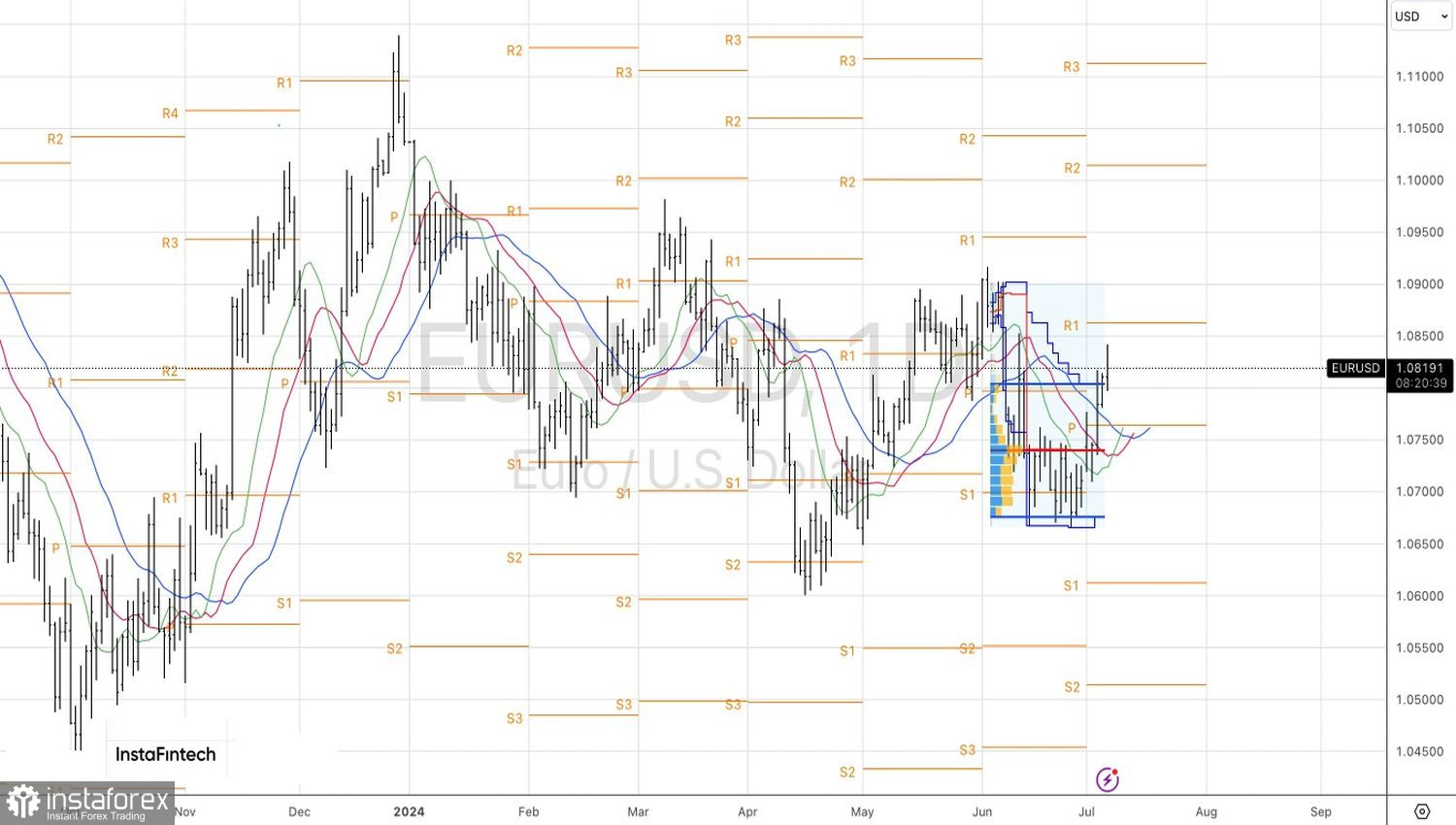

Технически на дневном графике основной валютной пары были выполнены оба таргета по ранее озвученным лонгам на 1,0800 и 1,0835. Пока EUR/USD держится выше верхней границы диапазона справедливой стоимости 1,0670-1,0800, следует отдавать предпочтение покупкам в направлении 1,0900 и 1,0945.