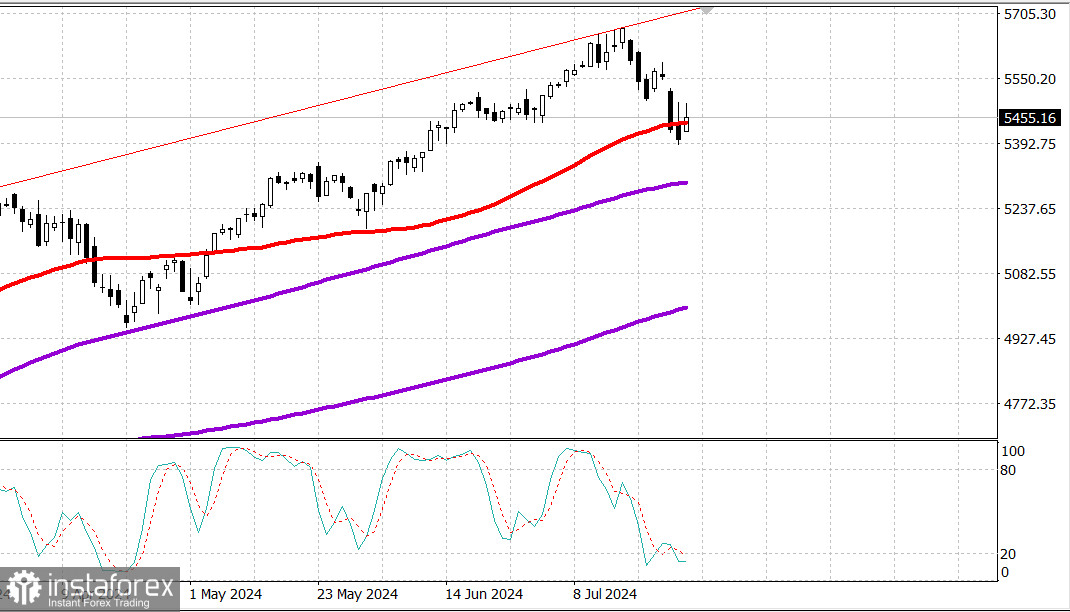

S&P500

Обзор 29.07

Рынок США: Широкий Рост от поддержки.

Главные индексы США в пятницу: Доу +1.6%, NASDAQ +1.1 %, S&P500 +1.0%, S&P500 5459, диапазон 5350 - 5550.

Акции в пятницу показали сильные результаты. Основные индексы продемонстрировали некоторую нестабильность, но сохранили рост на протяжении всей сессии.

Индексы S&P 500 (+1,1%), Nasdaq Composite (+1,0%), промышленный индекс Dow Jones (+1,6%) и Russell 2000 (+1,7%) в конечном итоге закрылись ростом более чем на 1,0%, продемонстрировав широкий рост.

Рост опережал падение с преимуществом более 4 к 1 на NYSE и почти 3 к 1 на Nasdaq в ответ на приятные экономические данные.

Июньский отчет о личных доходах и расходах показал довольно стабильное поведение индексов цен PCE и базового индекса PCE в годовом исчислении и подтвердил уверенность рынка в том, что ФРС понизит ставки в сентябре.

Доходность 10-летних облигаций закрылись на шесть базисных пунктов ниже за день и на четыре базисных пункта на этой неделе, до 4,20%. Доходность по 2-летним облигациям сегодня снизилась на пять базисных пунктов, а на этой неделе - на 13 базисных пунктов, составив 4,39%.

В отчетах 3M (MMM 127,16, +23,77, +23,0%), Mohawk (MHK 160,71, +26,21, +19,5%), Charter Comm (CHTR 367,62, +52,39, +16,6%) и Norfolk Southern (NSC 247,22 , +24,32, +10,9%) вошли в число победителей. Между тем Dexcom (DXCM 64,00, -43,85, -40,7%) зафиксировал наибольшее снижение в индексе S&P 500 с большим отрывом после неудовлетворительных прогнозов по доходам на 24 финансовый год.

Сегодняшняя широкая покупательская активность привела к тому, что все 11 секторов индекса S&P 500 закрылись выше. Лидерами рейтинга стали промышленный (+1,7%) и сырьевой (+1,7%) секторы, тогда как энергетический сектор продемонстрировал самый незначительный прирост 0,4%.

Nasdaq Composite: +15,6% с начала года

S&P 500: +14,5% с начала года

Russell 2000: +11,5% с начала года

S&P Midcap 400: +10,6% с начала года

Промышленный индекс Dow Jones: +7,7% с начала года

Анализ экономических данных:

Личный доход за июнь 0,2% (консенсус 0,4%); Предыдущий был пересмотрен до 0,4% с 0,5%

Личные расходы 0,3% (консенсус 0,3%); Предыдущий был пересмотрен до 0,4% с 0,2% в июне.

Цены PCE 0,1% (консенсус 0,1%); Предыдущие 0,0%,

PCE - Core 0,2% (консенсус 0,2%); Предыдущий 0,1%

Ключевой вывод из отчета заключается в том, что индексы цен не ухудшились по сравнению с прошлым (т. е. не поднялись выше по сравнению с предыдущим месяцем).

Следовательно, они не дали рынку никаких оснований полагать, что ФРС не снизит ставки на своем сентябрьском заседании FOMC, учитывая комментарии чиновников ФРС, которые знали, где находятся майские показатели цен PCE, и допускали такую возможность.

Индекс потребительских настроений Университета Мичигана – итоговый показатель 66,4 (консенсус 66,0); Предыдущий 66.0

Ключевой вывод из отчета заключается в том, что не произошло никаких реальных заметных изменений в настроениях потребителей, которые по праву описываются как сдержанные, поскольку потребители продолжают сталкиваться с инфляцией, неопределенностью выборов, более высокими процентными ставками и некоторым смягчением условий труда.

Календарь понедельника не содержит примечательных экономических данных.

Энергетика: Нефть Брент 81.70 долл. на низких уровнях месяца

Вывод: Вполне вероятно, что коррекция уже завершена и мы увидим новую волну роста. Однако в конце недели начиная со среды - ФРС и нонфармы. Это может повлиять на рынок.

Макаров Михаил, еще больше аналитики:

https://www.instaforex.com/ru/forex_analysis/?х=mmakarov

https://www.instaforex.com/ru/forex_analysis/?х=mmakarov