У страха глаза велики? Или дыма без огня не бывает? После отчета об американской занятости за июль на финансовые рынки пришла паника. Инвесторы сбрасывают с рук все что можно, и в первую очередь – доллар США. От ФРС требуют сверхагрессивного ослабления денежно-кредитной политики. Когда это произошло в последний раз, в марте 2020, котировки EUR/USD взлетели от 1,063 до 1,234, или на 16%, в течение девяти месяцев. История повторяется?

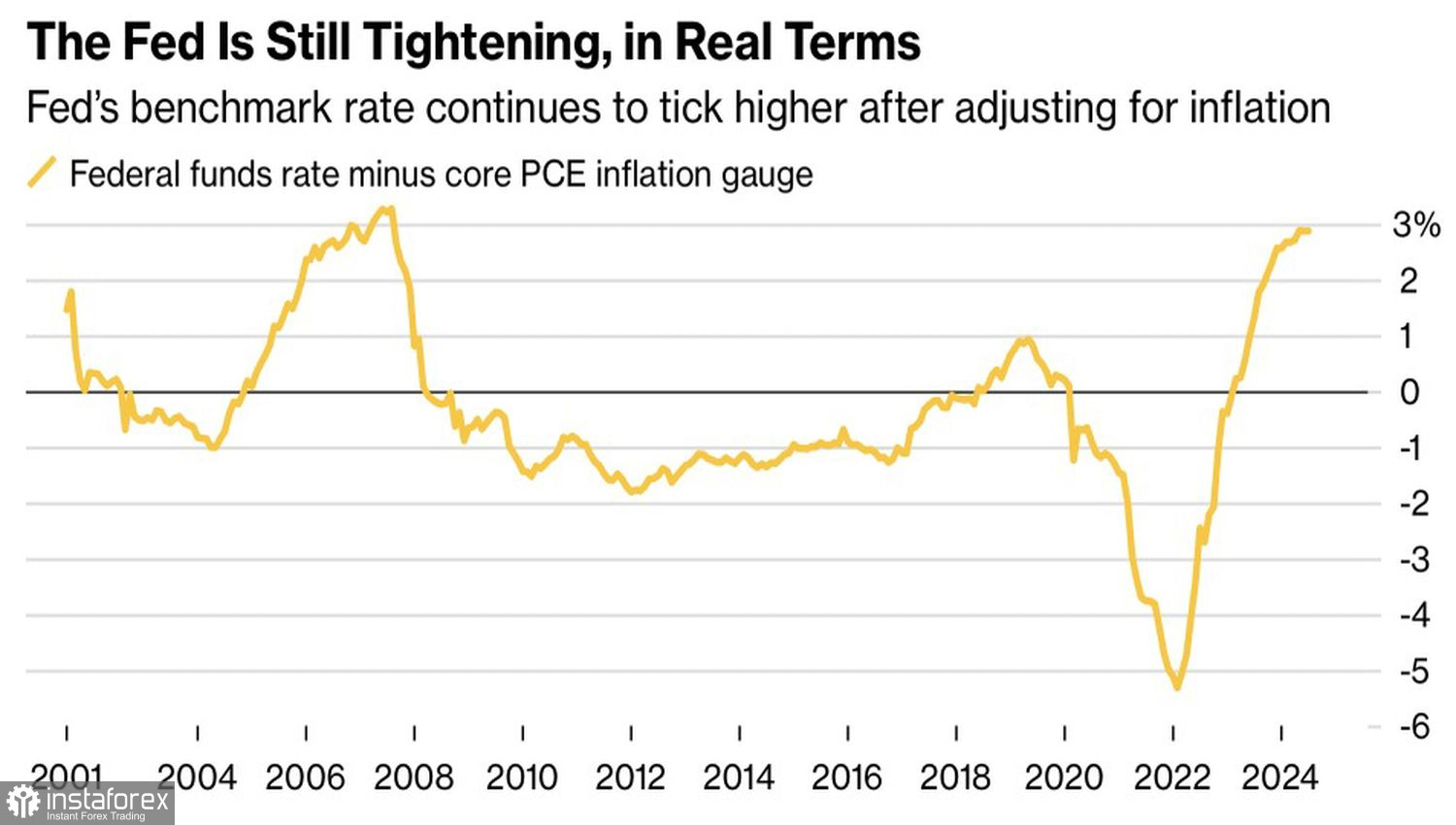

На Forex только и говорят, что ФРС упустила момент. Ей следовало начать цикл ослабления денежно-кредитной политики не позднее июля. В декабре прошлого года Джером Пауэлл отмечал, что не обязательно ждать, пока инфляция вернется к 2%. Центробанк хотел бы снизить ставки задолго до этого, чтобы не переохладить экономику. Почему он этого не сделал? Реальная стоимость заимствований в настоящее время является максимальной со времен мирового финансового кризиса 2008.

Динамика реальной ставки по федеральным фондам

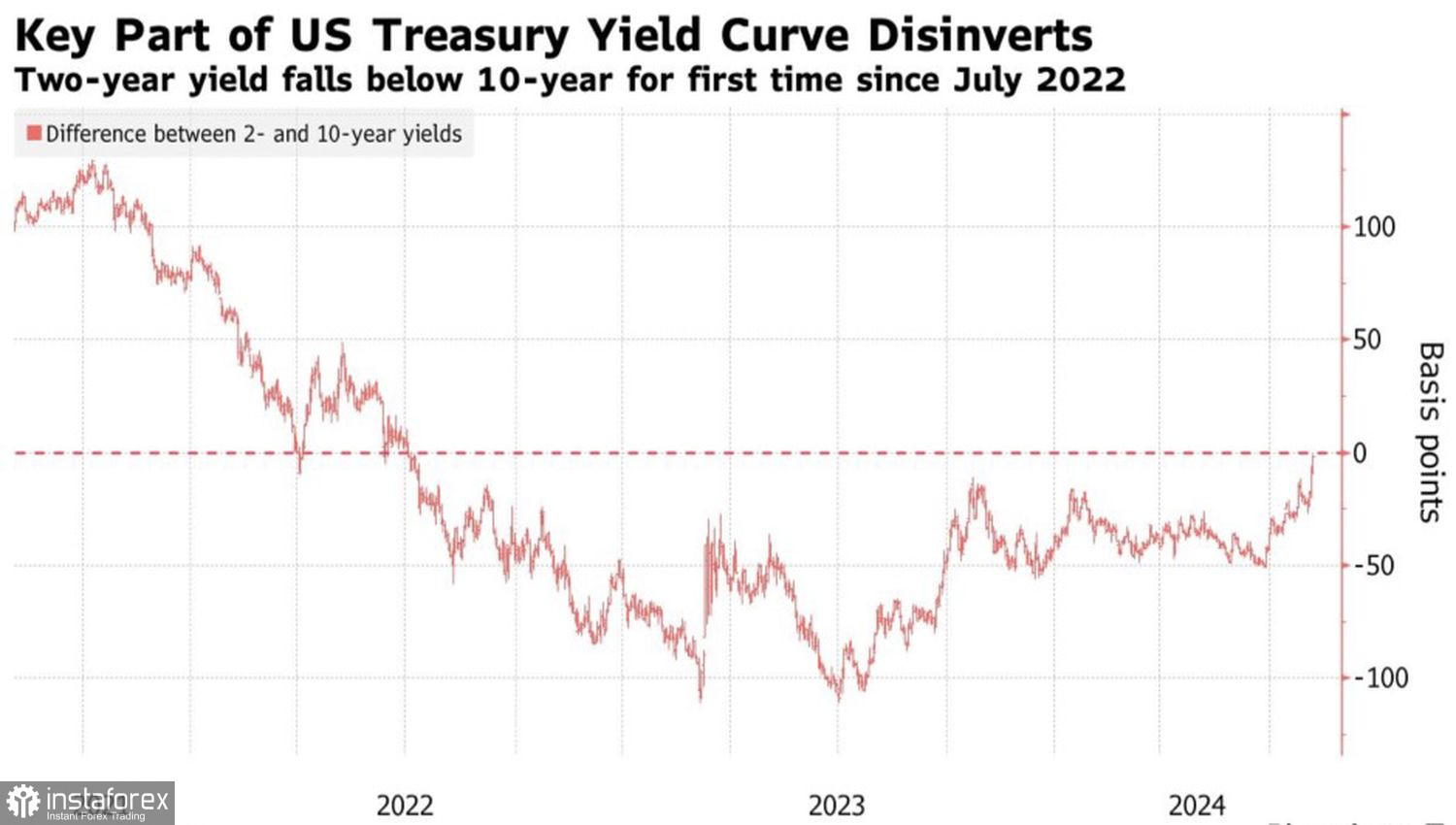

Такие высокие затраты по займам не могут не оказывать негативного влияния на экономику. Первый с июля 2022 выход кривой доходности из состояния инверсии и реализация правила Сахма о росте безработицы на 0,5% от уровней как минимум годового дна сигнализируют, что экономика США уже находится в рецессии. Если так, то ФРС нужно не просто снижать ставки, а делать это гиперагрессивно.

Срочный рынок выдает почти 90%-ю вероятность резки стоимости заимствований на 50 б.п. в сентябре, Citigroup и JP Morgan оценивают масштабы монетарной экспансии в 2024 в 125 б.п., а профессора Уортонской школы требуют от Центробанка снижения ставки на 75 б.п. в сентябре, а затем еще на 75 б.п. в ноябре.

Динамика кривой доходности

Не много ли шума из ничего? Да, отчет о рынке труда США за октябрь разочаровал, но значит ли это, что рецессия за углом? Рынки требуют от Центробанка использовать так называемый put ФРС, когда в критической ситуации она бросает спасательный круг, однако действительно ли американской экономике требуется искусственное дыхание?

Во втором квартале ВВП вырос на 2,8%, опережающий индикатор от ФРБ Атланты сигнализирует о расширении показателя на 2% в июле-сентябре. Да, рост занятости на 114 тыс. скромен, однако он мог стать результатом воздействия на экономику урагана Берил. Около 436 тыс. несельскохозяйственных и 461 тыс. сельскохозяйственных работников сообщили, что не осуществляют трудовую деятельность из-за плохой погоды. Это не просто рекорд июля. Это в 10 раз больше, чем в среднем за июль с 1976.

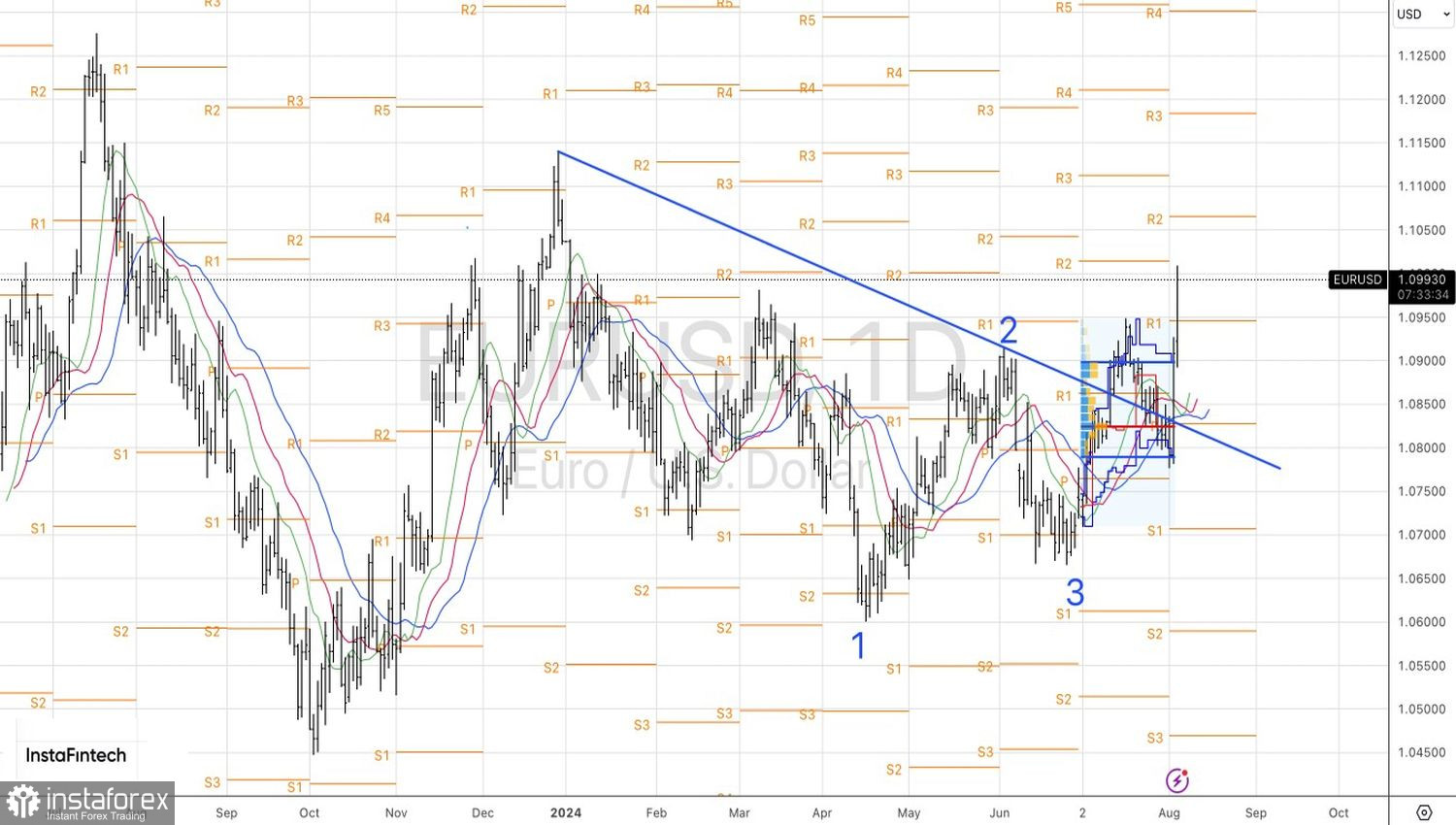

Технически на дневном графике EUR/USD имеет место реализация паттерна 1-2-3 с пробоем трендовой линии снизу-вверх. Смогут ли «быки» продолжить ралли, зависит от их способности взять штурмом зону конвергенции 1,1005-1,1015. Отбой создаст предпосылки для краткосрочных продаж. Однако вблизи пивот-уровней на 1,0965 и 1,0945 замечены крупные покупатели.