Если Банк Японии меняет свое мнение как перчатки, почему бы ему не отменить свое июльское решение о повышении ставки овернайт до 0,25%? На пресс-конференции по итогам последнего заседания Совета управляющих Кадзуо Уэда заявил, что слабая иена является одной из причин ужесточения денежно-кредитной политики, а цикл монетарной рестрикции продолжится. Спустя несколько дней его заместитель Шиничи Учида огорошил инвесторов сообщением, что ставки не будут повышаться во время рыночной турбулентности. «Медведи» по USD/JPY были вынуждены ретироваться. Надолго ли?

На самом деле Банк Японии просто сказал правду в лицо. Денежно-кредитная политика является главным фактором курсообразования на Forex, а курсы валют влияют на вердикты центробанков. Особенно если речь идет о стремительном обвале или укреплении денежной единицы. Кто-то в такой ситуации использует вербальные или валютные интервенции, а кто-то начинает рассуждать о судьбе ставок.

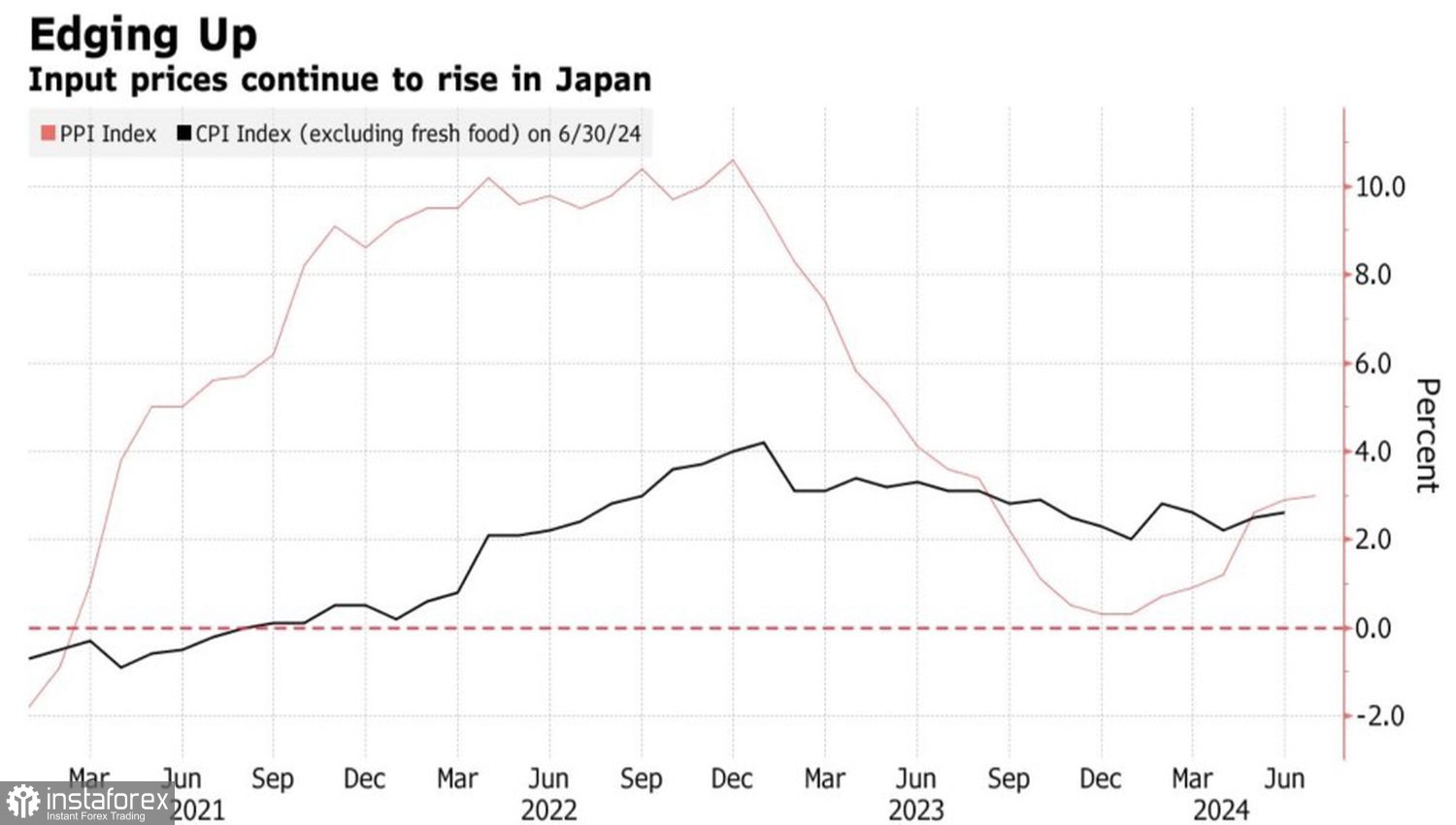

Рост цен производителей в Японии 8-й месяц подряд до рекордного максимума 123,1, его ускорение в июле с 2,9% до 3%, а также ускорение импортных цен с 10,6% до 10,8% г/г подталкивают BoJ к продолжению цикла нормализации денежно-кредитной политики. Тем более что паника на рынках, похоже, улеглась.

Динамика японской инфляции

Деривативы ожидают еще одного повышения ставки овернайт до конца 2024 и снижения ставки по федеральным фондам на 100 б.п. В таких условиях котировки USD/JPY должны падать, но вместо этого они растут. Рынки не уверены, что так все и будет. ФРС может быть более терпеливой, а Банк Японии – более медлительным. В результате разница в ставках останется на повышенном уровне, а carry-трейдеры вернутся к своей игре.

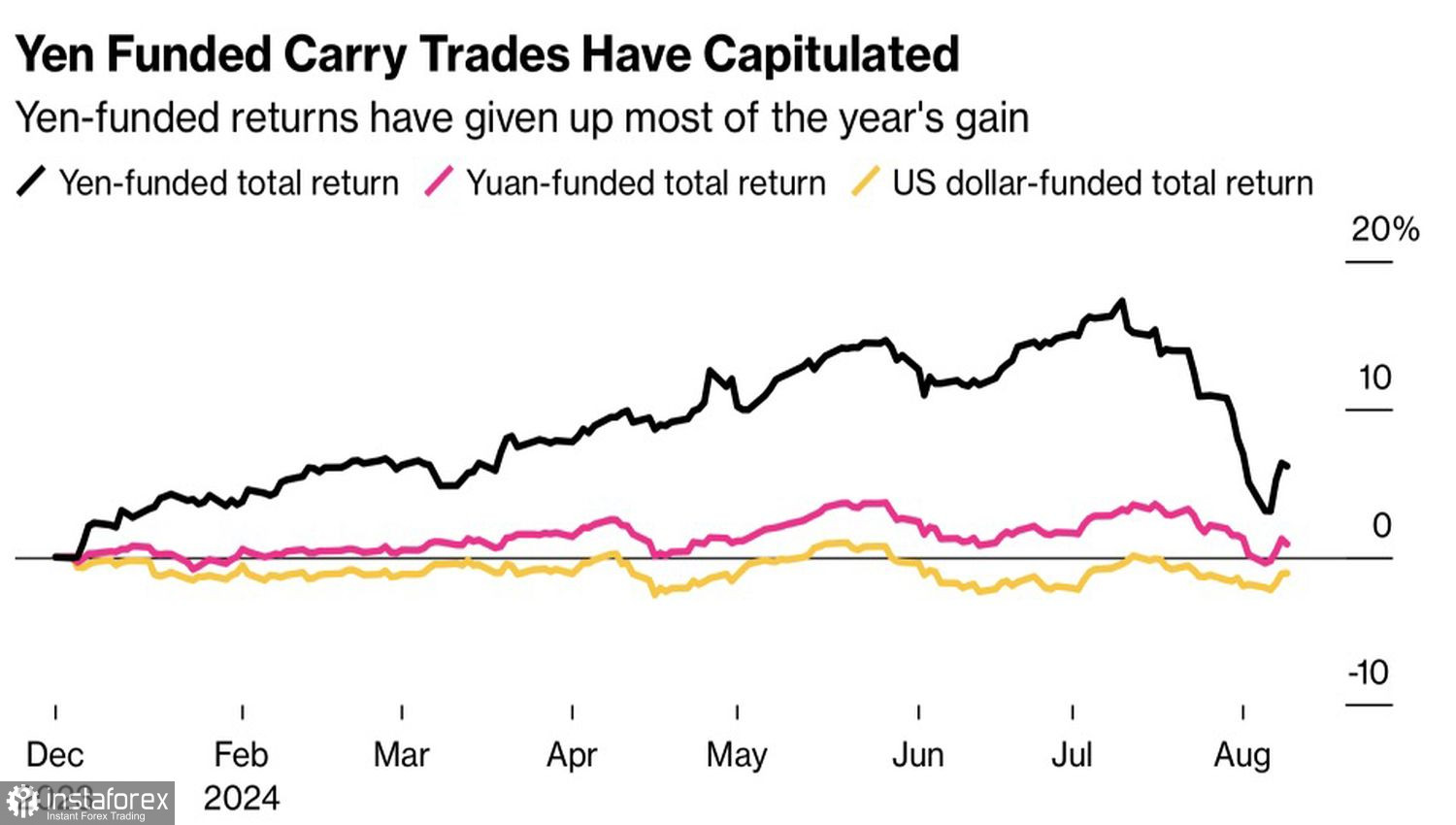

Ситуация до боли напоминает самое начало года. Тогда тоже было много разговоров о серьезном ослаблении денежно-кредитной политики ФРС, о ее нормализации со стороны BoJ, что автоматически превращало иену в главного фаворита на Forex. По факту ускорение инфляции в США перечеркнуло амбициозные планы «медведей» по USD/JPY. «Японка» превратилась в явного аутсайдера, и лишь Черный понедельник добавил ярких красок в ее серую судьбу.

Динамика эффективности операций carry-trade

Неудивительно, что инвесторы как на иголках сидят перед выходом в свет статистики по американской инфляции в виде PPI и CPI. Ее ускорение взвинтит спрос на доллар США по аналогии с первым кварталом. Близкие к прогнозным фактические данные позволят говорить о развитии дефляционного процесса в Штатах и дадут основание продавать пару.

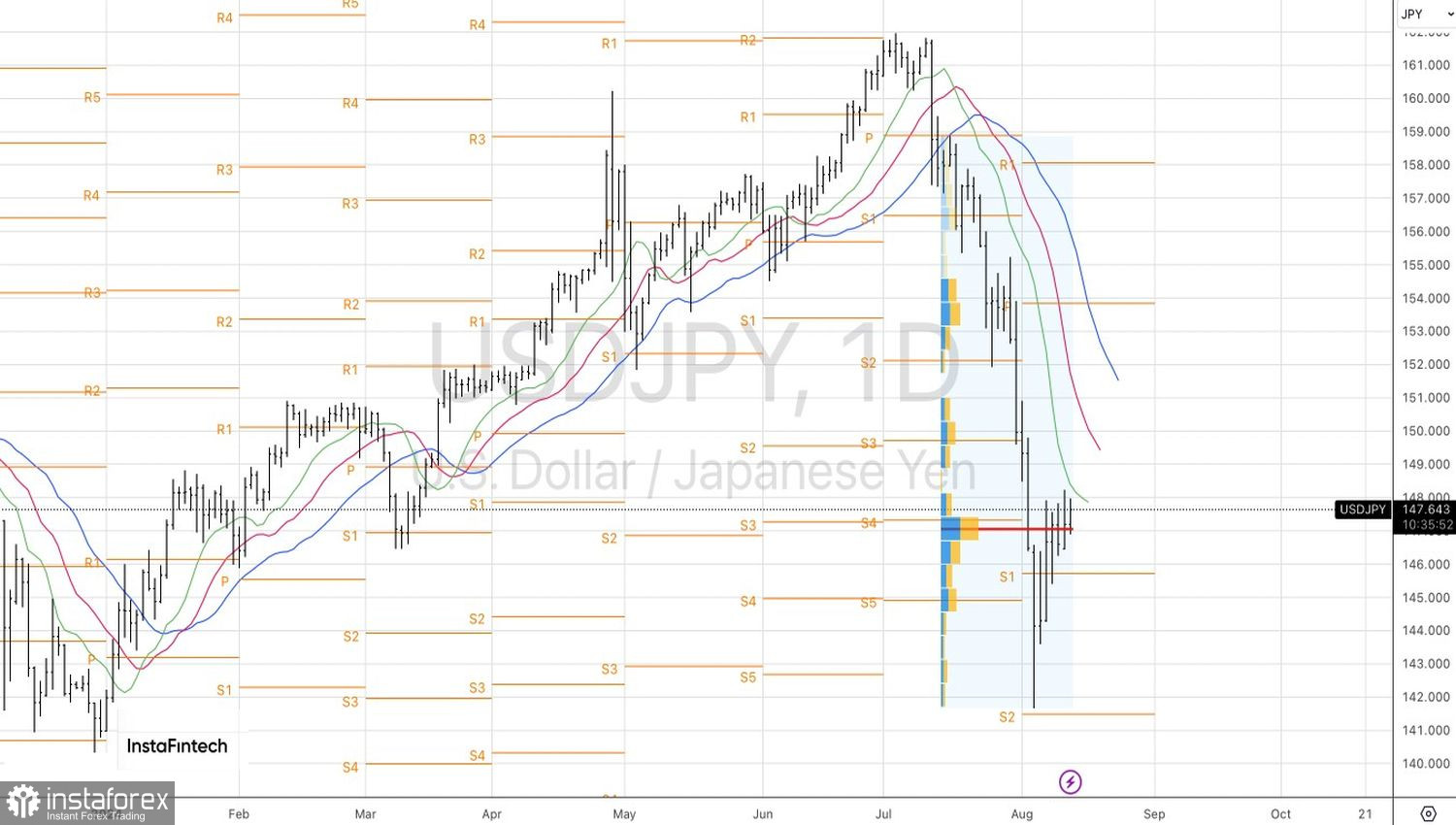

Технически на дневном графике USD/JPY имеет место откат к нисходящему тренду. Сформированные от уровня 145,8 длинные позиции по доллару США против японской иены имеет смысл держать и периодически наращивать. Пока котировки пары находятся выше отметки 147,0, ситуацию держат под контролем «быки».