В конце текущей недели в американском Джексон-холе состоится ежегодный симпозиум, который очень часто используется представителями центральных банков, чтобы объявить о будущих изменениях в денежно-кредитной политике. Именно такими заголовками сегодня пестрели многие новостные каналы и сайты. Я же хочу напомнить, что симпозиум в Джексон-холе используется в основном для обсуждения первыми лицами мира финансов различных стран глобальных проблем в экономике. На мой взгляд, Кристин Лагард, Эндрю Бейли, Джером Пауэлл и другие главы центральных банков будут обсуждать текущую ситуацию в экономике, но я не жду ни от одного из них выхода на трибуну и фразу «мы снизим ставки в сентябре».

Однако многие аналитики также отмечают, что важно будет не само объявление о готовности или неготовности начать переход к более «голубиной» политике со стороны ФРС (о других центральных банках никто даже не пишет). Важно будет, какие обоснования приведет Джером Пауэлл. Другими словами, для рынка будет важен контекст, а, на мой взгляд, контекст речи Пауэлла будет важен для аналитиков, рынок же для себя все давно решил.

Участники рынка ждут снижения ставки минимум на 25 базисных пунктов в сентябре, ноябре и декабре. Речь Пауэлла должна, в первую очередь, дать ответ на вопрос «Так ли все плохо в американской экономике, рынке труда и безработице, что требуется немедленное и значимое вмешательство в денежно-кредитную политику при высокой инфляции?». Если Пауэлл даст понять, что дальнейшее падение рынка труда неизбежно, а уровень безработицы может вырасти до опасных значений, рынок перейдет в состояние уверенности, что ставка ФРС будет снижена не только в сентябре. А спрос на валюту США закономерно продолжит падение.

Хотя «закономерно» - это не совсем то слово. Мы, к примеру, не видим сейчас закономерного падения евро в следствие снижения ставки ЕЦБ и закономерного падения фунта в следствие снижения ставки Банка Англии. Безусловно, политика ФРС важнее, но в таком случае доллар будет падать все время, пока ФРС будет проводить нормализацию денежно-кредитной политики?

Обратите внимание на другие мои статьи:

Анализ EUR/USD. 19 августа. Дискуссия по ставке ФРС в сентябре «уместна».

Анализ GBP/USD. 19 августа. Одно снижение ставки BoE до конца года.

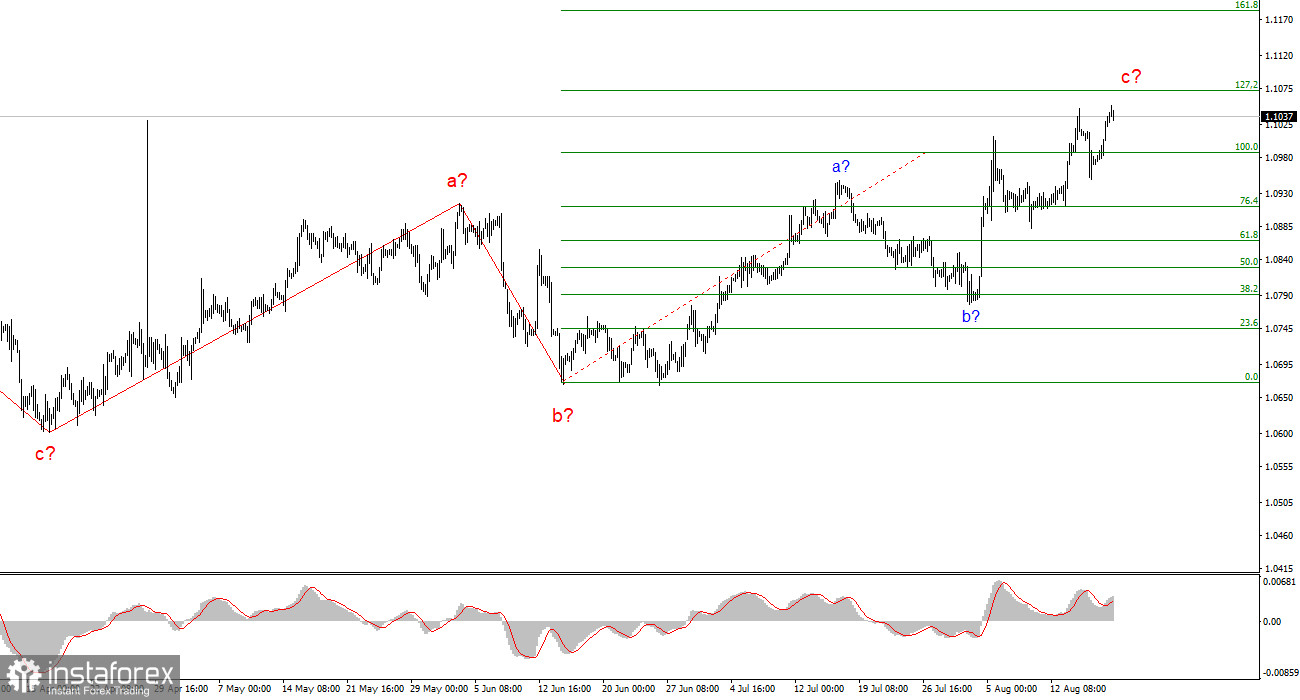

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что инструмент продолжает построение серии коррекционных структур. С текущих позиций повышение может продолжаться в рамках пяти волновой коррекционной структуры, а сценарий с построением понижательной волны d временно отменен. Однако это не означает, что эта волна не может начать построение уже сегодня. Около отметки 1,1073 волна cможет быть завершена, что даст временную паузу американской валюте. Но рынку не прикажешь построить волну d, он продолжает продавать доллар при любых обстоятельствах, отыгрывая снижение ставок ФРС в сентябре, ноябре, декабре и в 2025 году.

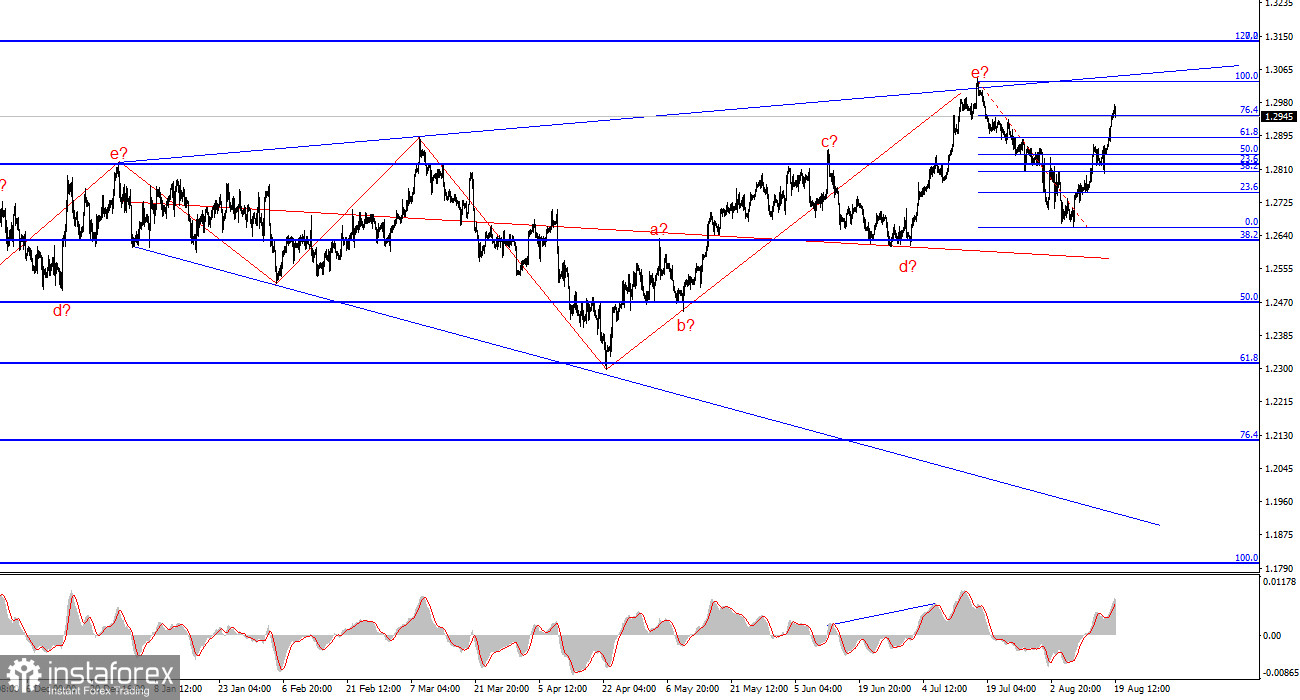

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD по-прежнему предполагает снижение. Если 22 апреля начался повышательный участок тренда, то он уже приобрел пятиволновой вид. Следовательно, в любом случае теперь следует ожидать минимум трехволновой коррекции. На мой взгляд, в ближайшее время следует рассматривать продажи инструмента с целями, расположенными около отметки 1,2627, что приравнивается к 38,2% по Фибоначчи, и ниже. Считаю, что отскок от отметки 1,2946 даст хорошую точку входа. Если отскок не будет четким и точным, считаю, что отыгрывать его не стоит.

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.