Мировые фондовые индексы ушли в красную зону в понедельник, S&P упал более чем на 1,5%, что стало самым большим дневным падением с начала августа, американские акции снижаются после публикации слабого отчета производственного ISM. По всему спектру рынка наблюдается рост спроса на облигации и в целом на защитные активы.

Цены на нефть резко упали, Brent до 72 долл. за бочку, это самый низкий уровень с декабря прошлого года. Причин несколько, и они наложились друг на друга, создав кумулятивный эффект, – в Ливии ожидается рост добычи на фоне приближения согласия между политическими партиями, ОПЕК+ планирует поднять уровень добычи, а в США стала чуть выше угроза рецессии.

Сегодня Банк Канады проводит очередное заседание по кредитно-денежной политике. Ожидается снижение ставки на 25п., уже третье в начавшемся летом цикле снижения, никаких изменений в количественном ужесточении не ожидается. Это предполагаемое снижение уже заложено в котировки, и если итоги заседания не будут иметь отклонений от прогнозов, рынок отреагирует на снижение ставки слабо. До конца года рынки видят еще два снижения, в октябре и декабре, в сумме Банк Канады, как ожидается, снизит ставку в текущем году на 1.25%, что совпадает и с прогнозом по действиям ФРС.

Что может внести изменения в этот прогноз? Инфляция в июле снизилась до 2.5%, тренд устойчивый, поэтому снижение ставки BoC вполне обосновано.

В то же время реальный рост заработной платы ускоряется на фоне снижения производительности, к тому же есть высокая вероятность появления дополнительных стимулов в год выборов, поэтому инфляционный риск может вновь усилиться. Если глава ВoC Маклем на пресс-конференции после заседания выразит обеспокоенность по этому вопросу, то рынки могут отреагировать снижением прогнозов по ставке, то есть увидят возможность для более пологой траектории ее снижения, в этом случае канадский доллар может дополнительно укрепиться.

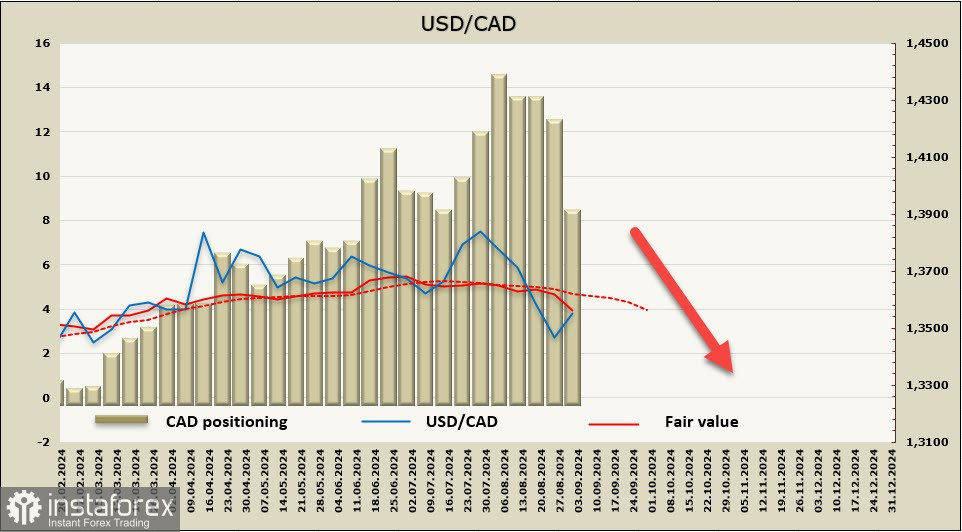

Чистая короткая позиция по CAD сократилась за отчетную неделю на 3,9 млрд, до -8,18 млрд, это второй недельный результат после евро. Сокращение короткой позиции ускорилось, но позиционирование пока медвежье. Расчетная цена ушла вниз, что дает основания считать медвежий импульс сильным.

Пара USD/CAD после стремительного снижения откатилась к сопротивлению 1.3555/85, неделей ранее мы его видели как хорошую возможность продать. Но в связи с резким снижением стоимости нефти и ростом спроса на защитные активы эта уверенность стала немного меньше, до конца недели будет несколько важных событий – JOLT, ISM в секторе услуг США и нонфармы, которые изменят прогноз по ставке ФРС, поэтому вероятность того, что откат вверх может продлиться до сопротивления 1.3587, стала выше. Тем не менее долгосрочно видим продолжение снижения в направлении 1.3090.