Долгосрочная перспектива.

Валютная пара EUR/USD в течение текущей недели больше росла, чем снижалась. Неделей ранее цена предположительно начала формирование коррекции или нового нисходящего тренда, которые назревают уже очень давно. Но в то же время на этой неделе макроэкономический фон вновь не позволил медведям развить южное направление движения. Проще говоря, большая часть макроэкономической статистики из США оказалась, если не провальной, то довольно слабой. На европейскую статистику рынок, как обычно, никакого внимания не обратил.

Таким образом, как бы мы не ждали нисходящего тренда, если из США и дальше будут поступать такие данные, доллару будет крайне сложно показать рост. По крайней мере, в ближайшие месяц или два, пока рынок продолжает отрабатывать все наиболее «голубиные» сценарии действий ФРС. Напомним, что ключевым фактором падения американской валюты в последние год-два являются ожидания рынка по смягчению монетарной политики. Инфляция в США начала замедляться как раз два года назад и с тех пор доллар только снижается. Все это говорит нам о нескольких вещах. Во-первых, большая часть смягчения политики в США уже отработана. Во-вторых, смягчение политики ЕЦБ не отработано. В-третьих, рынок с запасом отработал фундамент и макроэкономику из США. В-четвертых, доллар слишком недооценен и перепродан, так как по факту ФРС еще ни разу не понизила ключевую ставку, а доллар падает при этом два года.

Все это позволяет нам и дальше ожидать новый глобальный нисходящий тренд, но когда он начнется – сказать точно не получится ни у кого. Рынок запросто может еще пару месяцев отрабатывать нормализацию политики ФРС. Ну а вечно слабые данные по американскому рынку труда лишь подогревают интерес у трейдеров к продажам.

Анализ COT.

Последний отчет COT датирован 3 сентября. На иллюстрации выше отлично видно, что нетто-позиция некоммерческих трейдеров долгое время остается «бычьей». Попытка медведей перейти в зону собственного превосходства с треском провалилась. Нетто-позиция некоммерческих трейдеров (красная линия) снижалась во второй половине 2023 года и первой 2024, а коммерческих (синяя линия) – росла. В данное время профессиональные игроки вновь наращивают лонги.

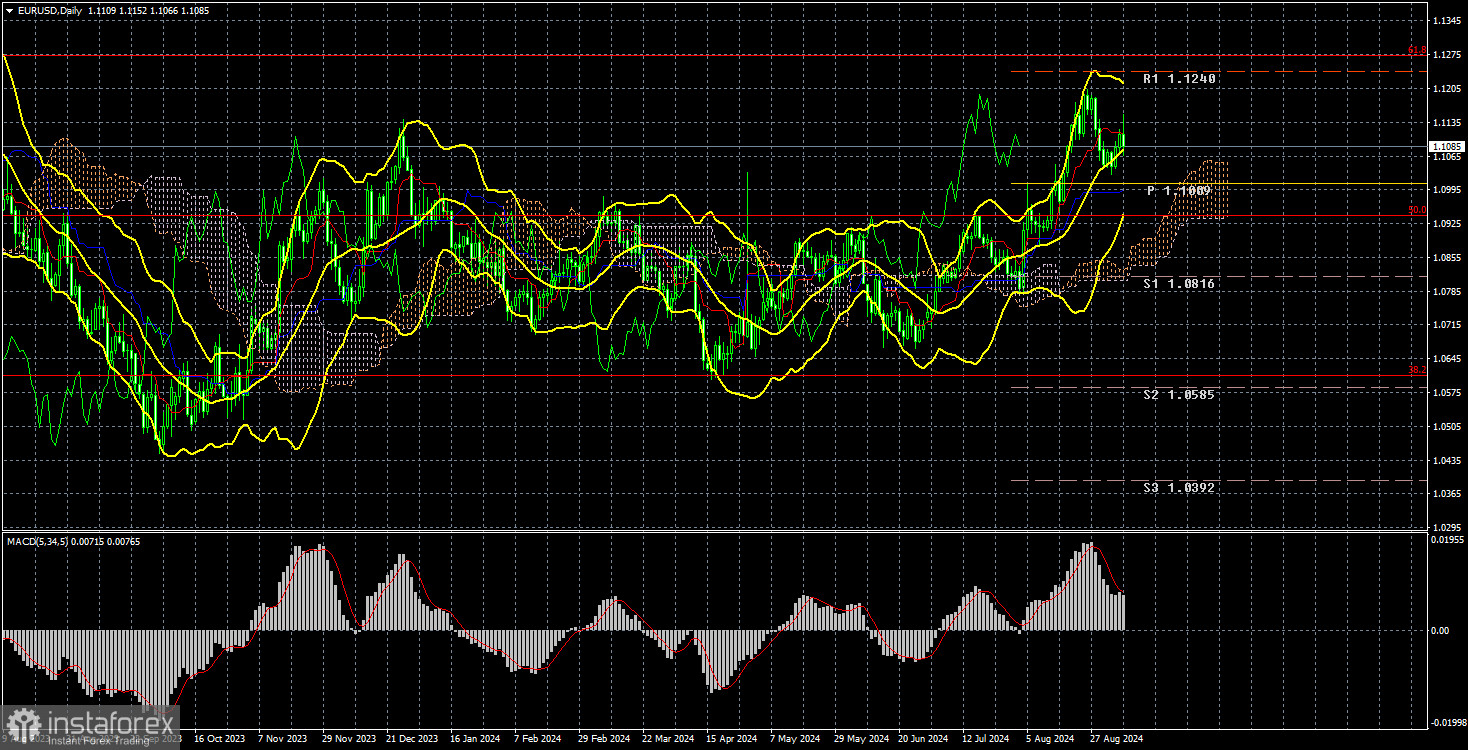

Мы по-прежнему не видим никаких фундаментальных факторов для укрепления европейской валюты, а технический анализ говорит о нам о нахождении цены в зоне консолидации – проще говоря, во флэте. На недельном таймфрейме отлично видно, что с декабря 2022 года(!!!) пара торгуется между уровнями 1,0448 и 1,1274. То есть из семимесячного флэта мы вышли в 18-месячный.

В данное время красная и синяя линии отдаляются друг от друга, что говорит о наращивании Long-позиций по евровалюте. Однако в рамках флэта такие изменения не могут быть основанием для долгосрочных выводов. В течение последней отчетной недели количество лонгов у группы «Non-commercial» сократилось на 2,4 тысячи, а количество шортов – 9,6 тысячи. Соответственно, нетто-позиция выросла еще на 7,2 тысячи. Но потенциал падения у евровалюты по-прежнему сохраняется.

Обзор макроэкономических событий:

В Евросоюзе на этой неделе были опубликованы индексы деловой активности в секторах услуг и производства, розничные продажи, а также третья оценка ВВП за второй квартал. Давайте коротко пройдемся по ним. Индексы деловой активности публиковались во вторых оценках, которые практически ничем не отличались от первых. Розничные продажи выросли в июле на 0,1%, как и прогнозировалось, но при этом июньское значение было пересмотрено в сторону понижения до -0,4%. ВВП в третьей оценке оказался хуже, чем во второй и первой – всего +0,2% в квартальном выражении. Таким образом, позитивной и сильной макроэкономическую статистику в Евросоюзе назвать язык не поворачивается. И она уже довольно долго остается таковой. А рынок уже довольно долго не обращает никакого внимания на это. Участников рынка по-прежнему интересует только монетарная политика ФРС, а также все факторы, которые могут теоретически повлиять на нее. Поэтому доллар остается под серьезным давлением рынка.

Ознакомьтесь с другими статьями автора:

Анализ торговой недели 2 – 6 сентября по паре GBP/USD. Отчет COT. Фунт по-прежнему показывает удивительную резистентность.

Торговый план на неделю 9 – 13 сентября:

Длинные позиции: На 24-часовом таймфрейме пара торгуется выше всех линий индикатора Ишимоку, но, с точки зрения фундамента и макроэкономики, продолжение роста европейской валюты по-прежнему выглядит очень сомнительно. Поэтому мы весьма скептически относились и относимся к такому варианту. Помимо этого, на недельном ТФ у нас царит флэт. Таким образом, длинные позиции и раньше были очень опасными, а в данное время(когда цена находится в верхней области бокового канала) они являются попросту неактуальными. На 4-часовом ТФ тенденция изменилась на нисходящую.

Короткие позиции: Что касается продаж пары EUR/USD, то они в данное время по-прежнему более перспективны. Во-первых, цена находится у верхней границы нового флэта – уровня 1,1274. Во-вторых, оснований для долгосрочного роста у евровалюты как не было, так и нет. В-третьих, рынок уже с лихвой отработал фактор смягчения монетарной политики ФРС. В-четвертых, индикатор RSI на недельном ТФ заходил в область перекупленности. В-пятых, цена уколола прошлый максимум на недельном ТФ. Если такое положение вещей не будет продолжаться еще пару лет, то американская валюта начнет отвоевывать несправедливо потерянные позиции.

Пояснения к иллюстрациям:

Ценовые уровни поддержки и сопротивления(resistance/support), уровни Фибоначчи – уровни, которые являются целями при открытии покупок или продаж. Около них можно размещать уровни Take Profit.

Индикаторы Ишимоку(стандартные настройки), Боллинджер Бандс(стандартные настройки), MACD(5, 34, 5).

Индикатор 1 на графиках COT – размер нетто-позиции каждой категории трейдеров.