Беда не приходит в одиночку. Вторжение Израиля в Ливан усилило спрос на доллар США как актив-убежище, а противостояние нового французского правительства с парламентом поднимает градус политических рисков в Европе и давит на евро. Прибавим к этому падение инфляции в валютном блоке ниже таргета 2%, что подталкивает ЕЦБ к снижению ставок октябре, и обвал EUR/USD начнет выглядеть логично.

В регионе, где понимают только силу, наземная операция Израиля против Хезболлы вызывает двоякое впечатление. С одной стороны, превосходство Иерусалима не вызывает сомнений. С другой, израильская армия рискует увязнуть в Ливане, а Иран – быть втянутым в конфликт. Если так и случится, стоит ожидать роста цен на нефть и активы-убежища. То, что сейчас происходит с EUR/USD, – цветочки.

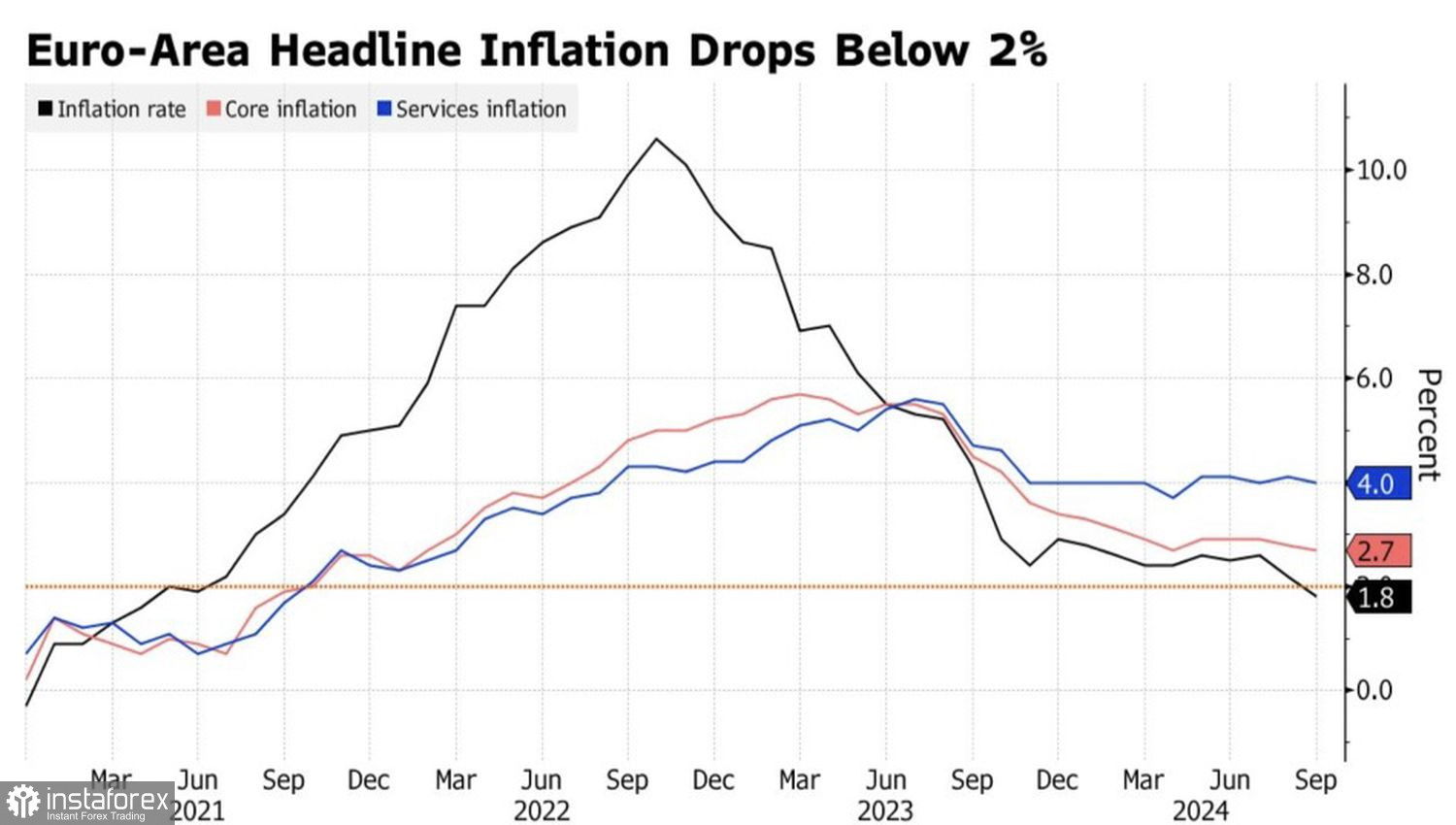

Замедление европейской инфляции с 2,2% до 1,8% – широко ожидаемое событие, после того как темпы роста потребительских цен упали в ведущих экономиках валютного блока. ЕЦБ прогнозирует, что к концу года индексы CPI подрастут. Но что, если нет? Если в еврозону возвращается дефляция? Тогда ставку по депозитам придется снижать резко и чуть ли не до нуля. При таком раскладе EUR/USD рискует рухнуть существенно ниже.

Динамика европейской инфляции

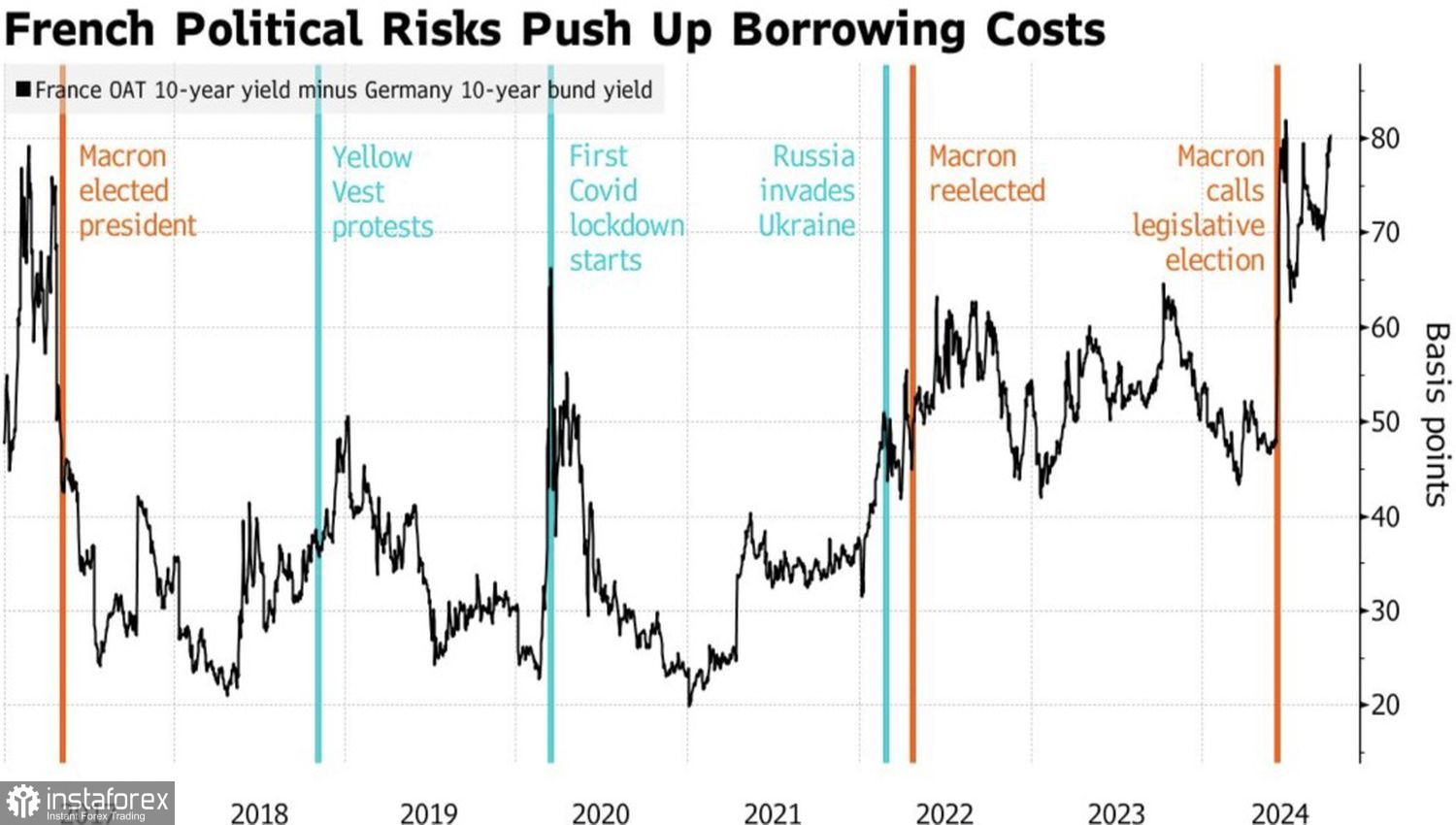

Тем временем иностранные инвесторы активно избавляются от французских акций и облигаций, дифференциал доходности последних с немецкими аналогами растет как на дрожжах. Это свидетельствует о повышении градуса политического риска. Неудивительно на фоне первого столкновения нового премьер-министра страны с парламентом. Мишель Барнье вынужден работать с правительством меньшинства и рискует в любой момент получить вотум недоверия со стороны законодателей.

Причин предостаточно. Несмотря на озвученное увеличение дефицита бюджета с 4,4% до 6% от ВВП, новый премьер намерен снизить показатель к требуемым Европейским союзом 3%. Для этого необходимо повысить налоги – крайне непопулярная мера, которая может вызвать гнев правых или левых партий, контролирующих Национальное собрание.

Динамика дифференциала доходности облигаций Франции и Германии

Масла в огонь пике EUR/USD подливает факт сокращения вероятности снижения ставки по федеральным фондам в ноябре на 50 б.п. после выступления Джерома Пауэлла с 50% до 37%. Председатель Федрезерва заявил, что у Центробанка нет чувства срочности, его политика будет зависеть от данных.

Таким образом, рост геополитических рисков на Ближнем Востоке и политических в Европе, увеличение вероятности продолжения цикла монетарной экспансии ЕЦБ и неторопливость ФРС толкают котировки основной валютной пары вниз.

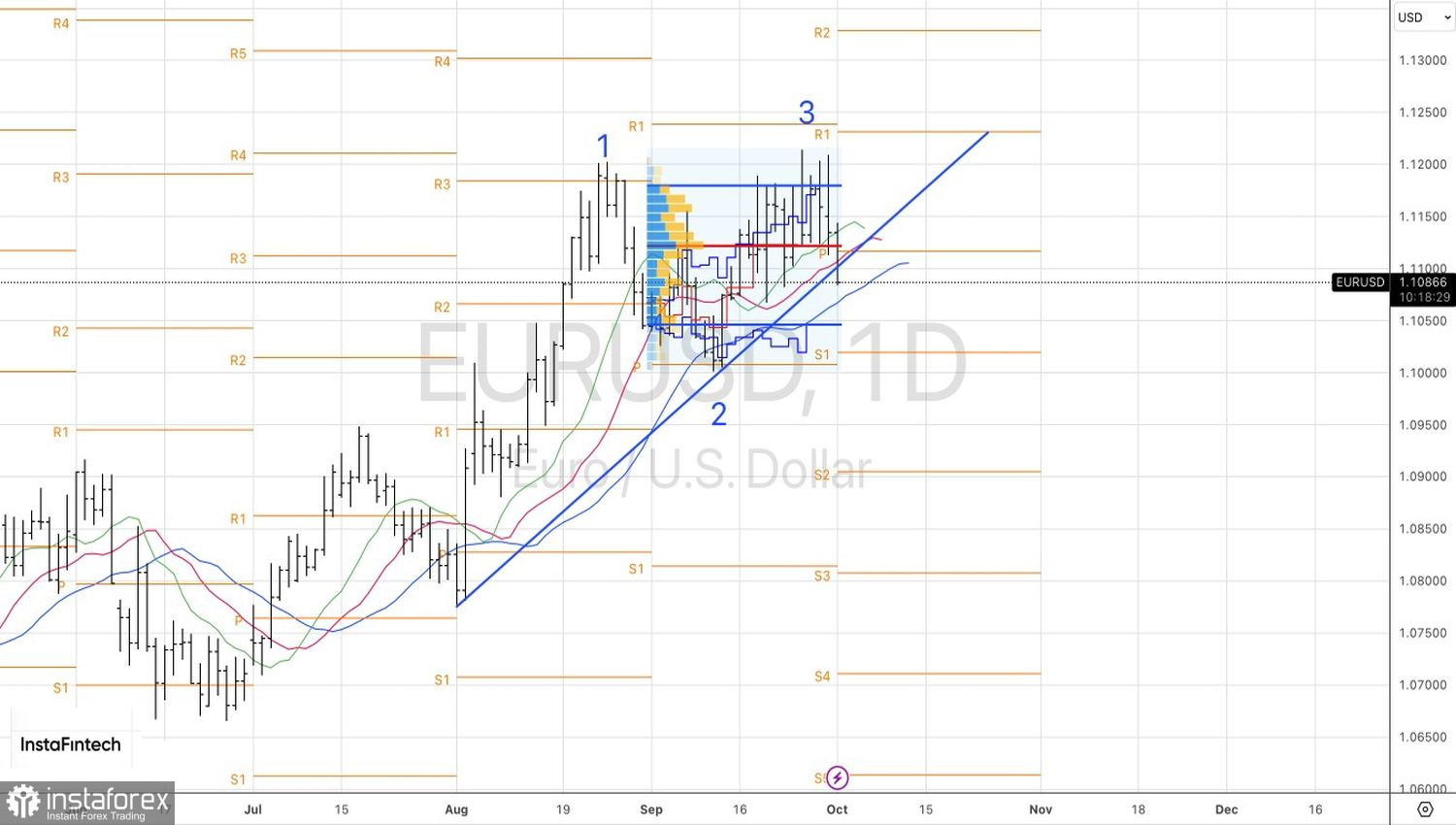

Технически на дневном графике EUR/USD неспособность «быков» удержаться выше верхней границы диапазона справедливой стоимости 1,1045–1,1180 говорит об их слабости. Инициатива перешла к «медведям». Однако отскок от поддержек на 1,1065 и 1,1045 следует использовать для покупок.