Фондовый рынок США бессмертен? Акции растут как на дрожжах, а S&P 500 установил уже 44 рекордный максимум. Несмотря на эскалацию конфликта на Ближнем Востоке, рост вероятности сохранения ставки по федеральным фондам в ноябре на отметке 5% и самую низкую долю корпоративных инсайдеров, скупающих бумаги собственных компаний за последнее 10-летие, инвесторы уверены, что Израиль ограничится скромным возмездием Ирану, а сила американской экономики затмит весь существующий негатив.

Если в начале года S&P 500 рос благодаря технологиям искусственного интеллекта, в середине – из-за ожиданий агрессивного ослабления денежно-кредитной политики ФРС, то в конце – из-за силы экономики США и президентских выборов. История показывает, что после голосования акции чаще росли, чем падали. При этом масштабы фискальных стимулов зависят не только от главы государства, но и от того, кто контролирует Конгресс.

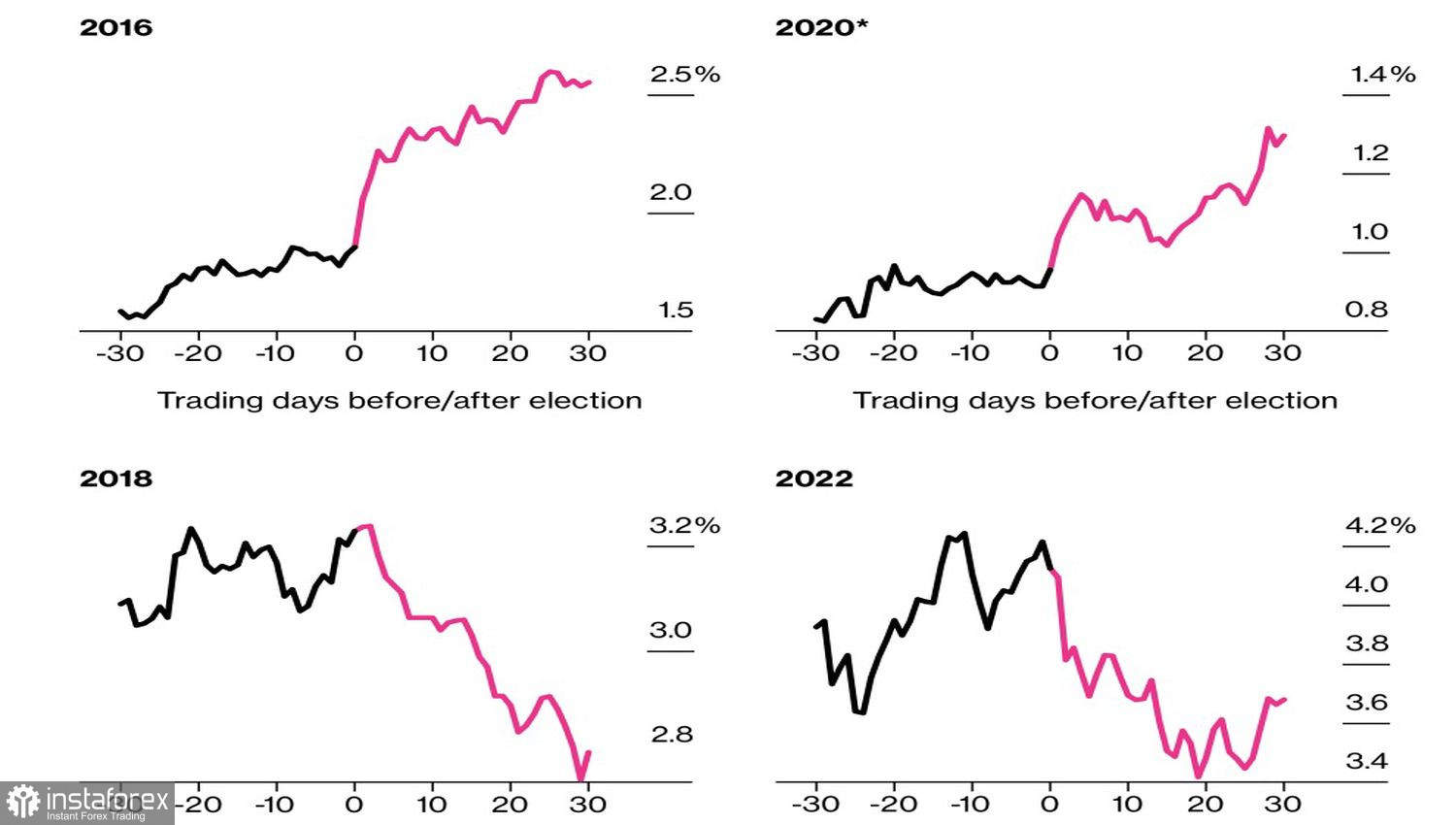

Реакция рынка долга на выборы в США

Так, в 2020 победа Джо Байдена вызвала приглушенную реакцию рынка казначейских облигаций. Доходность стала расти после того, как демократы захватили Конгресс. Это дало возможность 46-му президенту воплотить в жизнь предвыборные обещания и разогнало экономику США.

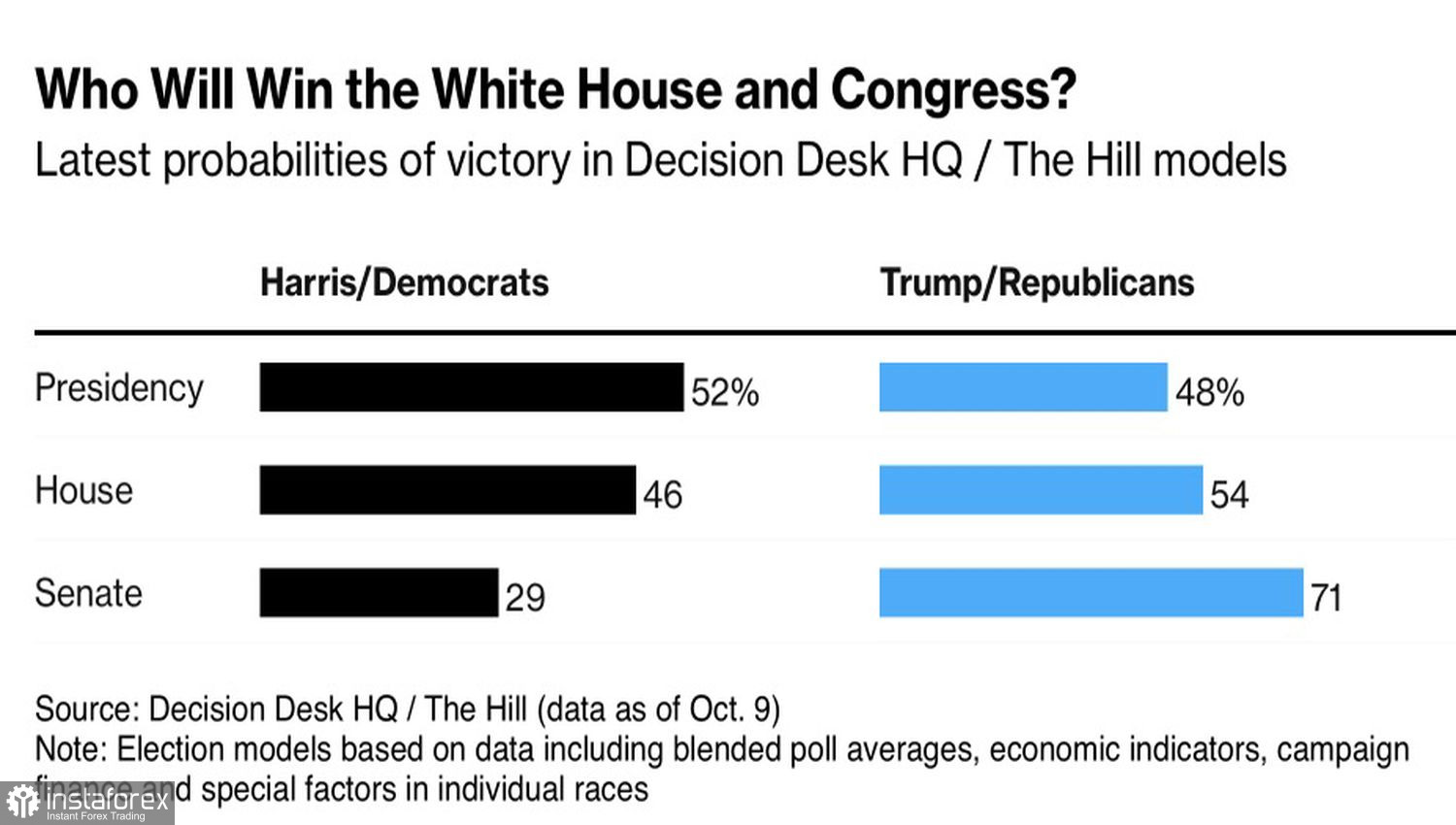

Менее чем за месяц до голосования 5 ноября рынки отдают предпочтение Камале Харрис, однако считают, что Сенат и Палату представителей будут контролировать республиканцы. Инициативы вице-президента могут оказаться зарубленными на корню, что создаст предпосылки для коррекции S&P 500.

Рейтинги демократов и республиканцев

Впрочем, рынки живут не только президентской гонкой в США. После сильного отчета об американской занятости за сентябрь шансы на сохранение ставки по федеральным фондам на отметке 5% в ноябре выросли с нуля до 15%. Формально это должно было негативно отразиться на динамике фондовых индексов. Однако они взяли на вооружение силу экономики. Она достаточно теплая, чтобы позволить S&P 500 штамповать новые рекордные максимумы, но недостаточно горяча, чтобы Федрезерв возвращался к монетарной рестрикции.

Иначе говоря, рынок верит в режим Златовласки и использует популярную стратегию FOMO – покупай, а то проиграешь. Goldman Sashs повышает прогноз по S&P 500 с 6000 до 6300 на следующие 12 месяцев. Это означает, что банк ожидает 10%-го ралли широкого фондового индекса от текущих уровней.

Однако как бы релиз данных по инфляции не сыграл злую шутку с S&P 500. Златовласка хозяйничала в доме, пока не пришли «медведи». И они могут заглянуть на рынок, если потребительские цены неожиданно ускорятся.

Технически на дневном графике S&P 500 имеет место реализация первого из двух ранее обозначенных таргетов на 5800 и 6000. Это усиливает риски отката и активации паттерна Обман-выброс в случае падения котировок ниже 5740. Пока широкий фондовый индекс торгуется выше данного уровня, имеет смысл придерживаться стратегии покупок.