Чем дальше в лес, тем больше дров. Пока Дональд Трамп будоражит рынки угрозами тарифов, инвесторы все чаще говорят о повышении ставки овернайт на декабрьском заседании Банка Японии. Если это произойдет, BoJ сделает три акта по дороге монетарной рестрикции, что в последний раз происходило в далеком 1989. С учетом роста вероятности снижения ставки по федеральным фондам на 25 б.п до 4,5%, дивергенция в денежно-кредитной политике толкает USD/JPY вниз.

Если в ноябре на динамику пары оказывала влияние Трамп-торговля, то в декабре инвесторы ловят подсказки от центробанков. Член FOMC Кристофер Уоллер считает, что стоимость заимствований все еще слишком высока, поэтому даже ускорение инфляции позволяет Федрезерву ее снизить. Напротив, Кадзуо Уэда утверждает, что дата следующего акта монетарной рестрикции приближается, так как данные подтверждают прогнозы Банка Японии.

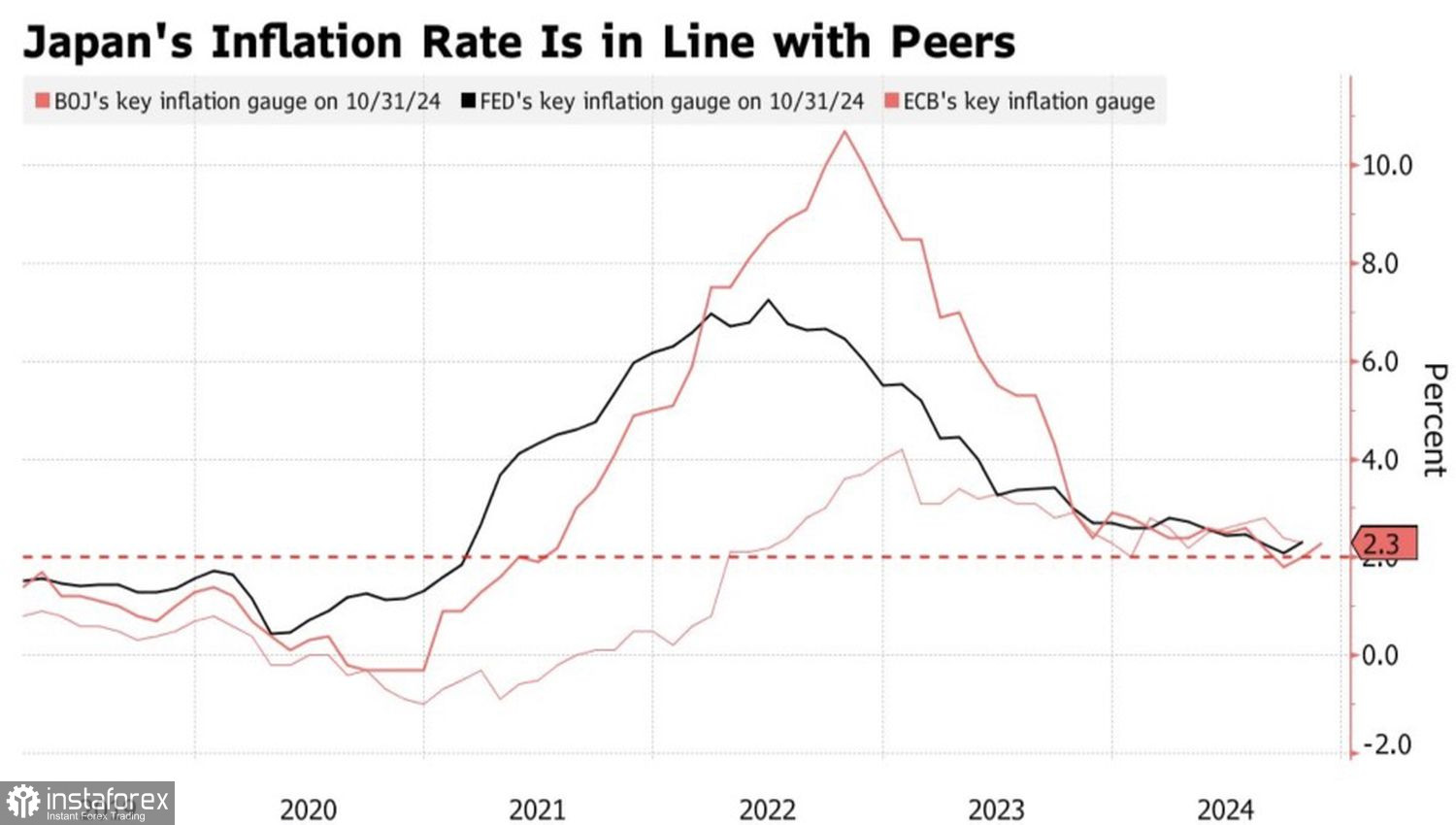

Динамика инфляции в Японии, США и еврозоне

Действительно, позитив от розничных продаж и промышленного производства, ускорение цен на услуги и инфляции в Токио повысили шансы ужесточения денежно-кредитной политики BoJ в декабре до 63%. Сдерживающим фактором может стать проигранные правящей Либерально-демократической партией выборы, однако стал бы Кадзуо Уэда делать намеки? Он явно готовит рынки к очередному шагу по дороге нормализации.

С другой стороны, даже повышение ставки овернайт несущественно сузит дифференциал доходности американских и японских облигаций. 10 самых высокодоходных валют G10 и развивающихся рынков имеют среднюю ставку в 6%, в Японии она составляет 0,25%. Неудивительно, что на фоне роста аппетита к риску и снижения волатильности инвесторы вспомнили про carry trade. В 2021-2023 игра на разнице приносила больше, чем американские фондовые индексы.

Динамика волатильности на Forex

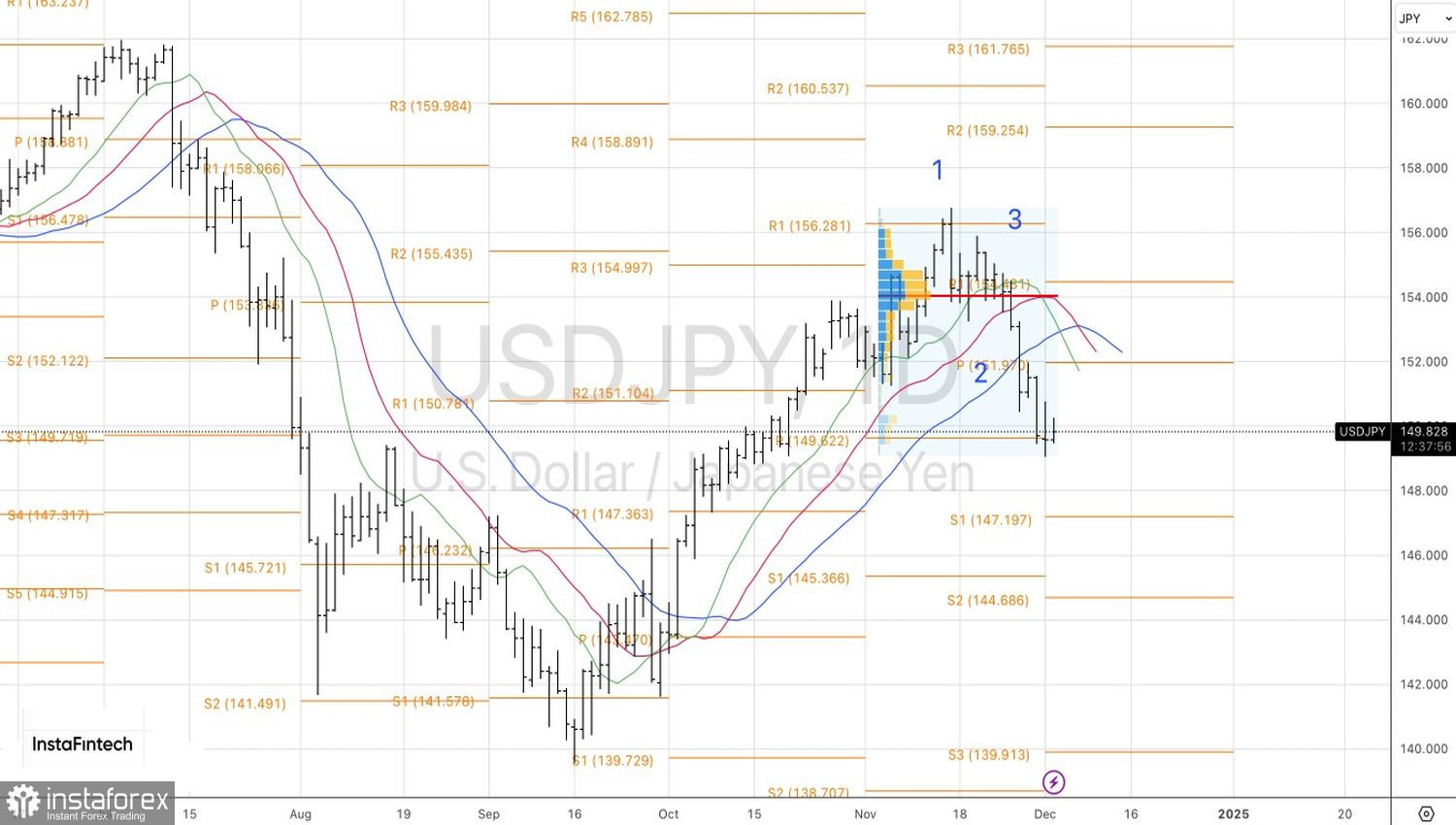

По-прежнему широкие спреды в доходности облигаций и возвращение carry trade позволяет говорить о росте котировок USD/JPY после повышения ставки овернайт на заседании Банка Японии 19 декабря. Встреча Федрезерва состоится на день раньше, что позволяет использовать стратегию покупай иену на слухах, продавай на фактах.

Ралли USD/JPY может произойти раньше, если Джером Пауэлл начнет намекать на паузу в цикле ослабления денежно-кредитной политики ФРС, а статистика по рынку труда США за ноябрь окажется куда более сильной, чем ожидают эксперты Bloomberg. Они прогнозируют рост занятости на 200 тыс и сохранение безработицы на уровне 4,1%. Позитив повысит шансы сохранения ставки по федеральным фондам в декабре на уровне 4,75% и окажет поддержку американскому доллару.

Технически на дневном графике USD/JPY был сформирован доджи-бар, что свидетельствует о неопределенности. Падение котировок пары ниже его минимума на 149,1 позволит нарастить открытые от 153,55 шорты. Напротив, рост доллара США выше £150,9 станет основанием для покупок.