Поговорим о тарифах. Снова, опять, в очередной раз, в который раз. Знаете, бывают события, которых рынок долгое время ждет. Например, как начало цикла смягчения денежно-кредитной политики в США. Рынок, похоже, начал ожидать этого еще в 2022 году, хотя первый раунд смягчения произошел в 2024. Тем не менее все это время рынок ждал, дискутировал на тему сроков, обсуждал выступления членов FOMC и так далее.

Теме торговых тарифов имени Дональда Трампа от силы 2 месяца. Но за это время сам президент США уже несколько раз менял свою точку зрения. Напомню, что началась история в январе, когда Трамп просто и без обиняков заявил, что Мексика и Канада «наживаются» на Америке, а также из-за этих стран у США возникает множество проблем с нелегальными иммигрантами и незаконным оборотом наркотиков. Поэтому, если эти страны не примут меры для решения данных проблем, будут введены пошлины на весь импорт в размере 25%. Чуть позже стало известно, что и Мексика, и Канада предприняли меры, но Трамп назвал их недостаточными, дал времени 1 месяц. Таким образом, пошлины должны были вступить в силу 4 марта...

Однако 4 марта они не вступили в силу, так как Трамп сначала заявил, что это вопрос решенный, а затем отменил свое решение и продлил «льготный» период еще на 1 месяц. Как раз вчера стало известно, что введение пошлин отменяется, а у Канады и Мексики есть теперь срок до 2 апреля, чтобы угодить Дональду Трампу. Я говорю «угодить Дональду Трампу», а не «угодить США», потому что до Дональда Трампа никаких проблем и претензий не возникало.

Отмечу также, что Канада не только объявила об ответных тарифах, равных 25% на сумму 30 млрд $, но и пообещала ввести тарифы 25% на товары на сумму 130 млрд $. Помимо этого, в Канаде начались массовые бойкоты американских товаров, автомобилей, алкоголя. Канадцы теперь не считают американскую нацию дружественной для себя, а вечные призывы Трампа «стать 51-м штатом Америки» вызывают у канадцев недоумение и смех. Ситуация накаляется, что не способствует успокоению валютного рынка.

Обратите внимание на другие мои статьи:

Анализ EUR/USD. 7 марта. Финальный провал доллара.

Анализ GBP/USD. 7 марта. Рынок труда – последний гвоздь в могиле доллара.

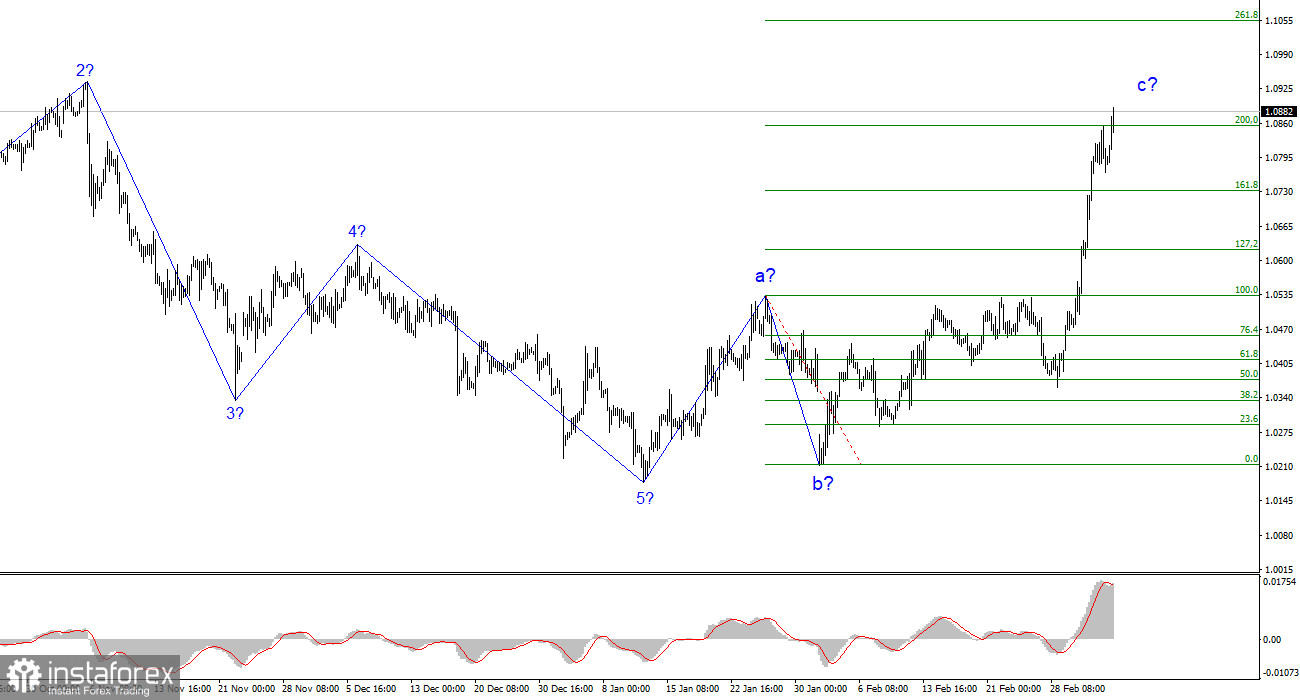

Волновая картина по EUR/USD:

Исходя из проведенного анализа EUR/USD, я делаю вывод, что инструмент продолжает построение понижательного участка тренда. В данное время вторая волна этого участка выглядит убедительно и укомплектованно. Следовательно, следует искать новые точки входа на продажу. Так как волна 2 приняла весьма убедительный вид, я ожидаю снижения в рамках волны 3 минимум к 3-й фигуре. Однако постоянное повышение инструмента ставит под угрозу сохранение целостности текущей волновой разметки. Выше отметки 1,0856, что приравнивается к 200,0% по Фибоначчи, я уже сомневаюсь в том, что мы увидим волну 3.

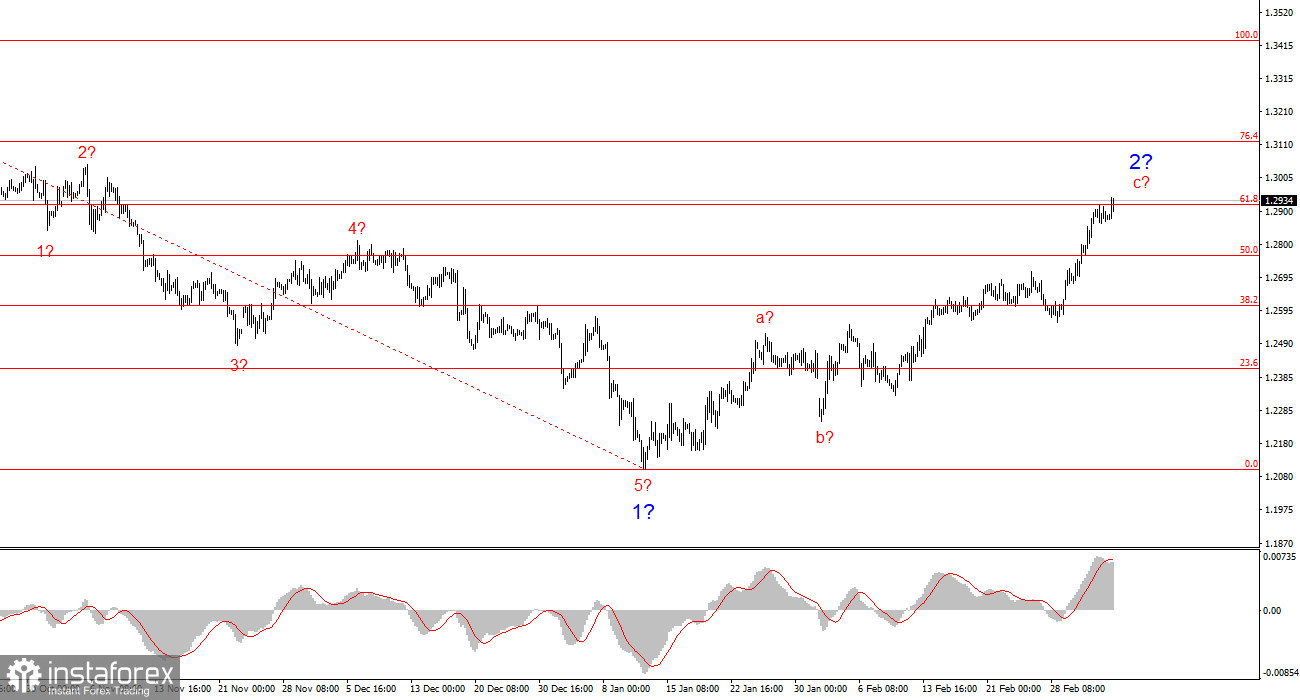

Волновая картина по GBP/USD:

Волновая картина инструмента GBP/USD указывает на то, что построение понижательного участка тренда продолжается, как и его вторая волна. Сейчас следует искать новые точки входа на продажу. Минимальные цели коррекционной структуры около 26-й фигуры достигнуты. Максимальные около 28-й фигуры также достигнуты. Текущая волновая разметка по-прежнему предполагает построение понижательного участка тренда, который начался еще прошлой осенью, однако как «фактор Трампа» дальше будет влиять на настроение рынка – загадка. Отметка 1,2922 выглядит «последним шансом доллара».

Основные принципы моего анализа:

1) Волновые структуры должны быть простыми и понятными. Сложные структуры сложно отыгрывать, они часто несут изменения.

2) Если нет уверенности в происходящем на рынке, лучше не заходить в него.

3) Стопроцентной уверенности в направлении движения нет и быть не может никогда. Не забывайте про защитные ордера Stop Loss.

4) Волновой анализ можно комбинировать с другими видами анализа и торговыми стратегиями.