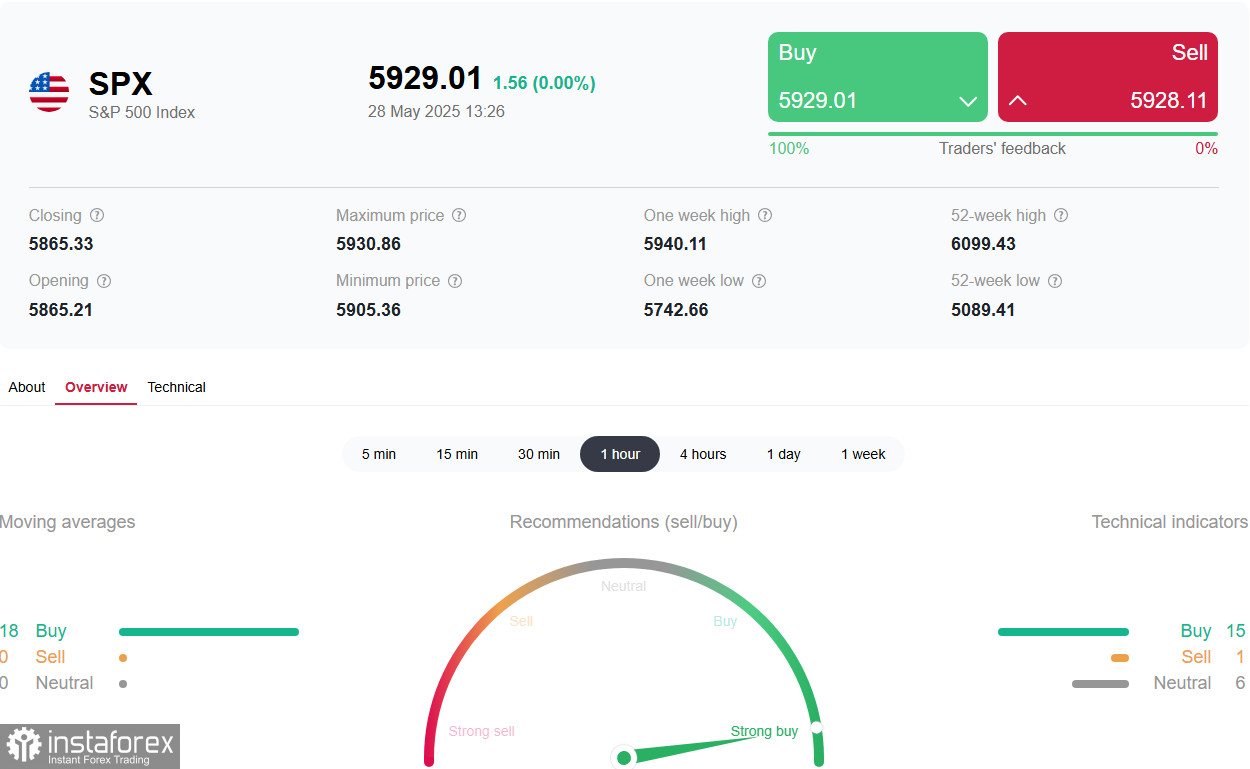

В целом, сохраняя позитивную динамику, сегодня американский фондовый индекс S&P500 показывает смешанную динамику в первой половине торгового дня. После роста в понедельник и вторник сегодня цена балансирует вблизи закрытия вчерашнего торгового дня и отметки 5926.00.

Несмотря на локальные коррекции, на рынке сохраняется осторожный оптимизм, обусловленный политическими и экономическими ожиданиями.

*) см. также: Торговые индикаторы InstaForex по SPX

Главным фактором, поддерживающим позитивные настроения, стало перенесение сроков введения новых импортных пошлин против ЕС с 1 июня на 9 июля. Это решение дало рынку:

- Временную передышку

- Пространство для возможного торгового соглашения

- Уменьшение краткосрочной неопределённости

Налоговая реформа: стимул или риск?

В центре внимания также — новый законопроект, касающийся снижения налогов в США, предполагающий:

- Снижение корпоративного налога с 21% до 20%

- Повышение вычетов для малого бизнеса с 20% до 23%

- Введение ускоренной амортизации инвестиций

Экономисты и бизнес приветствуют инициативу, однако критики предупреждают, что реализация плана может увеличить дефицит бюджета почти на $4 трлн в течение 10 лет.

Комментарии ФРС: ставки остаются

Сегодня ключевым событием станет публикация протокола майского заседания ФРС. Инвесторы ожидают от документа сигналов о дальнейших планах регулятора. Будет ли ставка по федеральным фондам сохранена на текущем уровне? Ожидается ли смягчение политики во второй половине года? Какие риски ФРС считает приоритетными: инфляционные или рецессионные? Ответы на эти вопросы могут оказать значительное влияние на доллар в краткосрочной перспективе, особенно в преддверии публикации данных по инфляции PCE в пятницу, отметили мы в нашем сегодняшнем обзоре «Доллар: умеренное укрепление - причины и фон».

Отметим, что накануне глава ФРБ Миннеаполиса Нил Кашкари выступил с заявлением о необходимости сохранения текущей процентной ставки (4,25%) на фоне неопределённости, связанной с торговыми мерами. Участники рынка ждут публикации протокола последнего заседания ФРС, который может прояснить позицию регулятора.

Макроэкономические сигналы: неоднозначная картина

На экономическом фронте:

- Заказы на товары длительного пользования в апреле снизились: -6,3%

- Заказы на капитальные товары без транспорта: +0,2%

- Индекс потребительского доверия от Conference Board: вырос на 12,3 пункта и достиг 98,0, превысив рыночные ожидания. Это стало первым сильным сигналом за последние 5 месяцев, когда индекс демонстрировал устойчивое снижение на фоне тарифной нестабильности.

Несмотря на то что заказы на товары длительного пользования в США снизились, участники рынка пока проигнорировали этот сигнал, делая ставку на позитив в потребительском секторе и общее улучшение потребительских настроений.

Разрозненные данные формируют смешанную оценку состояния экономики, что может усилить волатильность фондового рынка в ближайшие дни.

Вывод: рынок в ожидании

Фондовый рынок США балансирует между позитивными ожиданиями от налоговой реформы и опасениями, связанными с ростом дефицита и тарифным давлением. Ключевым драйвером ближайших сессий станут комментарии ФРС и новые макроданные. В то же время, фундаментальные риски, включая политическую неопределённость, рост долга и нестабильность доходностей, сохраняются.

*) см. также S&P500 (SPX): сценарии динамики на 28.05.2025