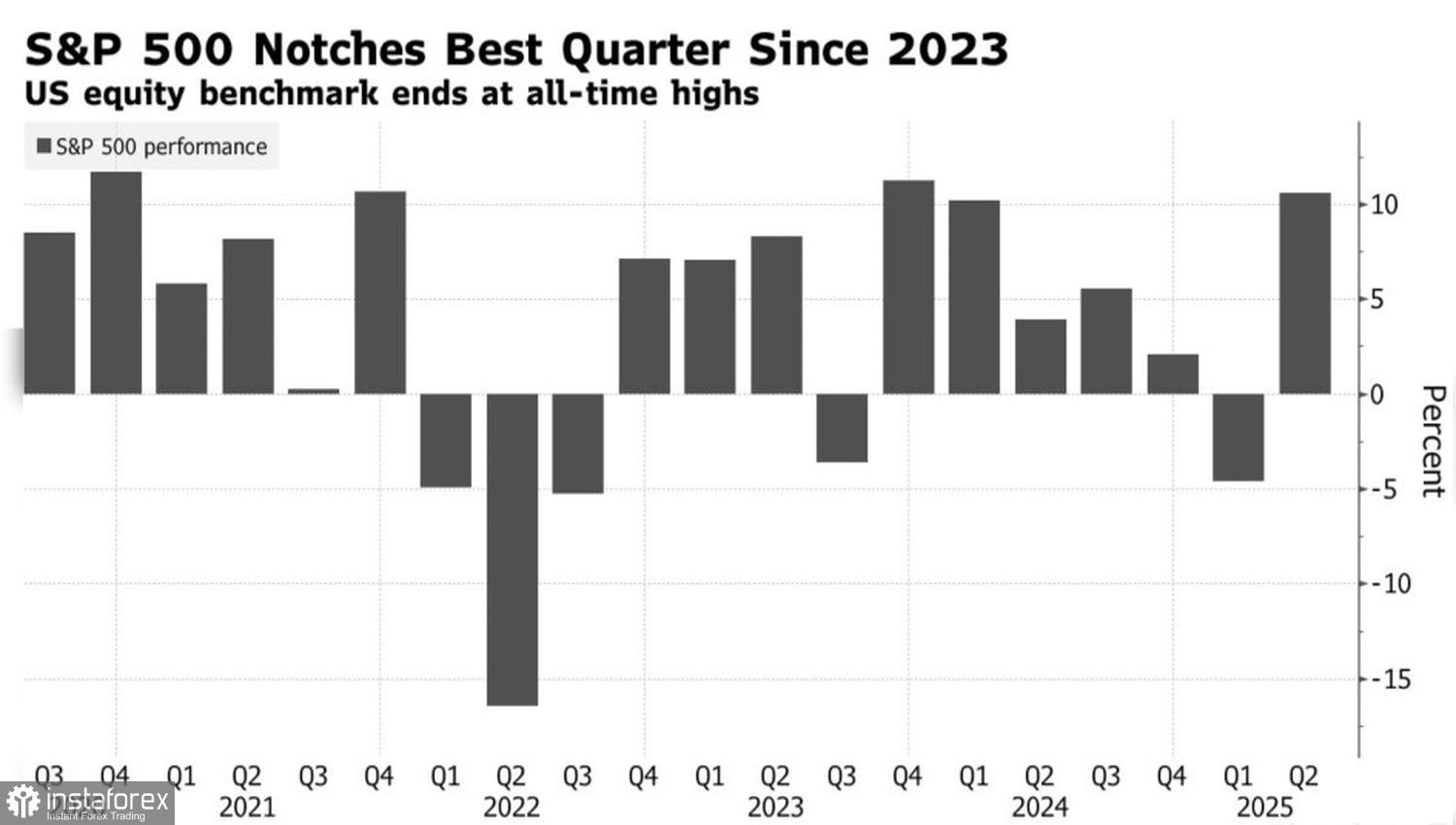

Все хорошо, прекрасная маркиза? S&P 500 демонстрирует лучшую квартальную динамику с 2023, Nasdaq 100 – с 2020. Экономика США сильна как бык, инфляция замедляется, а крупные банки, включая JP Morgan и Goldman Sachs, повышают прогнозы по американскому рынку акций. Он пользуется поддержкой со стороны Белого дома и искренне верит, что худшее осталось позади. Однако, как показывает история, эйфория обычно плохо заканчивается.

Квартальная динамика S&P 500

В то время как хедж-фонды наращивают чистые длинные позиции по американским акциям на протяжении восьмой недели подряд, Bank of America предупреждает о росте рисков спекулятивного пузыря на фондовом рынке США. Дескать, инвесторы чересчур увлечены покупками долевых ценных бумаг на фоне ожиданий снижения ставки по федеральным фондам. Действительно, вероятность трех актов ослабления денежно-кредитной политики ФРС в 2025 выросла за последний месяц с 29% до 49%.

Если в первом полугодии все было хорошо для S&P 500, не факт, что в дальнейшем все будет также прекрасно. Тарифы пока не проявились ни в инфляции, ни в корпоративных расходах. По мнению Goldman Sachs, американские компании по большей части переложат пошлины на импорт на потребителей, однако маржа прибыли все равно пострадает. Опрошенные FactSet аналитики ожидают рост прибыли на 9,4% в 2024, хотя еще в январе прогнозы составляли 14,3%.

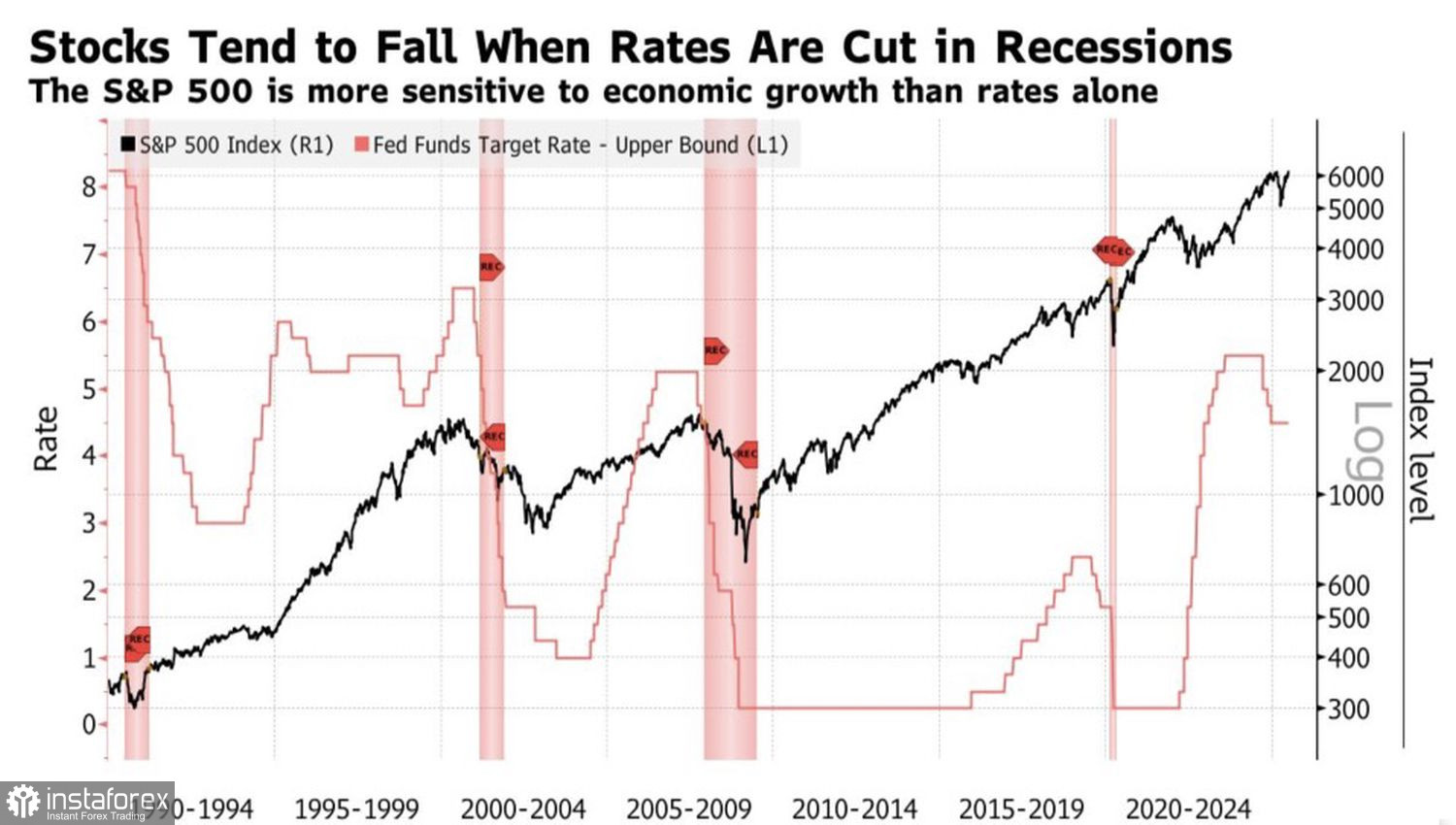

JP Morgan считает, что негатив в виде существенного ухудшения состояния американского рынка труда рынка труда перевесит позитив для S&P 500 в виде снижения ФРС ставки по федеральным фондам. История показывает, что ослабление денежно-кредитной политики на фоне рецессии и роста безработицы в Соединенных Штатах чаще приводило к падению широкого фондового индекса, чем к его росту.

Динамика S&P 500 и ставки по федеральным фондам

Эйфория на рынке акций связана и с верой инвесторов в то, что пик эскалации торговых конфликтов пройден. Угрозы тарифами воспринимаются как часть переговорной тактики Дональда Трампа. Президент сумеет получить уступки от партнеров США, что станет хорошей новостью для экономики. Однако чиновники Белого дома дали понять, что универсальный тариф в 10% останется в силе только для тех стран, которые ведут переговоры добросовестно. Для остальных пошлины на импорт вырастут.

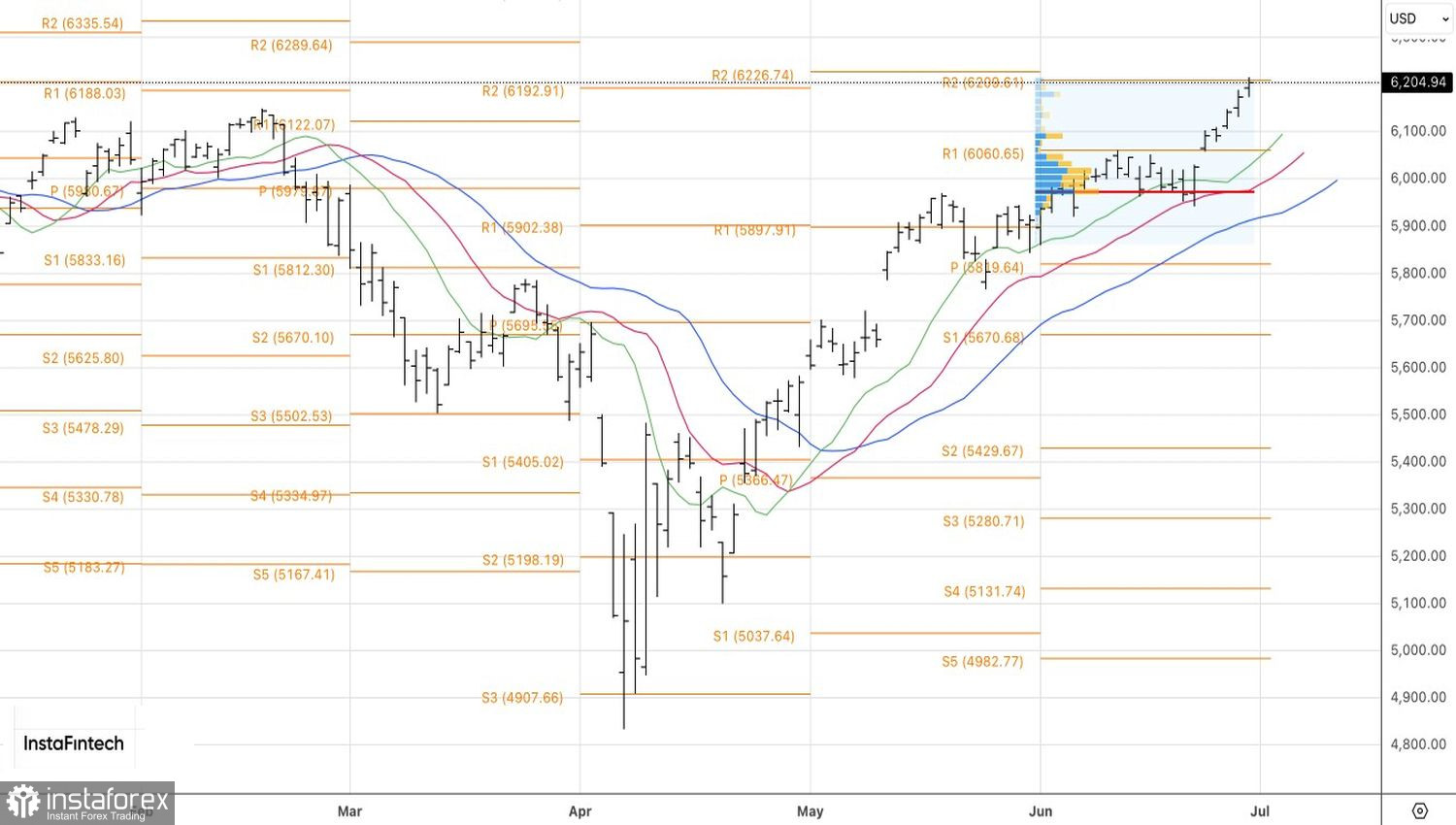

На мой взгляд, бесконечно долго ни один актив расти не может. Риски коррекции S&P 500 увеличиваются с каждым днем. Вопрос с том, что станет спусковым крючком для отката широкого фондового индекса. Данные об американской занятости за июнь? Или день окончания 90-дневной отсрочки в тарифах Белого дома?

Технически на дневном графике S&P 500 имел место тест сопротивления на 6200. Если «быкам» удастся за него зацепиться, у трейдеров появится возможность нарастить сформированные от 6051 длинные позиции. В обратном случае имеет смысл зафиксировать прибыль, перевернуться и встать в шорты.