Каждый видит то, что хочет увидеть. Для Дональда Трампа ралли S&P 500 к рекордным максимумам – доказательство, что тарифы нравятся рынку. Для инвесторов – вера, что президент США рано или поздно отступит. Торговля TACO или «Трамп всегда отступает» процветает. Это позволяет жадности доминировать, а страху исчезнуть. Продавцы становятся большой редкостью на рынке акций, что сигнализирует об эйфории. Чем она может закончится, все прекрасно знают.

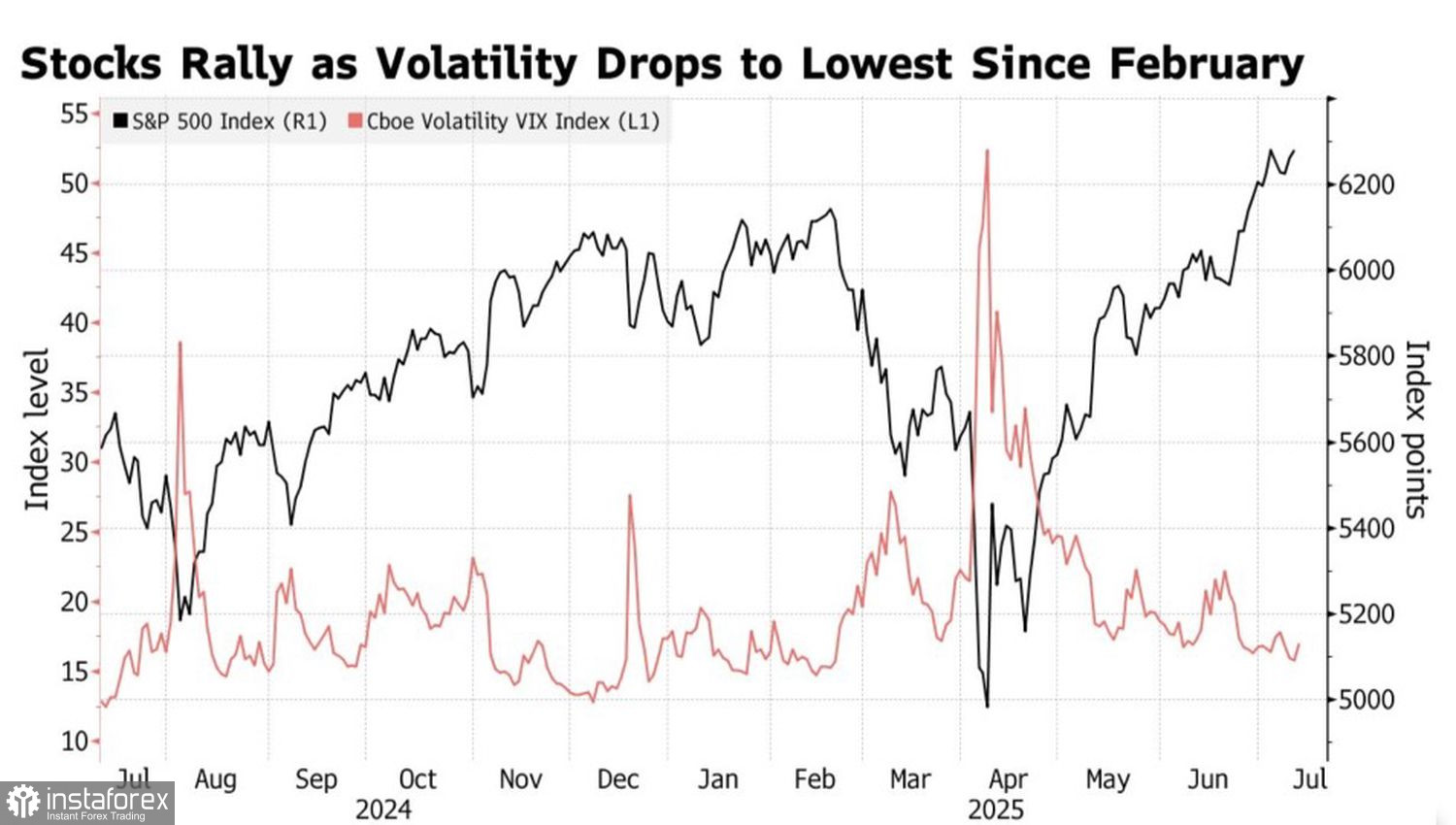

Динамика S&P 500 и индекса страха VIX

На первый взгляд, на рынке много парадоксов. Дональд Трамп угрожает введением 200%-х пошлин на импорт фармацевтических препаратов, но фармацевтический индекс NYSE Arca за последнюю неделю вырос на 1%, обогнав S&P 500 с его практически нулевым приростом. Для инвесторов более важное значение, чем размер тарифов, имеют сроки их введения. И готовность Белого дома дать год-полтора на перестройку цепочек поставок, внушает оптимизм. Рынки ожидают увеличения объемов поставок и запасов, а также улучшения корпоративных результатов.

Тарифы в 30-50% против Канады, Мексики, Бразилии и Евросоюза также не напугали. До того как они начнут использоваться, есть немало времени. До 1 августа велика вероятность заключения торговых соглашений. В результате эскалация торгового конфликта воспринимается как очередная отсрочка. Не факт, что через несколько недель Дональд Трамп не передумает и не продлит ее.

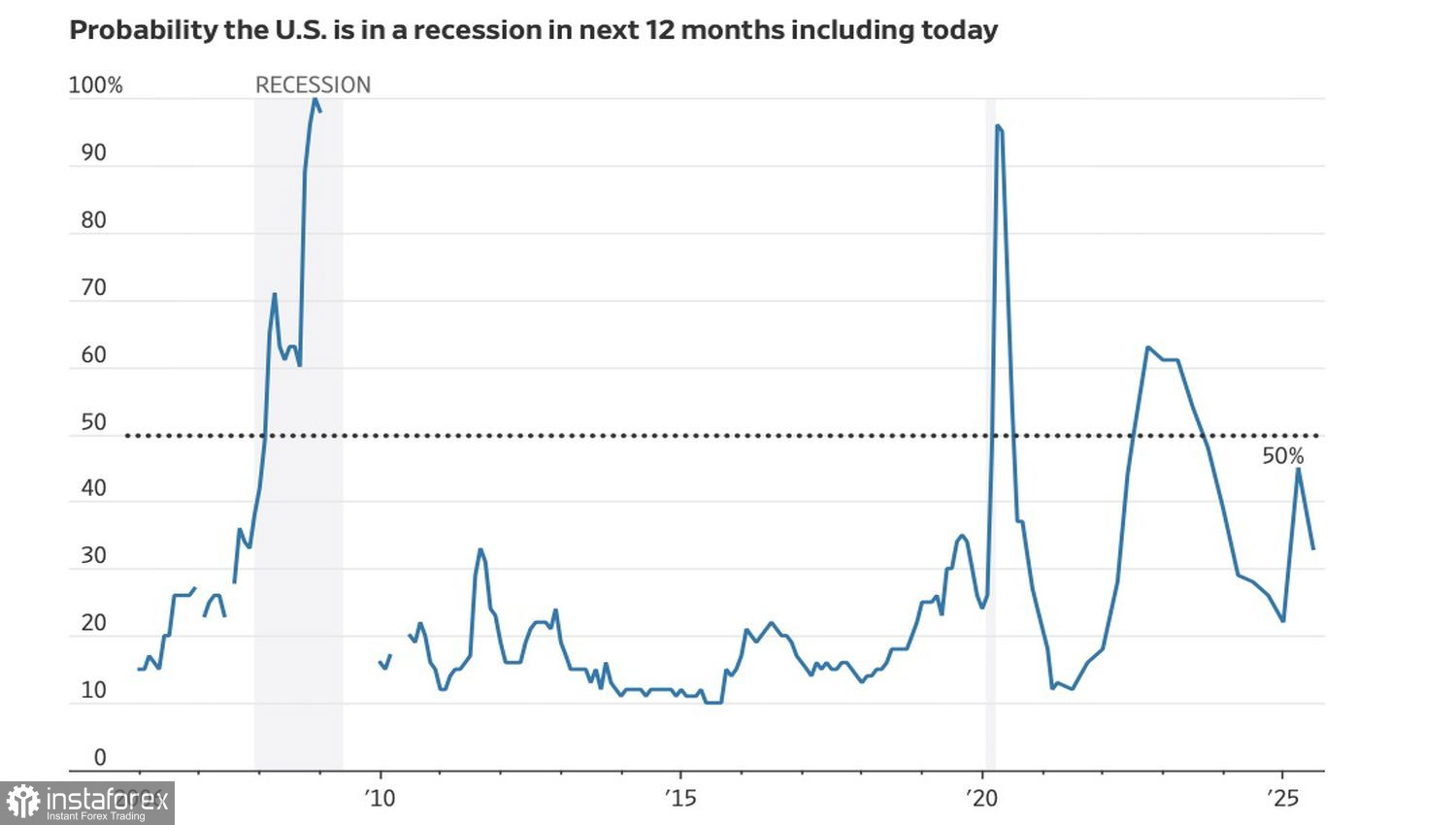

Поддержку S&P 500 оказывает поразительная на первый взгляд устойчивость экономики США к высоким ставкам и тарифам. Согласно консенсус-оценке экспертов Wall Street Journal, она вырастет на 1% в 2025. Быстрее, чем ожидавшиеся в апреле 0,8%. Вероятность рецессии в течение следующих 12 месяцев была снижена с 45% до 33%.

Динамика вероятности рецессии в экономике США

Черт оказался не таким страшным, как его малевали. Если предыдущий прогноз специалистов был сделан в апреле, когда на финансовом рынке разразился шторм из-за тарифов, то сейчас ситуация выглядит гораздо лучше. Отсюда и повышение оценок ВВП. И снижение их для инфляции. Сейчас эксперты Wall Street Journal видят ее на уровне 3% к концу года, а не 3,6%. При этом релиз данных по июньским индексам потребительских цен крайне важен для S&P 500.

Спокойствие рынка может в миг быть нарушено, если инфляция начнет резко ускоряться. На идее снижения ставки по федеральным фондам будет поставлен крест, а риски рецессии в экономике США вспыхнут с новой силой. Как бы широкому фондовому индексу не провалиться.

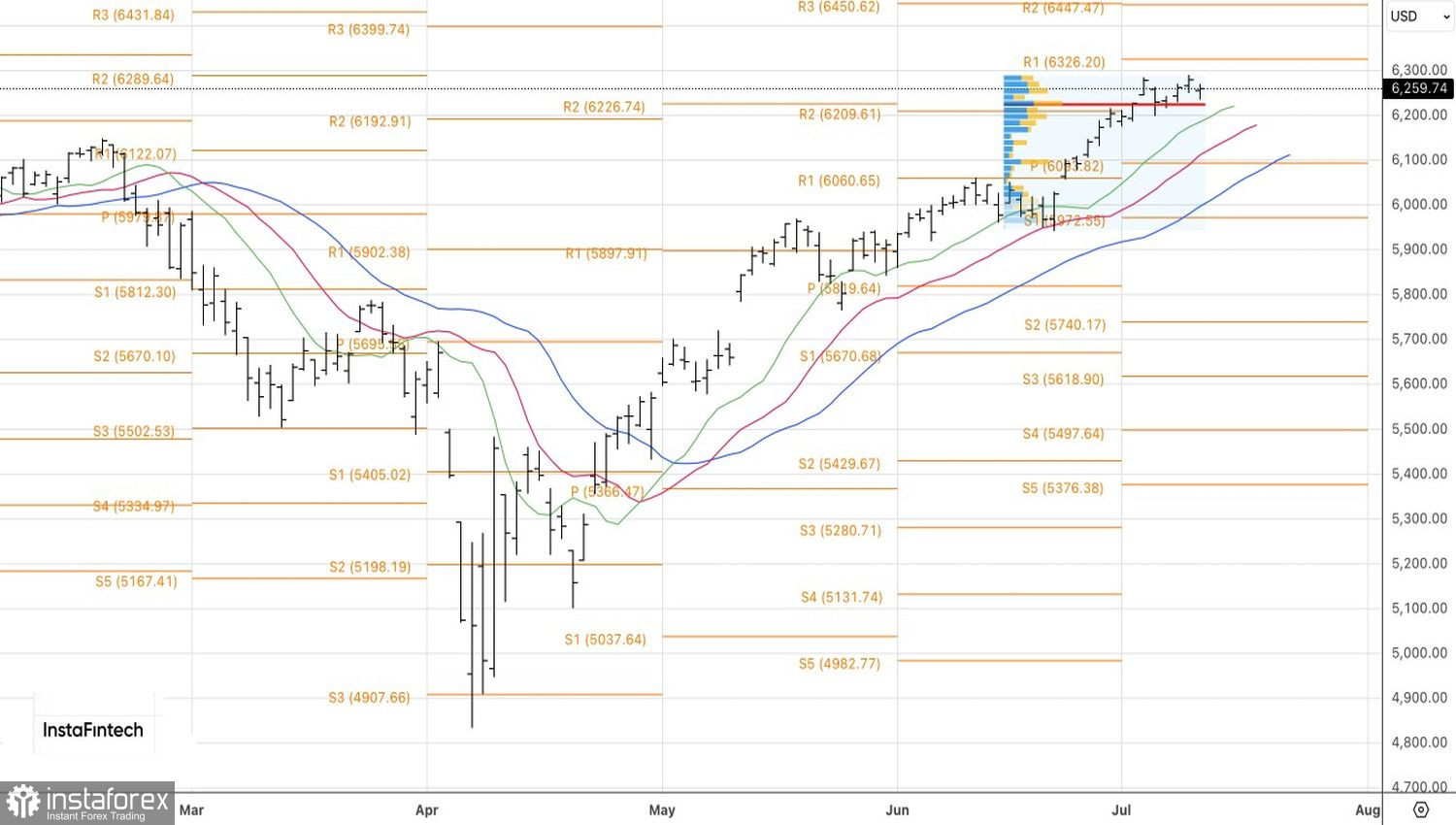

Технически на дневном графике S&P 500 имеет место краткосрочная консолидация. Является ли она признаком накопления длинных позиций? Или распределения коротких? Ответ будет получен в ближайшее время. Пока котировки широкого фондового индекса находятся выше справедливой стоимости 6225, настроение остается «бычьим». Сформированные от 6051 лонги следует удерживать.