Пока участники рынка продолжают оценивать реальные перспективы «поглощения» США Европы, ее экономики, считая, что любая определенность лучше никакой, фокус начинает смещаться в сторону старта двухдневного заседания ФРС по денежно кредитной политике, которое начинается сегодня.

Итак, что ожидается от июльского заседания американского регулятора?

Согласно консенсус-прогнозу, предполагается, что ФРС оставит все свои параметры денежно-кредитной политики без изменений. Ключевая процентная ставка сохранится на уровне 4.50%. Инвесторы собственно и не рассчитывают на то, что существует реальная возможность корректировки денежного курса в сторону понижения. Ранее, несмотря на комментарии некоторых представителей ЦБ о том, что они были бы не прочь понизить ставки, сам председатель Дж. Пауэлл жестко отстаивал мнение о нецелесообразности понижения стоимости заимствований в условиях неопределенности развития ситуации в национальной экономике под влиянием тарифный войн.

Но теперь рынок в результате достижения прорывных для США торговых условий с Японией и особенно с ЕС может ожидать смягчения позиции Пауэлла в вопросе по ставкам. Если он также уже завтра на пресс-конференции после окончания заседания хоть немного намекнет на такую вероятность, то это будет сильнейшим сигналом для рынка акций в Америке, усиливая ожидания срезания ставки уже на сентябрьском заседании.

Дополнительным положительным фактором может стать публикация перед окончанием заседания предварительных данных по ВВП за 2-ой квартал. Напомню, что предполагается его заметный рост, до 2.4% против отрицательного значения в минус 0.5% за предыдущий рассматриваемый период. Эта новость также подтолкнет спрос на акции компаний и повысит общий положительный настрой на рынках.

Что касается сегодняшней публикации важных данных экономической статистики, то в центре внимания будут цифры по числу открытых вакансий на рынке труда JOLTS. Прогнозируется их снижение в июне до 7.510 млн с майского значения 7.769 млн.

Как может рынок отреагировать на эти данные?

Полагаю, что снижение не будет воспринято, как что-то экстраординарное, негативное, так как в фокусе рынка победы Трампа в тарифной войне в Японией и ЕС, а также грядущее заседания Федрезерва.

Что можно ожидать сегодня на рынках?

Считаю, что победа Трампа в тарифном споре с ЕС будет оказывать негативное влияние на пару EUR/USD, так как явно проигрышная позиция ЕС в торговле с Америкой будет ослаблять экономику Континентальной Европы и через нее единую европейскую валюту. Предыдущие надежды на то, что выделенные колоссальные суммы для европейского ВПК и поддержки немецкой экономики будут полностью нивелироваться рентой сюзерена, которую будут платить европейцы США в виде таможенной пошлины в 15%, а также обязательства покупать вооружения на сотни миллиардов долларов и инвестировать такое же немалое количество денежных средств на поддержку экономики Штатов.

В ожидании результата заседания ФРС рынки акций, прежде всего в Америке, будут получать поддержку в надежде, что регулятор может дать сигнал о возможности первого снижения процентных ставок в этом году в сентябре.

В целом я оцениваю общую рыночную картину как позитивную.

Прогноз дня:

EUR/USD

Пара вырвалась из диапазона 1.1585-1.1800, что усиливает ее вероятность дальнейшего снижения к 1.1455. Уровнем ее продажи может служить отметка 1.1554.

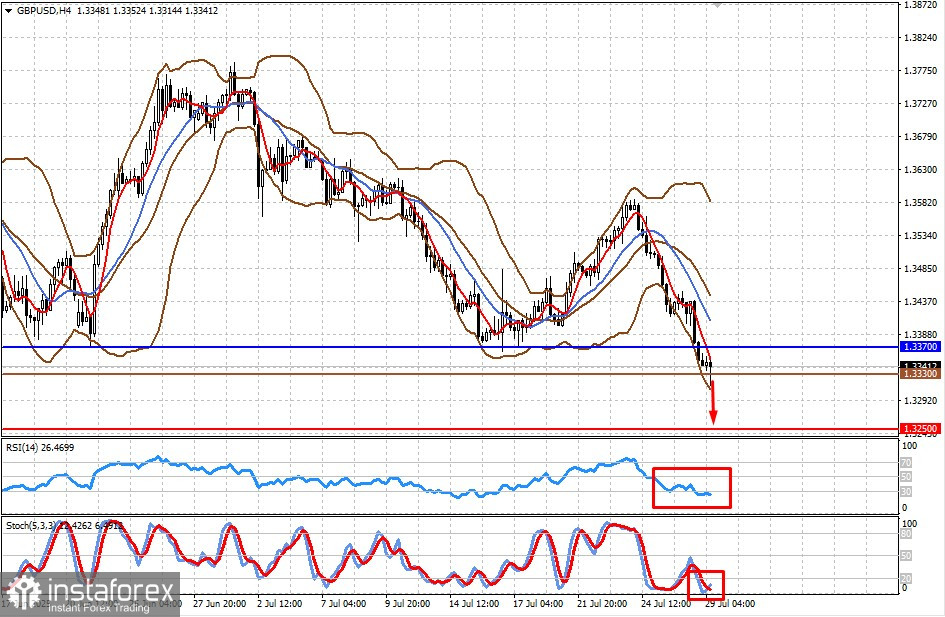

GBP/USD

Пара остается под прессингом негатива местного британского значения, а также перспективного падения пары EUR/USD. На этой волне пара может упасть к 1.3250. Уровнем ее продажи может служить отметка 1.3330.