Как встретишь сентябрь, так его и проведешь. Первый месяц осени считается самым неудачным для американских акций. По данным UBS, за последнее 10-летие по его итогам S&P 500 проседал в среднем на 2%. При этом обвал широкого фондового индекса в первую торговую сессию после Дня труда воспринимается по-разному. Кто-то говорит о фиксации прибыли после лета, которое прошло на удивление хорошо. Кто-то ссылается на массовые распродажи на рынке долга и связанный с ними рост доходности облигаций.

Разбудите меня, когда закончится сентябрь. Осень стартовала с паники на рынках долговых обязательств. Признание Федеральным апелляционным судом тарифов Белого дома незаконными требует возврата США полученных от других стран пошлин и увеличения объемов эмиссии трежерис для финансирования большого и красивого закона Дональда Трампа о снижении налогов. Неудивительно, что инвесторы требуют большую премию за риск.

Динамика доходности казначейских облигаций

Однако капитал гораздо быстрее бежит из Европы, чем из Северной Америки. Обусловлено это опасениями по поводу фискальной дисциплины. Во Франции правительство Франсуа Бауру, четвертое за последние два года, готовится к отставке. Рынки сомневаются, что Британия сумеет залатать дыру в бюджете. Увеличение расходов на оборону Германии вызывает сомнения в стабильности системы, В итоге доходность немецких бондов достигла максимальной отметки с 2011, французских – с 2008, британских – и вовсе с 1998.

Зараза перебрасывается из Старого Света в Новый и способствует падению S&P 500. Хотя Дональд Трамп уверен, что распродажи на рынке американских акций – результат вердикта Федерального апелляционного суда о незаконности пошлин на импорт. Президент США утверждает, что фондовым индексами нравятся тарифы, поэтому они и падают в ответ на их отмену.

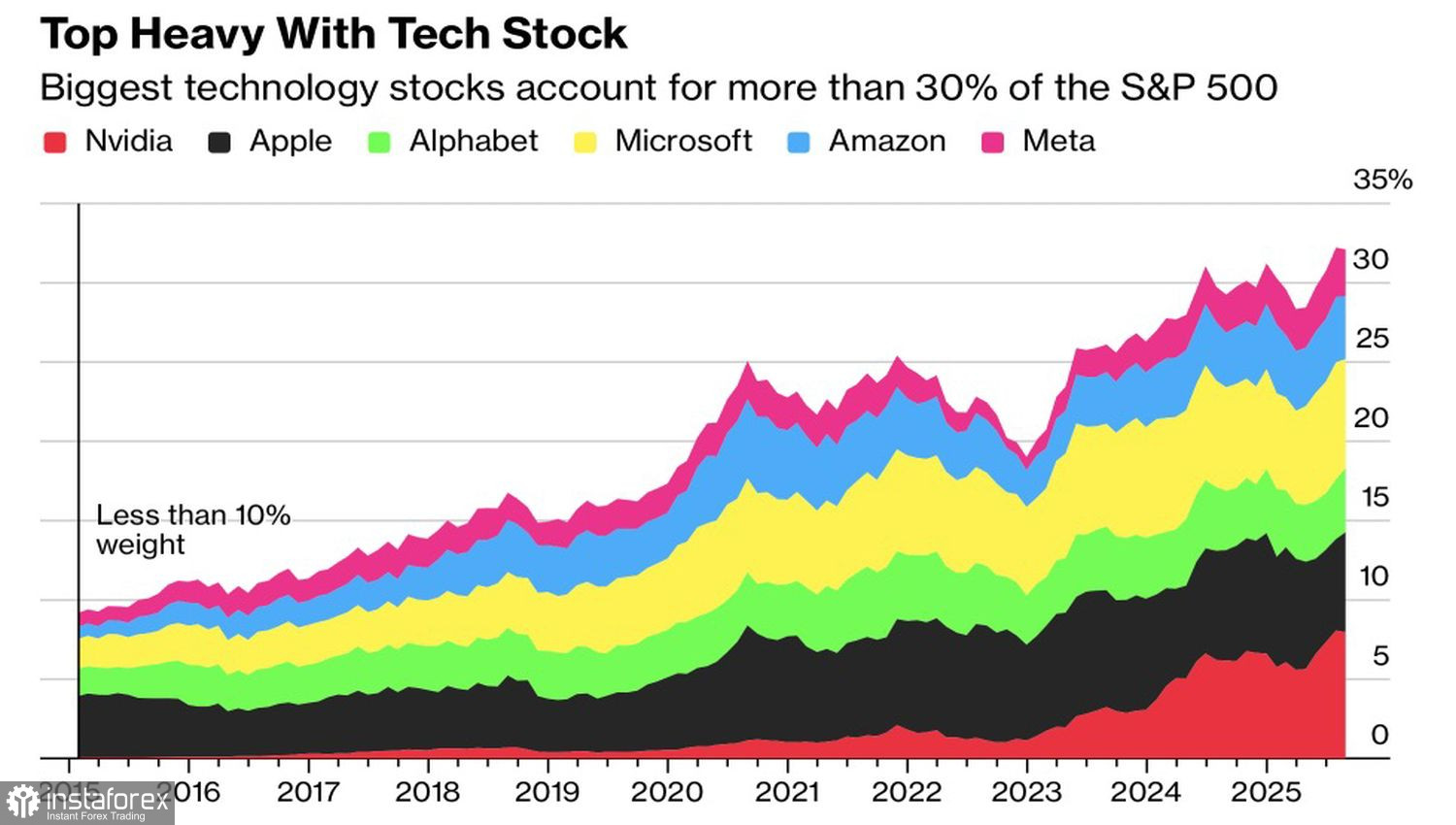

Инвесторов беспокоит возросшее влияние на рынок акций технологических гигантов. Удельный вес шести из них в структуре S&P 500 превышает 30%. В итоге проблемы узкой группы эмитентов способны запустить лавину распродаж всего широкого фондового индекса.

Динамика капитализации технологических гигантов

Oppenheimer & Co считает, что не нужно беспокоиться по этому поводу. Около 64% членов Russell 3000 торгуются выше своих 200-дневных скользящих средних. Это свидетельствует о доверии к рынку. На ключевых пиках показатель, как правило, падает ниже 60%.

Инвесторы ожидают данных по американской занятости, которые расставят все точки над i. Или рынок труда действительно остыл и ФРС нужно ускорить снижение ставок. Или он сохраняет устойчивость, а экономика США все еще сильна.

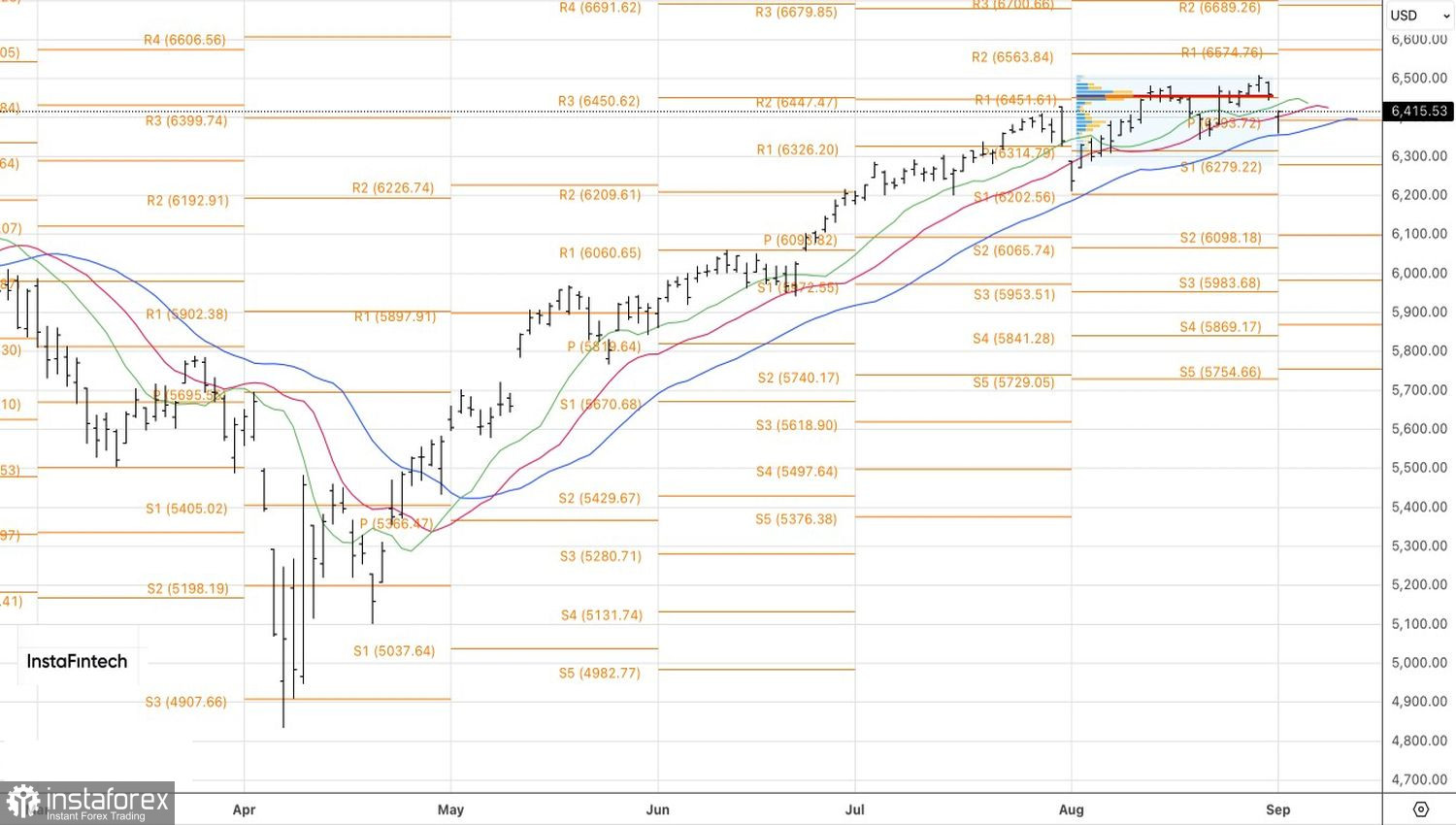

Технически на дневном графике S&P 500 имел место гэп на открытии с последующим образованием бара с нижней длинной тенью. Его отыгрыш путем покупок от 6415 усилит риски возвращения к справедливой стоимости на 6455. Судьба широкого фондового индекса будет зависеть от ее штурма.