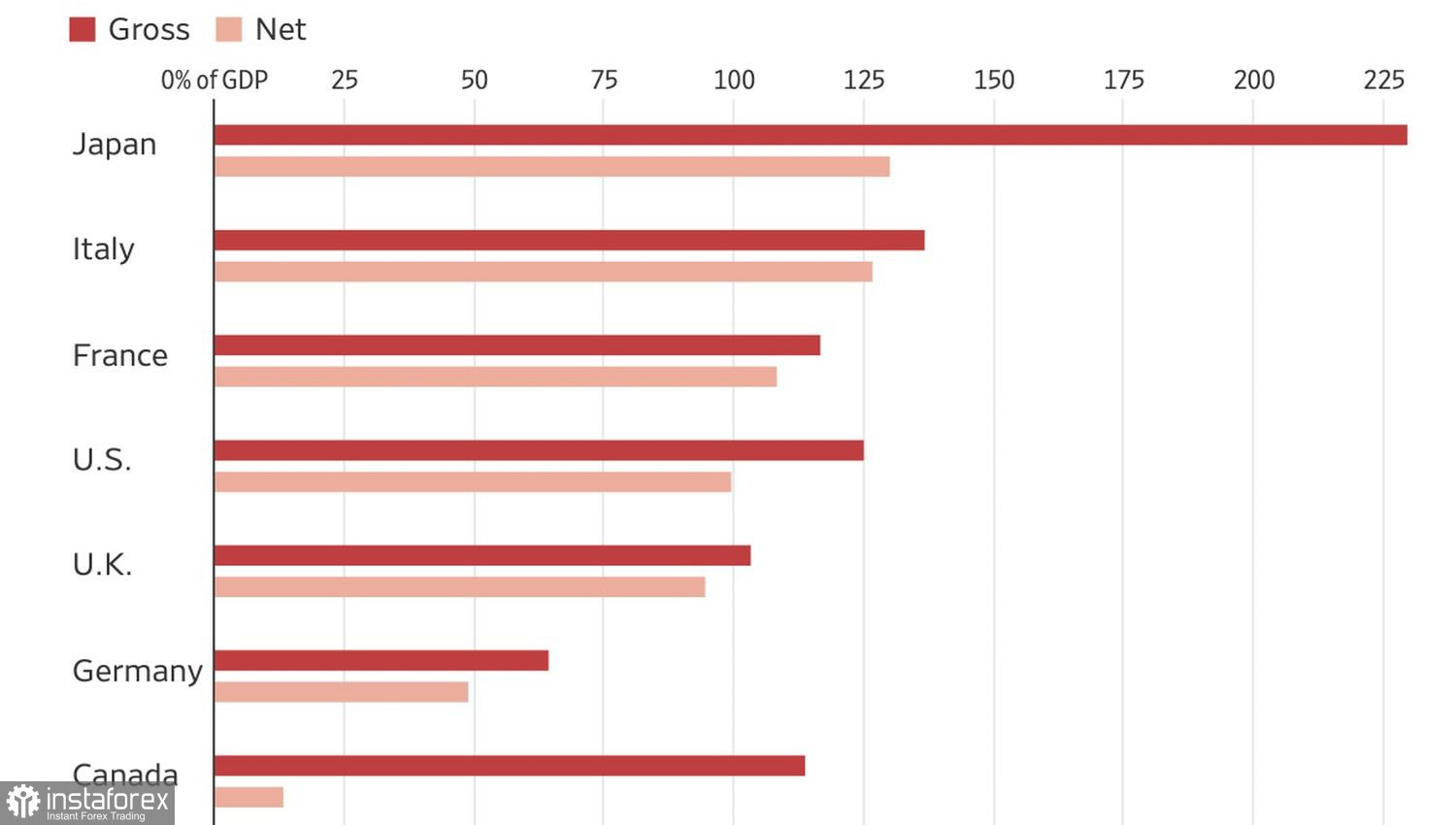

Американский доллар десятилетиями считался надежным активом, потому как США всегда исполняли свои обязательства. Однако по мере накопления долгов, растет стоимость их обслуживания. Затраты на выплату процентов превышают расходы на оборону и составляют около 17% от размера бюджета. При этом CBO прогнозирует рост госдолга до 129% от ВВП к 2034. В результате у инвесторов накапливаются сомнения, может ли гринбэк и дальше выполнять функции актива-убежища.

Валовые и чистые долги развитых стран

Повышение налогов – непопулярная мера. Единственным приемлемым вариантом сократить расходы бюджета является снижение ставки по федеральным фондам. Если она упадет до желаемых Дональдом Трампом 1%, затраты на обслуживание долгов существенно снизятся. Неудивительно, что хозяин Белого дома увеличивает число своих марионеток в FOMC. Сначала это был Стивен Миран, который голосовал за резку стоимости заимствований на 50 б.п. на каждом заседании Комитета. Теперь речь, вероятнее всего, пойдет о Кевине Хассете.

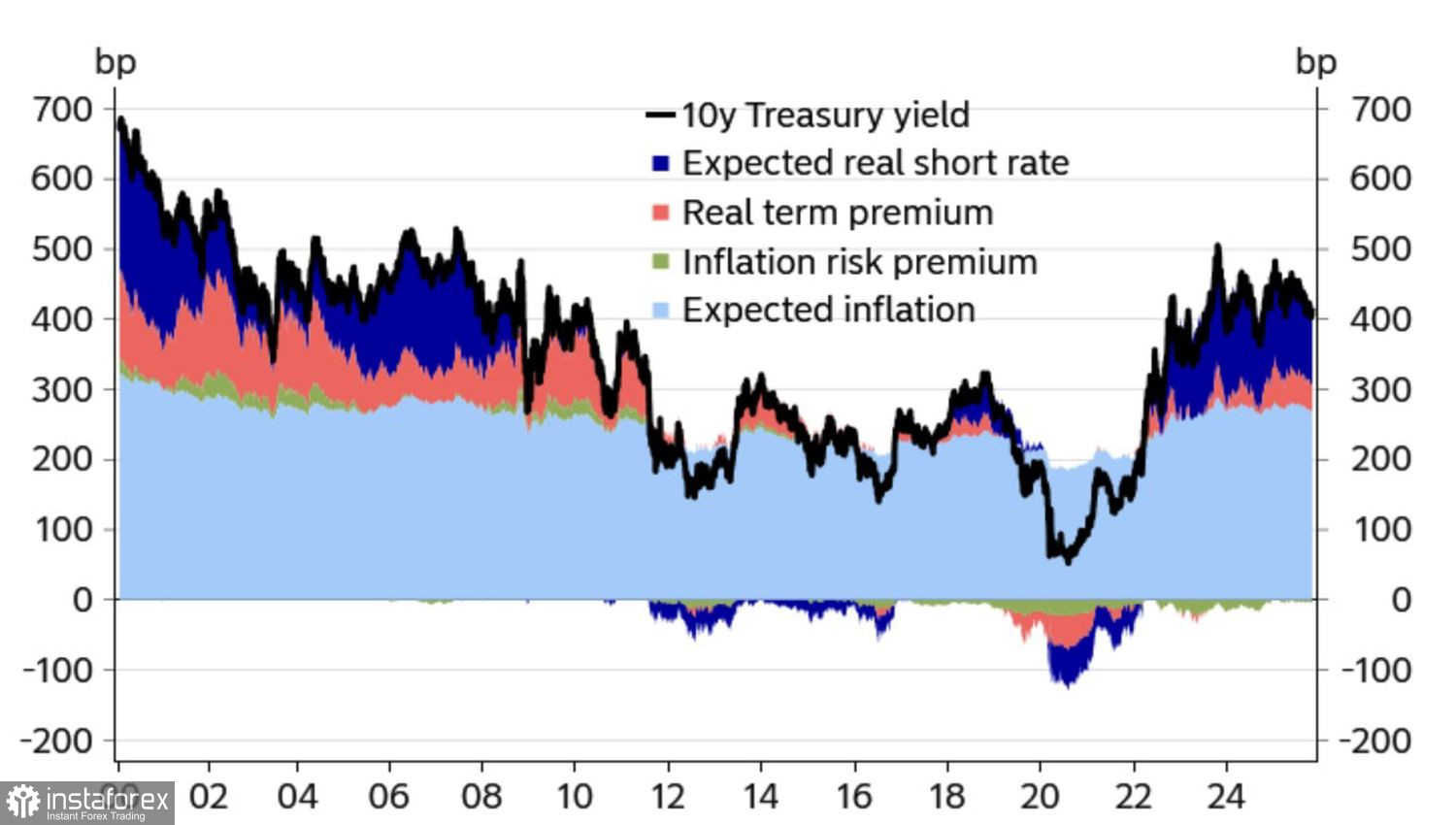

В теории падение ставки по федеральным фондам приводит к снижению доходности казначейских облигаций США и сокращает расходы бюджета на обслуживание долгов. Однако агрессивное ослабление денежно-кредитной политики ФРС вызовет серьезные опасения по поводу разгона инфляции. Это приведет к сбросу с рук инвесторами трежерис и поднимет их доходность. Амбициозному плану Дональда Трампа не суждено воплотиться в жизнь. Правда, он пока об этом не знает.

Динамика и структура доходности облигаций США

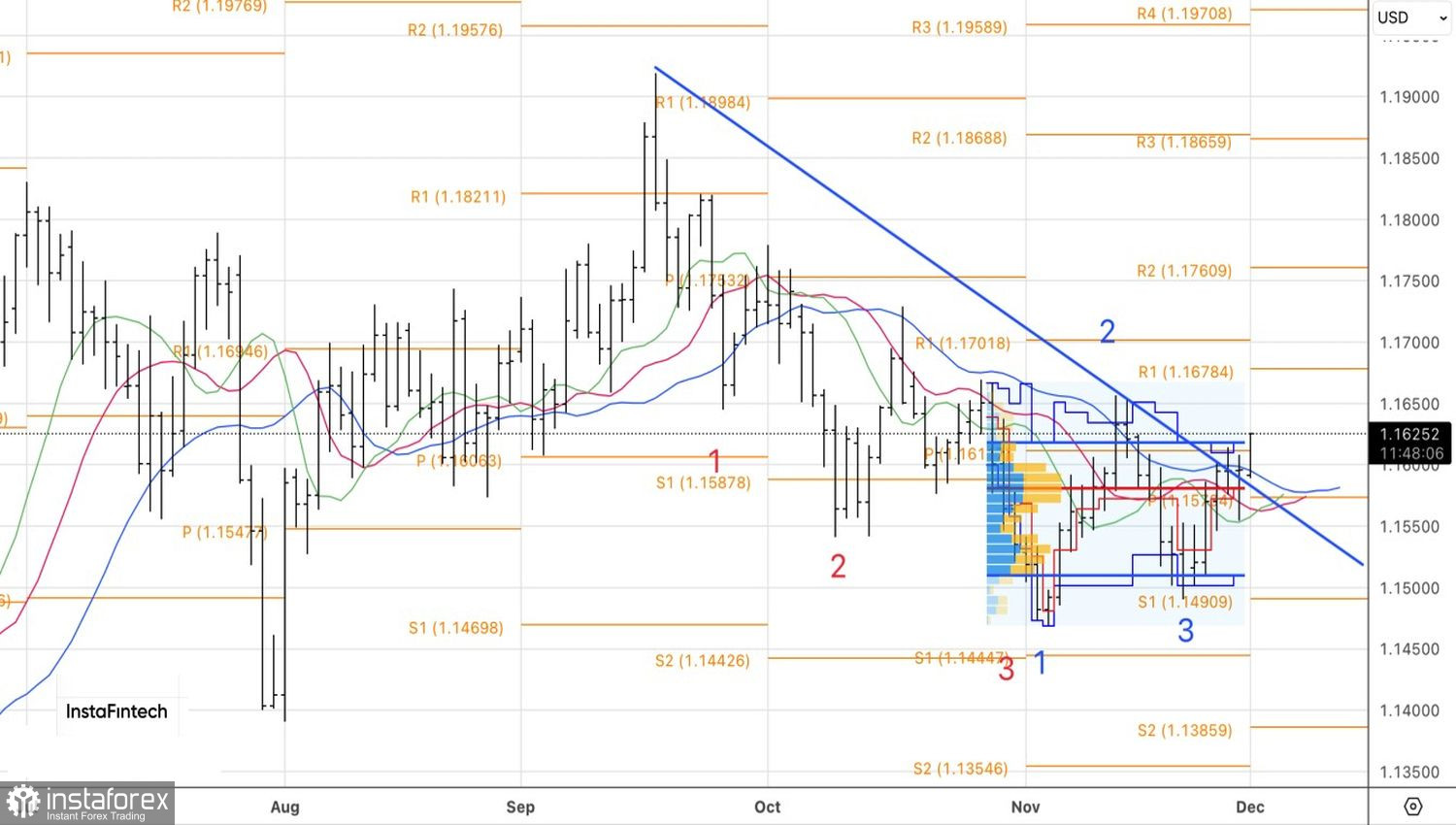

А вот планы президента США по снижению ставки по федеральным фондам широко известны. И они оказывают давление на американский доллар за счет роста вероятности продолжения цикла монетарной экспансии ФРС в декабре до 88%. Срочный рынок выдает 21%-й шанс резки стоимости заимствований до 3,5% в январе. Если данные по занятости в частном секторе от ADP разочаруют, а Джером Пауэлл и Мишель Боуман отметятся «голубиной» риторикой, показатель вырастет. А вместе с ним вырастут и котировки EUR/USD.

Когда инвесторы начинают сомневаться в способности доллара США выполнять функции актива-убежища, они ищут другие варианты. И спокойная Европа вполне подходит для этих целей. Глава ЕЦБ Кристин Лагард и президент Бундесбанка Йоахим Нагель считают, что ставки находятся в нужном месте, а инфляция приручена. Немец утверждает, что монетарная политика нейтральна. Их слова подтверждаются застывшими вблизи отметке 2%, таргета Европейского центробанка, потребительскими ценами.

Таким образом, ЕЦБ не намерен снижать ставки, а ФРС будет это делать. Под давлением Дональда Трампа или под давлением замерзающего рынка труда.

Технически на дневном графике EUR/USD имел место пробой трендовой линии снизу вверх и был отыгран пин-бар с длинной нижней тенью. В результате трейдеры нарастили сформированные от 1,1535 лонги. В качестве таргетов выступают отметки 1,1700 и 1,1750.