Ну что же, предлагаю поговорить об одной из самых волнующих и животрепещущих тем. А именно, об инфляции. Тема действительно благодатная. Тем более что ее окутывает такое бесчисленное количество мифов и легенд, что авторы комиксов про супергероев нервно курят за углом. И это ведь они еще не в курсе, что их фантазии про мужчин в трико с трусами поверх панталон гораздо ближе к реальной жизни, нежели представления большинства людей об инфляции.

Однако нам нужно понять, как же инфляция влияет на финансовые рынки. И как всегда, для начала нужно разобраться с самим предметом разговора.

Если мы с вами посмотрим на классическое определение инфляции, то оно нам скажет, что инфляция - это повышение общего уровня цен за некий промежуток времени. Иными словами, инфляция показывает уменьшение покупательской способности денег, так как на одну и ту же сумму денег через некоторое время можно купить меньшее количество товаров и услуг. Но, по моему глубокому убеждению, данное определение не совсем точно отражает суть явления, так как рассматривает его крайне однобоко и не учитывает множество сопутствующих факторов, таких как уровень доходов, а также объем произведенных товаров и услуг. В итоге само определение вводит в заблуждение, ведь создается ощущение, что инфляция существует сама по себе, и совершенно непонятно, от чего она зависит и на что влияет. Но в этом нет ничего удивительного, так как само это понятие относительно недавнее. По сути дела, инфляция стала объектом исследования экономистов чуть более ста лет назад. Ведь для того чтобы замерять уровень изменения цен, нужно, чтобы эти цены были выражены в некой единой мере измерения, а деньги подходят для этого как нельзя лучше. Но беда в том, что без полноценного денежного обращения мы, в принципе, не способны зафиксировать уровень изменения цен. И это самое полноценное денежное обращение появилось лишь в прошлом веке. Даже еще в XIX веке лишь в самых развитых странах мира можно было хоть как-то говорить о полноценно функционирующей денежной системе. Весь остальной мир по большей части все еще пользовался бартером. А при натуральном обмене одних товаров или услуг на другие товары и услуги говорить о каком-то учете их реальной стоимости явно не приходится. Более того, бартер больше присущ аграрным обществам с крайне слаборазвитой бюрократией, а следовательно - и культурой записи тех или иных событий. Для понимания этого явления стоит заметить, что еще в начале XX века как минимум 80% населения Российской Империи проживало в деревнях, где в основном пользовались именно натуральным обменом, или бартером. Да и записей жители села толком никаких не делали, ибо писать даже не умели. А священники в основном вели записи о рождении и смерти прихожан. И это ведь речь идет об одной из наиболее развитых стран мира того времени, с огромной численностью населения. Да, были отдельные страны с высоким уровнем грамотности и урбанизации, но они занимали малую площадь, и общая численность населения была крайне мала. Так что даже о том, какими были цены лет сто пятьдесят или двести тому назад, наши представления крайне туманны, и они представлены фрагментарным знанием об изменении цен в отдельных уголках мира. Но даже если в какой-то деревне и велись записи, то, например, за один год указано, что за такое-то количество мешков зерна получили телегу и лошадь, а на другой год за другое количество зерна уже некое иное количество плугов и яблок. Из подобных записей мы, в принципе, не можем сделать выводы об уровне изменения цен. Так что, с точки зрения экономистов, понятие относительно новое, и еще не выработана некая единая концепция в отношении него, а значит, и определение данного явления пока еще не совсем точное и окончательное.

Тем не менее не стоит думать, что до появления современной денежной системы, подразумевающей отсутствие обеспечения денег, никакой инфляции не было. Ведь по большей части под инфляцией мы все равно подразумеваем рост цен. Так вот, мы имеем несколько неопровержимых доказательств того, что и раньше цены не отличались стабильностью. В частности, из множества письменных источников мы точно знаем, что в XVI веке, после того как отважные конкистадоры в обмен на услугу крещения коренных американцев Мезомерии привезли в Испанию просто гигантское количество золота, цены в этой самой Испании выросли примерно в четыре раза. Это прекрасно отражено и в документах императорского двора, и даже в торговой переписке между знатными домами. Во всех письменных источниках того времени находит свое отражение факт невероятного скачка цен. Учитывая, что речь идет о знати, которая к тому времени уже давно охвачена именно денежным обращением, то речь идет о факте резкого падения покупательской способности того самого золота, которое и выступало деньгами. Правда, этот случай касался только Испании, куда свозилось просто невероятное количество золота. Также примерно по той же схеме экономисты довольно точно могут сказать, что нечто подобное наблюдалось и во второй половине XIX века, вследствие так называемой Золотой Лихорадки. При этом на этот раз это повлияло на цены по всему миру, так как практически во всех документах, что в Европе, что в Америке, и даже Азии, мы видим, как цены выросли почти в полтора раза.

Также раз большинство людей лишь до недавнего времени проживало в сельской местности и жило за счет натурального хозяйства, и о характере их деятельности у нас практически нет никаких документальных свидетельств, мы все равно можем сделать определенные предположения об уровне изменения цен на товары и услуги, которыми они пользовались или производили, а также обменивались. Ведь для любого аграрного общества экономическим базисом выступает земля, а главным видом деятельности - ее возделывание. Следовательно, данные общества крайне сильно зависят от размера собираемого урожая, который по большей части съедался самими крестьянами, а также обменивался на необходимые в хозяйстве товары. И осознание данного факта сразу наталкивает нас на мысль, что даже уровень цен, или обменного эквивалента, крайне сильно зависел от того, урожайный год или нет. Ведь речь идет о крайне слабо развитом сельском хозяйстве, которое не имеет на вооружении достижения современной науки и техники, следовательно, производило оно крайне мало. Так вот, если мы посмотрим на исторические источники, то видно, что, например, в России голод, хотя бы в отдельных губерниях, наблюдается примерно раз в десять лет. В Европе это происходит примерно раз в пятнадцать лет. Ну климат у них там лучше. Тут уж ничего не поделаешь. И раз регулярно случался неурожай, следовательно, количество свободного зерна, которое и выступало главным предметом мены, резко колебалось. И периодически это самое предложение могло сойти на нет. Следовательно и цены, если можно применить данный термин к натуральному обмену, также колебались то вверх, то вниз. Причем если урожай невероятно большой, то цены на товары, выраженные в количестве зерна, резко росли и наоборот. Более того, никакой балансировки цен и быть не могло, так как производительность труда крайне низкая, и если ремесленник мог изготовить десять телег за год, то в случае невероятно урожайного года, когда зерна собрали раза в два больше, он не мог предложить за него не десять телег, а двадцать. Физически увеличить производительность труда ремесленник не способен. Так что в подобное ситуации стоимость телеги вырастала в два раза. Но если год совершенно не урожайный, то и стоимость телеги, выраженная в зерне, также шла вниз, и ремесленник не мог отказаться продавать телегу и придержать ее до тех пор, пока предложат больше зерна. Ему ведь самому кушать нужно. Таким образом, мы приходит к очевидному выводу, что и для аграрных обществ присущи постоянные колебания цен.

Вышеописанные примеры наглядно нам показывают, что и до появления современной денежной системы люди сталкивались с постоянными колебаниями цен. Правда, в отличие от современности, был присущ не только рост цен, но и существовала возможность их снижения. Можно сказать, что цены отличались гораздо большей волатильностью. Также эти примеры наглядно нам показывают, что изменение цен происходит во многом по причине изменения количества денег. Просто вопрос в том, что именно мы называем деньгами. Это может быть и золото, и зерно, и даже современные портреты мертвых американских президентов.

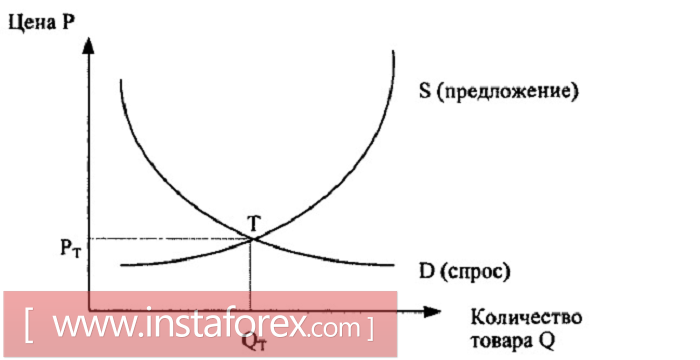

Но что если количество денег остается неизменным, а меняется количество товаров?

Ведь все вышесказанное описывает те времена, когда производительность труда менялась крайне медленно, в отличие от собираемого урожая, или не приведи Господи, внезапно найденной горы золота. Количество того, что можно именовать деньгами, могло как расти, так и снижаться, а ремесленник как производил десять телег в год, так и производит. И к сожалению, современное понятие инфляции не дает ответ на данный вопрос. Он вообще остается вне поля зрения.

Само же понятие инфляции происходит от латинского слова inflatio, что переводится как вздутие. Но на самом деле данный термин перекочевал в экономику из физики, а точнее астрофизики, в которой есть такое понятие, как инфляция Вселенной. Он описывает суть постоянного расширения этой самой Вселенной, описывая его как некое вздутие. Однако в астрофизике это не означает, что с расширением Вселенной увеличивается и все остальное, помимо расстояний. Как раз количество материи во Вселенной остается неизменным. То есть в переводе на язык экономики это должно означать, что количество денег, либо товаров, остается неизменным. Но всего одного взгляда за окно и сопоставление увиденного с детскими воспоминаниями достаточно для того, чтобы понять, что в экономике совершенно все иначе. Количество денежных знаков возрастает, так же как и товаров, которые можно на них купить. Так что данный термин нужно серьезно трансформировать для того, чтобы он отражал именно экономическую суть явления.

Но прежде чем давать более полное и точное определение инфляции, нужно поговорить о ее противоположности - дефляции. А также понять, почему это явление, которое со всей очевидностью часто встречалось в истории, совершенно не наблюдается в наше время. Дело в том, что дефляция подразумевает снижение цен, а следовательно, рост покупательской способности денег. Теперь представьте себе, что вы предприниматель или инвестор и у вас есть куча денег, которые вы можете вложить в развитие некоего бизнеса с целью увеличения своей прибыли в будущем. Будете вы хоть что вкладывать, если количество товаров, которые вы можете купить на эти деньги, возрастает с каждым днем? Конечно нет. Вы их запрячете подальше под матрас в ожидании того счастливого дня, когда стоимость яхты, о которой мечтает ваша девушка, не упадет настолько, что не жалко будет оторвать от сердца. А это означает, что никаких вложений в расширение производства, создание новых рабочих мест и повышение заработных плат вы делать не будете. Точно так же, как и все остальные инвесторы и предприниматели. Основные фонды в виде зданий, станков и тому подобное будут изнашиваться, а работы у простых людей будет все меньше и меньше. Им не на что будет покупать товары, количество которых будет постоянно сокращаться. А произвести новые будет все сложнее и сложнее, по причине изношенности тех самых основных фондов. В итоге деньги, которые вы прячете под матрасом, станут стоить дешевле бумаги, на которой напечатаны. Они станут дешевле воздуха, которым мы дышим. И вот, чтобы не допустить наступления столь радостного события, центральные банки вынуждены поддерживать баланс между количеством денег, с одной стороны, а также количеством товаров и услуг - с другой. Однако в силу того, что данные о количестве выпущенных товаров и оказанных услуг поступают с задержкой, причем где-то на месяц, центральные банки вынуждены опираться на прогнозы, которые не всегда точны. Следовательно, лучше провести эмиссию денег с небольшим запасом, что приводит к росту денежной массы гораздо большими темпами, нежели количества товаров и услуг. Но даже если математический и прогностический инструментарии станут совершенными, все равно центральные банки вынуждены будут выпускать деньги в несколько большем масштабе. Все дело в том, что никакая современная экономическая модель просто не в состоянии спрогнозировать, какое количество людей примет решение не тратить деньги, а отложить их на будущие крупные покупки или иные траты. А когда люди делают сбережения, они по сути выводят деньги из оборота, уменьшая объем предлагаемой за товары и услуги денежной массы.

Иными словами, все очень и очень просто...

Инфляция является отражение дисбаланса между объемом денежной массы, с одной стороны, и количеством товаров и услуг - с другой.

Однако хотя данное определение и в большей степени отражает реальную суть явления, нежели классическое, так сказать из учебника, оно все равно не учитывает такой фактор, как зарплаты. Ведь существует распространенное мнение, что инфляция делает нас всех беднее, так как цены растут. И через эту самую инфляцию либо государство, либо жадные капиталисты банально обирают простых людей. Вот только как-то странно получается, что из года в год обирают, а товаров продается с каждым годом все больше и больше. Достаточно посмотреть на то, сколько машин ездит по дорогам и сколько их было, например, лет пятнадцать назад. Или для кого тогда открывают все большее и большее число магазинов, предлагающих все больший и больший выбор товаров, если люди все беднее и беднее? Исключительно для богатых? Но раз растет количество магазинов и выставляемых в них товаров, то значит и количество богатых становится все больше. А это категорически противоречит утверждению о том, что инфляция делает людей только беднее. Все дело в том, что инфляция является явлением постоянным, а вот зарплаты у людей меняются не каждый месяц. В среднем зарплата у каждого человека довольно стабильна и меняется лишь раз в три - пять лет. Причем существенно перекрывая весь предыдущий рост цен. В статистике есть даже такой показатель, как изменение реальной заработной платы, отражающий изменение зарплат с учетом инфляции, то есть показывающий не количество денежных знаков, а покупательскую способность этой самой зарплаты. Так вот, раз инфляция является постоянным фактором, а изменение зарплаты гораздо более редким, то в представлениях большинства людей откладывается лишь фактор роста цен. Конечно, когда человек получает повышение к зарплате, он испытывает только позитивные эмоции и начинает строить планы на новую крупную покупку. Однако в следующем году его доход почти наверняка не вырастет, а вот цены немного подрастут, и он уже забудет о том, что год назад его доход существенно вырос, и останется лишь возмущение фактом роста цен. Почему же тогда в статистике мы регулярно видим именно рост реальных зарплат, если это событие в жизни отдельного индивида происходит довольно редко? Дело в том, что рост зарплат носит неравномерный характер, и в один год случается в одной отрасли экономики, на следующий уже в другой. И если рост зарплат затронул, например, программистов, чему они несказанно рады, то вот на следующий год радоваться уже будут сталевары или еще кто-нибудь, а программисты будут грустить. Таким образом, это сугубо субъективное представление, что цены всегда только растут, а зарплаты нет, и следовательно - учесть данный фактор в определении инфляции не представляется возможным. По крайней мере, это довольно трудно сделать.

Более того, рот цен без роста зарплат неизбежно приведет к тому, что наемным работникам не на что будет покупать товары или услуги, которые они же и производят. В итоге собственники предприятий, постоянно повышающие цены с целью повышения своего дохода, столкнутся с тем, что некому будет продать эти самые товары и услуги. А значит - не будет и прибыли. То есть поставленная цель достигнута не будет. Также раз цены растут, а зарплаты нет, то и наемные работники начинают искать новое место работы и требовать за нее все больше денег. И мы это видим через постоянную текучку кадров. Иными словами, рост цен создает такую ситуацию на рынке труда, когда сами работодатели вынуждены платить за рабочую силу все больше и больше. Иначе работодатели не найдут себе работников, которые будут выпускать все те же пресловутые товары и услуги.

Еще одним крайне важным моментом является тот факт, что инфляция, по сути дела, стимулирует инвестиции в выпуск товаров и услуг. Ведь как мы определили, инфляция отражает дисбаланс между объемом денежной массы, с одной стороны, и количеством товаров и услуг, с другой, то рост цен за некий промежуток времени говорит нам о том, что за некие товары и услуги готовы предложить больше денег. Иными словами, существует неудовлетворенный спрос на товары и услуги. Раз люди готовы тратить все больше денег на покупку тех или иных товаров, а рост цен нам показывает, что выпуск этих самых товаров и услуг не поспевает за ростом спроса, то вложения в их выпуск гарантированно окупятся. На них существует неудовлетворенный спрос. Таким образом, гипотетический инвестор, видя рост цен в некой стране, точно понимает, что если он вложится, то его инвестиции как минимум окупятся. А скорее всего, принесут гораздо большую прибыль, нежели изначально рассчитывали. Ну а новые инвестиции - это не что иное, как новые рабочие места и рост зарплат.

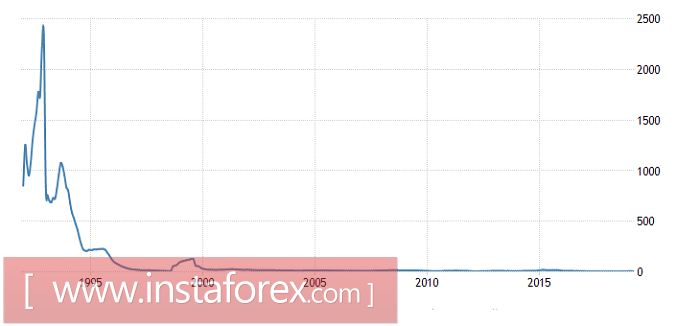

Все это очень хорошо видно на примере России сразу после распада Советского Союза. Развал единой экономики не только привел к нарушению существовавших производственных цепочек, что сказалось резким падением объемов производства товаров. Открытие границ показало, что уровень торговли в советской экономике был крайне низким. Отдельные предприимчивые деятели просто ставили металлическую будку где-нибудь на перекрестке и продавали там пиво и сигареты. А еще жевательную резинку со вкладышами. Старые советские магазины не могли предложить такой ассортимент, и эти самые палатки делали просто сумасшедшую выручку. Причем спрос на совершенно новые и неведомые товары был невероятным. Так что владельцы этих самых палаток постоянно повышали цены. Вы просто взгляните на инфляцию в 90-е годы и ужаснитесь. Но как ни странно, прибыль такой палатки привлекала внимание других предприимчивых людей, и они тоже ставили свои палатки где-нибудь поблизости. То есть инфляция, демонстрирующая нам именно наличие неудовлетворенного спроса, создавала благоприятные условия для инвестиций в развитие торговли. Причем прибыль владельцев этих самых палаток была столь большой, что ее хватало не только на развитие и удовлетворение собственных желаний, но еще и на то, чтобы уплатить налоги в виде отката местным бандитам за так называемую "крышу". Но по мере развития торговли и роста количества торговых точек, а также все большего удовлетворения спроса, потенциал роста цен неуклонно снижается. Это видно по инфляции, которая с 90-х постоянно падает. Если сначала она достигала нескольких тысяч процентов в год, то довольно шустро она снизилась до нескольких сотен, а потом вообще до нескольких десятков. А теперь она даже и до десяти процентов не дотягивает. И все это время количество и качество торговых точек только росло, так же как и предлагаемых в них товаров и услуг. В итоге бандиты превратились в государственную машину, палатки в сверкающие торговые центры.

И из этой душещипательной истории следует простой вывод, что инфляция неизбежно стремится к нулю. То есть мы видим стремление к достижению баланса между спросом на товары и услуги и их предложением. И именно по этой причине мы наблюдаем крайне низкую инфляцию в тех странах, которые принято называть развитыми, так как там уже этот баланс достигнут. Причем довольно давно. Но это также означает, что в самих странах Европы и в Соединенных Штатах уже практически некуда вкладывать деньги. И именно по этой же причине инвесторы в глобальном плане - это по большей части представители Европы или Соединенных Штатов. Они по всему миру неустанно ищут, куда бы вложить свои средства, ибо у себя на родине вкладывать уже практически некуда. По сути дела - весь спрос там давно уже удовлетворен.

(График инфляции в России с 1992 года)

Из всего вышесказанного следует довольно любопытный вывод, что инфляция является благом. Но это далеко не так. В некоторой степени подобное утверждение верно, но вот среди экономистов не утихают споры о том, каков уровень инфляции является приемлемым, а какой нет. Ведь пикантность ситуации заключается в том, что чрезмерно высокий уровень инфляции может привести к такой ситуации, когда полученная прибыль не компенсирует роста издержек на выпуск товара или услуги. У каждого товара есть производственный цикл, а также какое-то время требуется на доставку товара до потребителя. И вложив средства в производство, необходимо дождаться момента реализации товара, чтобы получить прибыль и вложить в производство вновь. Так вот, может сложиться такая ситуация, при которой с момента вложения средств до момента получения прибыли стоимость расходов на выпуск товара вырастет настолько, что полученная прибыль их просто не покроет. В этой связи в большинстве работ на данную тему высказывается утверждение о том, что инфляция в районе 2,0% является не просто допустимой, но даже и необходимой. Однако не стоит забывать про высокую степень евроцентризма и американцентризма, которая присуща этим обществам. И почти все научные работы на данную тему пишут экономисты именно из Европы или Соединенных Штатов. Но как уже отмечалось выше, в этих странах практически исчерпаны внутренние ресурсы для роста. Спрос поголовно удовлетворен. Таким образом, из множества подобных работ можно сделать только один вывод - уровень инфляции в 2,0% является приемлемым для Европы или Соединенных Штатов. Но в странах с меньшим уровнем конкуренции и концентрации рынка будет ли такая инфляция способствовать инвестициям в развитие торговли, производства и оказания услуг? Скорее всего, нет. Ведь для того чтобы инвестировать в развитие, нужно сначала накопить определенный капитал, который затем можно где-то применить. В достаточном количестве он есть у инвесторов из Европы и Соединенных Штатов, и если они будут видеть по всему миру такую же инфляцию, как и у себя дома, то какой смысл вкладывать эти средства в какие-то заморские страны. А в менее развитых в экономическом плане странах собственный капитал еще не накоплен, и во многом он накапливается за счет роста цен и стремления удовлетворить тот самый спрос. И если цены перестанут расти, то не будет условий для формирования того самого необходимого для инвестиций капитала. И вот тут-то определить уровень инфляции, комфортный для текущего уровня развития экономических отношений в отдельно взятой стране, довольно трудно.

Мы можем лишь утверждать, что если инфляция выше, чем в развитых странах, то она постепенно будет замедляться и стремиться к нулю. Как много времени это займет, определить крайне сложно, так как это зависит от множества факторов, таких как действия правительства, торговые соглашения с соседними странами, и многое другое. Однако, опять же на примере современной России, мы четко видим, что резкое изменение инфляционной динамики является крайне негативным фактором. Резкий скачок инфляции в самом начале 90-х сопровождался крахом государственной системы, паникой и страхом. Это вынуждает всех тех, у кого есть хоть какие-то деньги, вывозить их страны, чтобы спасти собственные накопления или то, что удалось урвать в условиях хаоса. Истеричное бегство капитала приводит к тому, что ни о каких инвестициях и речи быть не может, так что начинается массовая деградация основных фондов, а значит разрушается производственная база. И подобное присуще любой стране, в которой происходит резкий взлет инфляции. Ровно так было в Германии после обеих Мировых Войн и в бесчисленном количестве других примеров. По сути дела, одномоментный рост инфляции присущ краху государства. Однако, как показывают все эти примеры, затем начинается стабилизация и восстановление, и это крайне интересно, так как в условиях невероятного роста инфляции и всеобщей паники любые активы начинают стремительно дешеветь. То есть есть возможность купить любой интересующий актив по крайне низкой цене. Но это всегда связано с огромным количеством рисков. Вместе с тем резкое замедление инфляции также несет в себе негативные последствия. Дело в том, что бизнес привыкает к определенной модели поведения, так же как и потребители, и если инфляция снижается плавно, то и бизнес и общество имеют возможность постепенно менять свою модель поведения, подстраивая ее под меняющиеся условия. Тем не менее, как опять же видно на примере России середины 10-х годов XXI века, резкое замедление инфляции с чуть более чем 10% до уровня ниже 5,0% приводит к тому, что в первую очередь именно бизнес не успевает адаптироваться к новым условиям. В условиях относительно высокой инфляции многие ошибки самого бизнеса, в первую очередь управленческие, а также сугубо коммерческие, сглаживаются ростом цен. Постепенное ее замедление в течение нескольких лет постепенно подталкивает бизнес к тому, что нужно проводить внутреннюю реструктуризацию и оптимизацию всех своих процессов. Но если инфляция замедляется резко, то все те проблемы, которые ранее скрывались ростом цен, тут же всплывают, причем одновременно. Бизнес физически не успевает адаптироваться к новым условиям, что приводит к массовым банкротствам и увольнением людей. Так вот, именно с этой проблемой столкнулся российский бизнес, после того как в самом конце 2015 года инфляция резко пошла вниз. И что самое интересное, так это то, что в ситуации резкого замедления инфляции любые вложения являются невероятно рискованными, так как крайне высока вероятность полного исчезновения посредством банкротства самого объекта вложения.

Итак, получается, что инфляция является показателем превышения спроса над предложением. Соответственно, дефляция является показателем превышения предложения над спросом.

И как же все это можно применить при анализе финансовых рынков?

Мы знаем, что инфляционные процессы развиваются по определенной логике, ведущей к постоянному снижению инфляции. Однако этот процесс проходит медленно и поступательно, сопровождаясь периодическим ее ростом, который затем вновь сменяется устойчивым замедлением. И раз инфляция постоянно замедляется, то получается, что нет никакого смысла вкладывать в валюту страны, где наблюдается данный процесс. Однако, как уже говорилось ранее, самыми крупными игроками на рынке являются представители Европы и Соединенных Штатов. У них же у самих инфляция невероятно низкая, и по большей части они ориентируются на колебания цен у себя на родине. Если у них инфляция стабильна или замедляется, то они стремятся найти более благоприятные места для вложений. Естественно, что для этого им нужно купить валюту той страны, в которую намерены вложить. Если же и в Европе с Америкой и в других странах инфляция замедляется, то инвесторы вынуждены смотреть на то, где темпы замедления выше или ниже, и объектом вложения становится та валюта, у которой этот процесс наиболее медленный. Однако может сложиться ощущение, что если инфляция растет во всем мире, то и в данном случае инвесторы будут смотреть на то, где инфляция растет наибольшими темпами. Но это в корне не верно. Если в Европе или Америке растет инфляция, то совершенно не важно, как быстро она растет в других странах. Инвесторы тоже люди, и держать деньги всегда безопаснее у себя дома, нежели где-то за морем. Банальная психология. То есть когда в Европе или Соединенных Штатах растет инфляция, а под ростом подразумевается ее ускорение как минимум на 0,2% или 0,3%, то евро или доллар будут обязательно расти.

Говоря о рынке акций, инфляция в первую очередь сказывается на компаниях, работающих в сфере услуг, так как именно они находятся на самом острие удовлетворения потребительского спроса. То есть при росте инфляции именно их прибыль и будет расти в первую очередь. А следовательно - и стоимость их акций. Промышленные же компании, или сырьевые, лишь с течением времени почувствуют эффект роста цен, причем уже в более сглаженной форме. однако снижение инфляции гораздо сильнее бьет именно по компаниям из сферы услуг, тогда как производители не так сильно от этого страдают. Зачастую они даже этого и не замечают. Конечно, могут быть исключения, так как случаются трагедии. Например, обрушение шахты явно негативно скажется на стоимости акций некой сырьевой компании. Но вот стоимость добываемого ей сырья явно вырастет из-за опасений снижения уровня поставок. Ну и конечно при работе с рынком акций действует тот же принцип, что и на валютном рынке. А именно, где и как растет или снижается инфляция с оглядкой на инфляционные процессы в Европе и Соединенных Штатах. Также при анализе рынка акций всегда нужно смотреть на темпы роста прибыли интересующей нас компании с учетом инфляции. Если прибыль данной компании растет медленнее, чем инфляция, то это однозначно говорит о том, что ее менеджмент не справляется и проигрывает конкурентную борьбу. Так что искать нужно акции тех компаний, чья прибыль растет быстрее, нежели цены.

А вот когда речь заходит о долговом рынке, то тут одна лишь инфляция нам мало что говорит. При анализе рынка облигаций нужно смотреть на реальную доходность этих самых облигаций, которая высчитывается элементарным вычитанием инфляции из доходности. Причем за инфляцию мы в первую очередь берем не текущую, на момент размещения облигаций, а ожидаемую через год, так как проценты по облигациям выплачивают обычно раз в год. Столь далекие прогнозы по инфляции дают центральные банки, так что эти данные несложно найти. Высчитав реальную доходность, мы сопоставляем ее с реальной доходностью облигаций других эмитентов в поисках тех бумаг, реальная доходность которых является наивысшей. Но и этого мало, так как крайне важно учитывать размер существующего государственного долга, если мы смотрим именно на эти бумаги. И сопоставлять его с резервами центрального банка, и если эти самые резервы превосходят размер долга, то риски невозврата, или дефолта, по данным долгам практически отсутствуют. Исключением являются долговые бумаги Соединенных Штатов и стран Европы, так как они являются защитными инструментами, и в них крайне активно вкладываются в том случае, если риски по долгам других стран резко растут.

Конечно, всегда нужно внимательно отслеживать ситуацию на случай резких колебаний инфляции в тех или иных странах, и самым верным будет избегать вложений в активы страны, где наблюдаются подобные процессы. Резкий рост инфляции заметить несложно, так как практически всегда он сопровождается массовыми протестами и крахом государственной системы. Внезапное же и стремительное замедление инфляции обычно проходит крайне незаметно, и увидеть его можно только через статистические данные, причем за продолжительный период времени.

Все вышесказанное лишь вкратце освещает такую большую тему, как инфляция. Но это вполне достаточно для формирования общего представления о самом явлении, а также его влиянии на финансовые рынки.

Ссылка на видеолекцию по данной теме: https://www.youtube.com/watch?v=ipfDepp3HE4