Ноябрь 2019 года войдет в историю как месяц, когда индекс МосБиржи впервые в своей истории преодолел отметку 3 000 пунктов, установив новый исторический максимум. И хотя сразу после этого он опустился ниже этой знаменательной отметки, индекс все равно продолжает находиться вблизи знакового психологического уровня. И поверьте мне, об этом знаменательном событии будут еще долго помнить и рассказывать истории о том, какие эмоции тогда испытывали и какие сделки совершили. Помнить будут ровно до тех пор, пока индекс МосБиржи не превысит отметку 4 000 пункта. А то, что он превысит эту отметку, нет никаких сомнений. Если сомневаетесь, то просто откройте график любого биржевого индекса лет так за двадцать или тридцать и посмотрите, что с ним происходит. Он всегда растет. Ну а пока информационное пространство переполнено рассуждениями о том, что на данный момент происходит осознание случившегося и подготовка к переходу на новый уровень бытия, после чего индекс МосБиржи навсегда обоснуется выше отметки 3 000 пункта. Но вопрос скорее даже не в том, когда это произойдет, а в том, когда он превысит отметку 4 000 пункта. Но об этом поговорим чуть позже.

Дело в том, что установление нового исторического максимума является не просто знаковым событием. Это повод для множества радостных воплей и криков о том, как все прекрасно и волшебно. Здравый смысл и не слишком богатый жизненный опыт подсказывают, что когда подобные эмоции переполняют всех причастных и непричастных тоже, стоит готовиться к тому, что вот сейчас случится что-то из разряда "ой, как интересно получилось". А еще страшнее то, что это касается не только индекса МосБирже. Тут, за редким исключением, все биржевые индексы хвастают новыми рекордами.

Так что я считаю, что это повод для осторожного скепсиса, а также необходимости осмыслить все происходящее. И для этого я предлагаю оценить тот долгий путь, который индекс МосБиржи прошел за многие годы. Еще с тех пор, когда он именовался индексом ММВБ. История эта началась 22 сентября 1997 года, с отметки 100 пунктов, так что можно сказать, что с тех пор индекс МосБиржи вырос почти в тридцать раз. Тем не менее начало было не самым удачным, ибо год завершился на отметке 85,1 пункта. И вот с этого момента начинается все самое интересное, так как уже можно проводить анализ этого самого индекса по его изменениям от года к году. Итак...

Все прекрасно знают, что 1998 год был крайне трудным и сложным, хотя бы по причине того самого пресловутого дефолта, который уже такими мифами оброс, что братья Грим нервно курят в сторонке. Не стал он исключением и для индекса МосБиржи, который завершил год на отметке 45,0 пункта. То есть за год он потерял 47,1%. Однако все биржевые индексы подчинены одним и тем же законам, и после сильного спада неизбежно происходит восстановление, и индекс МосБиржи не стал исключением. Причем восстановление было столь бурным, что в самом конце 1999 года он остановился на отметке 151,0 пункта. Иными словами, за год он вырос просто на фантастические 235,5%. Опять же, по законам жанра, после взрывного роста любой биржевой индекс неизбежно снижается, так сказать, корректируется. И вот по итогам 2000 года индекс МосБиржи находился на отметке 144,0 пункта, снизившись за год на 4,6%. После этого наступает длительный период роста, который в некоторой степени является нетипичным для биржевых индексов. Так вот, по итогам 2001 года индекс МосБиржи составлял 237,0 пункта, увеличившись за год на 64,6%. Затем, вопреки всем рыночным законам, 2002 год завершился на отметке 318,0 пункта, увеличившись еще на 34,2%. Итогом 2003 года стала отметка 514,0 пункта, так что вместо снижения индекс МосБиржи вырос еще на 61,6%. И вроде как три года безудержного роста, да еще столь впечатляющего, должны были смениться снижением. Но вместо этого в самом конце 2004 года,индекс МосБиржи составил 552,0 пункта, увеличившись за год еще на 7,4%. Но этого ему показалось мало, и в самом конце 2005 года инвесторы открывали шампанское по поводу достижения отметки 1 011,0 пункта. Несложно подсчитать, что за год индекс МосБиржи вырос еще на 83,1%. Однако праздник никак не заканчивался, и в самом конце 2006 года индекс составил 1 693,0 пункта, утяжелившись за год еще на 67,5%. И вроде как сама реальность уже взывала к здравому смыслу, крича, что пора остановиться, но 2007 год завершился на отметке 1 888,0 пункта, увеличившись еще на 11,5%. Однако любая сказка неизбежно подходит к своему логическому концу. Весь 2008 год оракулы всех мастей только тем и занимались, что рисовали воздушные замки таких размеров, что было непонятно, как их уместить на маленьком куске скалы под названием Земля. И даже начавшийся мировой финансовый кризис их не переубедил. Они просто стали говорить о том, что индекс МосБиржи как раз и станет для всех спасением. Ага...

Провожать 2008 год индекс МосБиржи был вынужден на отметке 619,0 пункта, потеряв за год, а точнее, менее чем за год, 67,2%. Наглядно продемонстрировав, что в современном глобальном мире не укрыться от финансового кризиса в одном полушарии, сидя на другом, попутно наказав всех за семь лет сплошного безудержного веселья. Однако итоги 2009 года скорее показывали, что урок усвоен не был, так как индекс МосБиржи составил 1 370,0 пункта, увеличившись за год на 121,3%. Следующий, 2010 год, индекс МосБиржи провожал на отметке 23,2%. Так что прирост за год составил 23,2%. И уже в следующем году стало понятно, что уроки усвоены все же были, так как по итогам 2011 года индекс МосБиржи составлял 1 402,0 пункта, сократившись за год на 16,9%. После этого начинается короткий период, на фоне которого период с 2001 года по 2007 год можно воспринимать исключительно как Золотой Век. Ведь по итогам 2012 года индекс МосБиржи составлял 1 477,9 пункта, увеличившись за год всего на 5,4%. В самом конце уже 2013 года мы видели значение 1 503,4 пункта. Значит, прирост составил лишь 1,7%. Ну а затем был треклятый 2014 год, по итогам которого индекс МосБиржи находился на отметке 1 396,6 пункта. То есть все эти санкции и тому подобное привели к снижению индекса на 7,1%.

События 2014 года многими однозначно трактуются как начало глубочайшего кризиса в экономике. Однако если взглянуть на динамику индекса МосБиржи, начинаешь понимать, что что-то тут не так. Ведь по итогам 2015 года он находился на отметке 1 761,4 пункта, увеличившись за год на 26,1%. Следующий, 2016 год, индекс МосБиржи провожал с высоты 2 232,7 пункта. Иными словами, рост за год составил 26,8%. Следующий год показал, что индекс МосБиржи вынес правильные уроки, и начал подчиняться естественным законам рынка, так как по итогам 2017 года он составлял 2 103,8 пункта, снизившись за год на 5,8%. Что вполне естественно после двух лет уверенного роста. Ну а по итогам 2018 года индекс составлял 2 358,5 пункта, увеличившись за год на 12,1%. И этот рост продолжается по сей день...

Если подвести итог, то с 1997 года, точнее с самого его конца или начала 1998 года, индекс МосБиржи, который сначала назывался индексом ММВБ, к концу 2018 года вырос на 2 671,5%. Действительно впечатляет, особенно если сопоставить его с индексами в Соединенных Штатах или Европе.

Однако на самом деле это еще ни о чем не говорит...

Любой индекс, по сути дела, является отражением номинальной стоимости акций, а значит его легко перевести в денежный эквивалент. Ну и всем хорошо известно, что деньги обладают свойством дешеветь. Точнее говоря, с течением времени снижается их покупательская способность. Следовательно, номинальный рост индекса нужно всегда корректировать на инфляцию, чтобы получить реальную доходность от вложений в акции различных компаний. Ну а раз индекс МосБиржи является рублевым, то и сопоставлять его нужно с рублевой инфляцией. А с ней у нас все замечательно. Она у нас есть. О, а какой она было раньше...

Помните, отправной точкой мы брали самый конец 1997 года, а значит, нам нужно смотреть на инфляцию конца каждого последующего года. Так вот, по итогам 1998 года эта самая инфляция составила 84,4%. А это означает, что тогдашнее снижение индекса МосБиржи на 47,1% в реальности превращается в снижение на 71,3%. Вообще отлично. Вложился, так, числа 31 декабря 1997 года в индекс МосБиржи, например, на эквивалент ящика пива, а через год получаешь только треть от него. Но в 1999 году ситуация оказалась чуть получше, так как инфляция снизилась до 36,5%, что превращает тогдашний рост индекса на 235,5% в реальный рост на 145,8%. Существенно меньше, но все равно довольно внушительно. На рубеже тысячелетий с инфляцией становится еще скучнее, так как по итогам 2000 года она составила 20,2%. Правда, индекс тогда снизился на 4,6%, и с учетом инфляции в реальном выражении он снизился на 20,7%. Инфляция продолжила снижаться и в 2001 году составила всего лишь 18,6%, чего, правда, оказалось достаточно, чтобы рост индекса на 64,6% усох в реальном выражении до 38,8%. В следующем 2002 году инфляция составила уже 15,1%, так что рост индекса на 34,2% в реальности составил 16,6%. Тем не менее инфляция всегда постепенно спускается все ниже и ниже, так что в 2003 году она опустилась до 12,0%, и тогдашний рост индекса на 61,6% превращается в рост на 44,3%. Но самое чудесное произошло в 2004 году, когда индекс МосБиржи вырос на 7,4%. Дело в том, что инфляция тогда составила 11,7%, что превратило рост индекса в его снижение на 3,9%. Просто за счет инфляции инвесторы получили на руки больше денег, с гораздо меньшей покупательской способностью. И это наглядно демонстрирует, как инфляция может прибыль превратить в убыток. И мы еще не раз увидим исполнение этого номера в будущем...

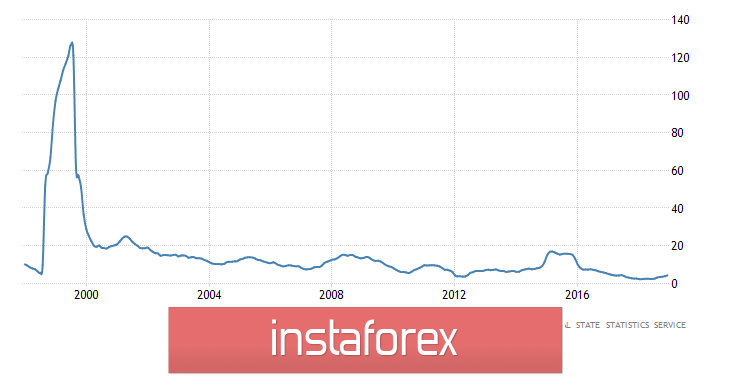

Инфляция:

Если посмотреть на 2005 год, то инфляция тогда составила 10,9%, так что тогдашний рост индекса МосБиржи на 83,1% волшебным образом превратился в рост на 65,1%. Но вот 2006 год действительно стал историческим, так как именно тогда инфляция впервые опустилась ниже десяти процентов и составила 9,0%. Но даже этого оказалось достаточно, чтобы пагубно отразиться на доходности индекса МосБиржи, сократив его номинальный рост 67,5% до реального роста на 53,6%. Тем не менее даже с учетом инфляции, рост крайне внушительный. Однако инфляция недолго находилась на столь низких уровнях, и в 2007 году, когда индекс МосБиржи лишь чудом не закрепился выше отметки в 2 000 пунктов, она подросла до 11,9%. Напомню, что индекс тогда вырос на 11,5%. И сравнив его с инфляцией, несложно догадаться, что в реальном выражении индекс сократился на 0,3%. Вот вам и первое повторение фокуса 2004 года, ждать которого пришлось всего каких-то года три. Но затем наступил 2008 год, ознаменовавшийся снижением индекса МосБиржи на 67,2%. А ведь это был год мирового финансового кризиса. А кризис, по крайней мере в России, всегда сопровождается ростом цен. Так что инфляция ускорилась до 13,3%, что привело к снижению индекса в реальном выражении на 71,1%.

Справедливости ради нужно отметить, что после этого инфляция уверенно опустилась ниже отметки в десять процентов, подскочив лишь на короткий промежуток времени. Уже в 2009 году она равнялась 8,8%, что скорректировало тогдашний рост индекса МосБиржи на 121,3% до 103,4%. В следующем, уже 2010 году, инфляция вновь составила 8,8%, так что рост индекса на 23,2% превратился в рост всего лишь на 13,2%. Затем, в 2011 году, инфляция снизилась до 6,1%. Однако индекс МосБиржи тогда снизился на 16,9%, а с учетом инфляции его реальное снижение составило 21,7%. Следующие два года стали повторением ситуации 2004 и 2007 годов, когда инфляция превратила рост индекса МосБиржи в его снижение. Итак, в 2012 году инфляция составила 6,6%, что при росте индекса на 5,4% дало его реальное снижение на 1,1%. Но в следующем, 2013 году, все оказалось еще хуже, так как инфляция 6,5% при росте индекса на 1,7% дала реальное снижение 4,5%.

Как отмечалось ранее, в какой-то момент инфляция пусть и временно, но подскочила выше десяти процентов. Это случилось в 2014 году, когда она составила 11,4%. Хуже всего еще и то, что индекс МосБиржи тогда сократился на 7,1%. Но это в номинальном выражении. В реальном же с учетом инфляции он снизился на 16,6%. Однако инфляция не спешила возвращаться к низким значениям, и в 2015 году она составила 12,9%. однако индекс МосБиржи тогда неплохо вырос, аж на 26,1%, так что инфляция не смогла превратить его в убыток. Тем не менее в реальном выражении рост индекса ужался до 11,7%. Ну а уже в следующем, 2016 году, инфляция вновь опустилась ниже десяти процентов, сразу до 5,4%. И если сопоставить это с тогдашним ростом индекса на 26,8%, в реальном выражении получаем рост на 20,3%.

Кажется, что после 2016 года инфляция оуончательно опустилась ниже отметки в пять процентов. По крайней мере она больше никогда не достигала таких значений, да и все прогнозы указывают на то, что вряд ли мы ее еще там увидим. Ведь уже в 2017 году инфляция составила 2,5%. Правда, индекс МосБиржи тогда сократился на 5,8%, так что в реальности с учетом инфляции он сократился на 8,1%. А вот в 2018 году инфляция подросла до 4,3%, но индекс вырос аж на 12,1%. Так что в реальности в прошлом году индекс вырос лишь на 7,5%.

Как видно, с учетом инфляции картина выглядит уже не такой уж и фантастической. Рост уже не столь впечатляющий. но картина теперь выглядит реалистично. Тем более что только так и нужно считать реальную доходность от вложений. А ведь вложения в ценные бумаги является разновидностью инвестиций, рассчитанных на годы вперед. И можно сколько угодно бить себя пяткой в грудь и рассказывать байки о том, что вот прямо сейчас куплю, тут же продам на десять процентов дороже, и так раз двадцать. По факту никому так не удается. Может, повезет провернуть этот фокус пару раз, но при третьей операции потеряешь все заработанное ранее. Повезет, если хоть свои изначально вложенные средства сохранишь. Так что, рассматривая биржевые индексы, нужно смотреть на то, как они меняются с течением времени. Ну а за это время покупательская способность вложенных средств тоже меняется. Точнее говоря, снижается. Так что не стоит забывать про инфляцию.

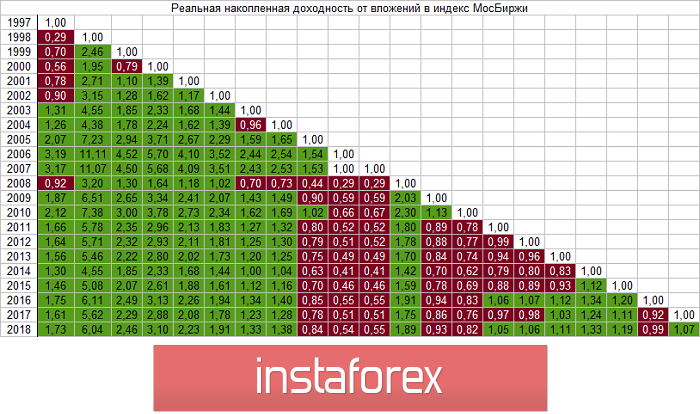

Теперь необходимо понять, какой же на самом деле является реальная доходность от вложений в индекс МосБиржи. А правда заключается в том, что их несколько, и зависит все от того, какой год берем за точку отсчета. Например, если кто-то вложился в индекс в самом конце 1997 года или в первый же день открытия торгов в 1998 году, то на конец 2018 года с учетом инфляции он заработал бы 73%. Проще говоря, вложив один рубль 31 декабря 1997 года, уже 31 декабря 2018 года получим один рубль и семьдесят три копейки в ценах 1997 года. Если совсем уж на пальцах, то представьте себе, что вы дали в долг сотню яиц, а через двадцать лет Вам вернули сто семьдесят три яйца. Количество яиц явно больше, и не важно, сколько они стоят в магазине. Именно это и показывает реальная доходность, скорректированная на инфляцию.

Итак, с 1997 годом разобрались, но вот что будет с последующими годами?

Предположим, вы оказались сумасшедшим маньяком, который решил вложить кровные средства в индекс МосБиржи в самом конце 1998 года, почти сразу после дефолта. Так вот, на конец 2018 года ваш доход составился бы 504%. Но если вы опоздали всего лишь на один год, то доход сокращается до 146%. Так что вам лучше было подождать два года и войти в рынок в самом конце 2000 года, тогда на конец 2018 года ваш доход составил бы 210%. Вхождение в рынок на излете 2001 года обернулось бы прибылью в 123%. Однако на этом Золотой Век заканчивается, так как те, кто вложился в самом конце 2002 года, на конец 2018 года получили прибыль лишь 91%. И это только в случае, если они терпеливо пережидали все кризисы, взлеты и падения. Но для наглядности покажу все в таблице, демонстрирующей реальную доходность от вложений в индекс МосБиржи.

Как видите, каждый столбец начинается с единицы, обозначающей абстрактную денежную единицу, вложенную в индекс МосБиржи на конец соответствующего года. В каждой нижестоящей ячейке отражено, как меняется эта денежная единица в соответствующем году под воздействием изменения номинального значения индекса МосБиржи, а также под влиянием инфляции. То есть покупательская способность одной денежной единицы в 1998 году соответствует ее же покупательской способности в 2018 году, а также во всех предшествующих годах.

Как мы видим, до 2004 года вкладываться в индекс МосБиржи было невероятно прибыльным делом. Практически всегда мы могли бы уйти с рынка с реальным доходом. Но вот следующие три года оказались полной противоположностью всех предшествующих. Особенно не повезло тем, кто вошел в рынок в 2006 и 2007 годах. Они никогда еще не видели прибыли. В номинальном выражении, конечно, видели. Но вот если вспомнить про инфляцию, то картина уже играет другими красками. А ведь 2005 и 2006 были годами уверенного роста индекса МосБиржи. Последующий 2008 год оказался скорее случайностью, так как речь же идет о вложении в индекс в самом конце года, а в данном случае это означает, что вложение происходит как раз после биржевого спада, вызванного мировым финансовым кризисом. То есть, на локальном дне. Следующие два года скорее напоминают период с 2005 по 2007 годы. Хотя входить в рынок с 2011 по 2013 года оказалось делом не для слабонервных, так как пришлось ждать аж до 2016 года, чтобы увидеть хоть какую-то прибыль. Тем не менее в последние годы мы видим, как индекс МосБиржи гарантированно демонстрирует реальный рост.

Однако, говоря об этом, мы неизбежно сталкиваемся с двумя крайне серьезными проблемами...

Первая заключается в том, что никому и в голову не приходит говорить о развитости отечественного финансового рынка. Это выражается тем, что отечественные компании, в первую очередь крупные, не могут найти на внутреннем рынке достаточный объем финансовых ресурсов, необходимых для реализации крупных проектов. более того, даже простые граждане ощущают это на себе в виде крайне скудного спектра предлагаемых финансовых инструментов, в том числе и в плане кредитования. А ведь биржевой индекс является составной частью этого самого финансового сектора. Самое главное, что, с одной стороны, он выступает одним из способов привлечения дополнительных средств для компаний, а с другой, еще одним вариантом вложения накоплений для населения. Следовательно, даже демонстрируемая индексом МосБиржи доходность не привлекает на этот рынок достаточное количество участников, готовых вложить в него средства. А значит, крупнейшие российские компании вынуждены искать дополнительное финансирование в других странах, и размещать свои акции на иностранных биржах.

В некоторой степени это связано с периодом с 2005 по 2013 года, когда о прибыли говорить приходится лишь гипотетически. Во многом из-за того, что любые вложения в этот период времени грозили обернуться реальными убытками, даже у крупных инвесторов нет особого желания вкладываться в индекс МосБиржи.

Вместе с тем эта проблема во многом является прямым следствием несколько другой проблемы. Дело ведь в том, что у нас в обществе есть стойкое отторжение всяких там бирж, индексов, показателей и тому подобное. Мол, все это брехня и обман. В большинстве своем люди склонны считать, что гораздо надежнее держать деньги на банковском вкладе, и в качестве аргумента часто вспоминают всякие там обвалы рынков, например в 2008 году. И кстати, именно по этой причине я рассматривал индекс МосБиржи по годам, беря за точку отсчета самый последний рабочий день каждого года. Так проще смотреть и на инфляцию, а следовательно и корректировать на нее. Но самое главное, что банковские вклады люди открывают на год, и чаще всего в декабре месяце. Затем либо продлевают вклад по другим ставкам, либо переводят его в другой банк. И опять же, в основной своей массе все это происходит в декабре месяце.

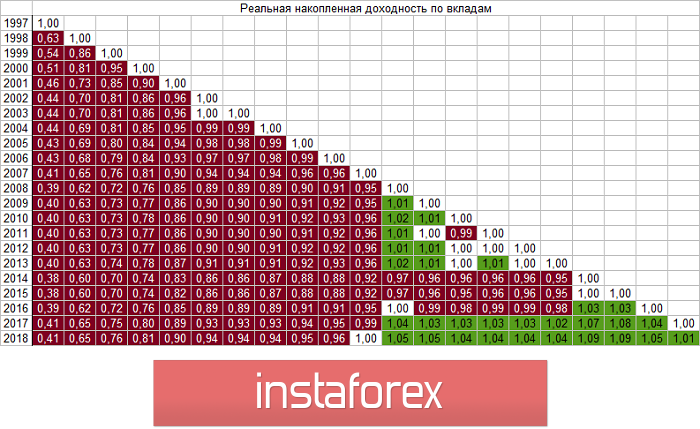

И это наталкивает на мысль, что необходимо посмотреть на доходность банковских вкладов. Опять же, скорректировав их на инфляцию. Да, у банковских вкладов есть одно преимущество - проценты по нему не меняются в течение всего времени действия вклада. Но гарантирует ли это получение прибыли?

Динамика ставок по вкладам:

Из графика видно, что ставки по вкладам всегда положительные, что приятно отличает их от индекса МосБиржи, который регулярно демонстрирует снижение. Однако за двадцать лет средняя ставка по вкладам составляет примерно 9,3%. Тогда как индекс МосБиржи демонстрирует среднегодовой рост в размере 30,2%. Правда, это все в номинальном выражении, то есть еще без корректировки на инфляцию. И как мы помним, данная корректировка серьезно изменила картину по индексу МосБиржи. Очевидно, что ровно то же самое произойдет и с банковскими вкладами. Чтобы не вдаваться в скучные подробности, лучше посмотрите на нижеприведенную таблицу, которая построена ровно по такому же принципу, как и аналогичная таблица с реальной доходностью индекса МосБиржи.

Действительно, это просто прекрасно. Оказывается, что инфляция почти всегда была выше, чем средние ставки по вкладам, и в лучшем случае граждане лишь частично компенсировали инфляцию, которая обесценивала их накопления. Удивительно еще и то, что вплоть до 2008 года вклады не приносили своим владельцам никакой прибыли. В отличие от индекса МосБиржи. Хоть какой-то просвет начинается уже после 2008 года и становится закономерностью лишь после 2014 года. По всей видимости, то, что все вклады до 2008 года по сей день оказываются убыточными, вызвано слишком долгим периодом, когда инфляция превышала ставки по вкладам. А также тем, что обратная ситуация, когда ставки по вкладам превосходят инфляцию, длится относительно недолго. Там накопленный убыток слишком велик, и нужно еще немало времени, чтобы исправить эту ситуацию. Забавно еще и то, что вклады начинают демонстрировать доходность лишь после того, как Банк России объявил свой крестовый поход против банков, ужесточая контроль и надзор за кредитными организациями. А также нещадно отзывая лицензии. Получается, что все стоны банков по поводу того, что им работать не дают, обусловлены тем фактом, что их теперь принуждают делиться прибылью с собственными вкладчиками. А ведь это их прямая функция. И честно говоря, глядя на то, как долго длилась эта ужасная ситуация, возникает ощущение, что многие банки вообще работать не умеют и многие годы их прибыль получалась только за счет элементарного ограбления своих клиентов.

Получается, что банковские вклады по доходности проигрывают вложениям в индекс МосБиржи. Но психологический фактор, выражающийся неготовностью видеть некие минусы и снижения индексов на фоне того, как банки гарантируют только плюс, пусть и незначительный, мешает гражданам обратить свое внимание на биржу. А ведь в Европе и Соединенных Штатах огромные массы граждан держат свои накопления как раз в акциях различных компаний. И по идее, мы тоже должны прийти к такой модели поведения экономических агентов. Это приведет к тому, на фондовый рынок будет поступать все больше и больше средств, и крупнейшие отечественные компании смогут использовать их на крупные инвестиционные проекты. Сами люди тоже будут на этом зарабатывать как в виде роста реальной стоимости купленных ими акций, так и в виде дивидендов.

Однако, учитывая тот факт, что в последние годы вклады демонстрируют реальную доходность, то у наших сограждан пока не слишком много стимулов для изменения своего поведения. Все-таки банки дают гарантированный доход, а индекс может и вниз пойти. Так что в ближайшее время отечественные финансовый рынок так и будет недостаточно развитым, чтобы быть способным самостоятельно предоставлять необходимые для развития средства.

Ну а теперь о том, что же ждет индекс МосБиржи в ближайшем будущем...

Учитывая тот факт, что год 2019 является годом внушительного роста, который уже сейчас превышает двадцать процентов, а инфляция, скорее всего, составит 3,8%, то можно быть уверенным, что реальная доходность будет ближе к двадцати процентам. Однако после столь внушительного роста, который длится уже второй год, неизбежно наступает период спада. Так что я бы рекомендовал десять раз подумать, прежде чем принимать решение незамедлительно вложиться в индекс МосБиржи. Скорее всего, следующий год будет неудачным для отечественной биржи. Так что лучше держать деньги на банковском вкладе. Но вот уже ближе к концу 2020 года стоит внимательнее присмотреться к идее покупки акций.

Если же задать вопрос о том, когда индекс МосБиржи превысит отметку 4 000 пункта, то и тут все довольно просто. В среднем индекс растет примерно на 30% в год. Конечно же, в номинальном выражении. Следовательно, ему нужно чуть более трех лет, чтобы превысить эту знаковую отметку. Но нужно учесть тот факт, что темпы роста индекса явно замедлились, да и основной вклад в столь внушительный среднегодовой рост дают конец 90-х и начало 00-х годов. тогда ситуация была совершенно иной, и пока не видно признаков ее повторения. Значит, можно смело прибавить еще год-другой. Иными словами, примерно в 2024 году индекс МосБиржи должен превысить отметку 4 000 пункта. Проблема лишь в том, что у нас нет прогнозов по инфляции на столь дальний период времени. Но за последние двадцать лет она уверенно шла вниз...