Kým v Európe pokračuje hystéria ohľadom kmeňa COVID-19 omikron, prejavujúca sa sprísnením izolačných opatrení v Spojenom kráľovstve, v USA sú zas obavy na ústupe na základe vyhlásení epidemiológov, že v súčasnosti existujúce vakcíny stačia aj na boj proti tomuto variantu.

Tieto pozitívne nálady sa prejavujú napríklad trojdňovým rastom akciového trhu v Amerike, ktorý sa môže naplno rozvinúť do dlhšej (pred)vianočnej rally. Ak sa téma zlovestného omikronu už takmer vytratila z titulkov obchodných médií, čoraz viac sa začína hovoriť o nadchádzajúcich menových opatreniach Fedu, ktoré vyplynú z výsledkov zasadnutia začínajúceho sa 14. decembra resp. končiaceho 15. decembra.

Na trhu panuje obava, čo urobí americký regulátor s kurzom menovej politiky. Doterajšia konsenzuálna prognóza vychádzala z predpokladu, že proces zvyšovania úrokových sadzieb sa začne v polovici budúceho roka. Najnovšie vyjadrenia J. Powella, šéfa centrálnej banky, na pôde bankového výboru v Senáte hovoria o tom, že Fed by mohol urýchliť proces zužovania programu spätného odkupovania aktív znížením jeho objemu nie o 15 miliárd dolárov, ako sa uvádza, ale o 30 miliárd dolárov. To by následne len posilnilo predaj dlhopisov ministerstva financií USA, čo by posunulo výmenný kurz dolára nahor. Toho či skôr tejto neznámej sa investori obávajú.

V posledných rokoch sa dôvera trhov vo Federálny rezervný systém otriasa. Regulátor v zastúpení jeho vedúcim predstaviteľom, ako aj šéfmi jednotlivých centrálnych bánk v rámci Federálneho rezervného systému opakovane predpovedali a vypracovali plány budúceho vývoja národného hospodárstva a kurz menovej politiky, ktoré buď neboli opodstatnené, alebo sa nerealizovali. To uviedlo trhy do stavu neistoty, ktorý vyústil do zvýšenia volatility. A teraz investori očakávajú, že centrálna banka na základe výsledkov zasadnutia objasní načasovanie a tempo pravdepodobného zvýšenia úrokových sadzieb. Dôležitú úlohu pritom zohrajú zajtra vychádzajúce údaje o inflácii spotrebiteľských cien za november.

Je potrebné pripomenúť, že tak všeobecná inflácia ako aj jadrová inflácia by mali v medziročnom vyjadrení rásť. Medzimesačne by mali naopak vykazovať určité spomalenie rastu.

Prečo sú tieto údaje dôležité pre Fed a v konečnom dôsledku aj pre trh?

Centrálnej banke pomôžu pochopiť dynamiku inflácie a možno si aj nejakým spôsobom predstaviť, čo je potrebné urobiť na jej potlačenie. Ale pozor, tieto čísla regulátorovi opäť nebudú stačiť na to, aby sa konečne rozhodol. Ako sme už dávnejšie upozorňovali, na to, aby sa konečne sám rozhodol, kedy a akým tempom zdvihne sadzby, potrebuje dáta aspoň za tri mesiace. V predchádzajúcich prieskumoch sme preto spomínali januárové zasadnutie regulátora, ktoré zohľadní hodnoty inflácie za posledné dva mesiace jesene a decembra. Ak skutočne začne inflačný tlak postupne klesať, tak v tomto prípade by sme mali očakávať, že zvyšovanie úrokových sadzieb sa začne neskôr v budúcom roku, napríklad koncom leta alebo dokonca na jeseň. Ak sa však inflačný tlak po pravdepodobnom spomalení tempa rastu v novembri v decembri opäť zvýši, potom očakávame, že k zvýšeniu úrokových sadzieb predsa len dôjde už v prvom štvrťroku 2022.

Pokiaľ ide o situáciu na trhu, spomalenie inflácie a časový odklad zvyšovania úrokových sadzieb povedie k novej vlne dopytu po rizikových aktívach a oslabeniu amerického dolára. Zvýšený inflačný tlak bude pritom zároveň tlačiť na akciové indexy a stimulovať zhodnocovanie dolára.

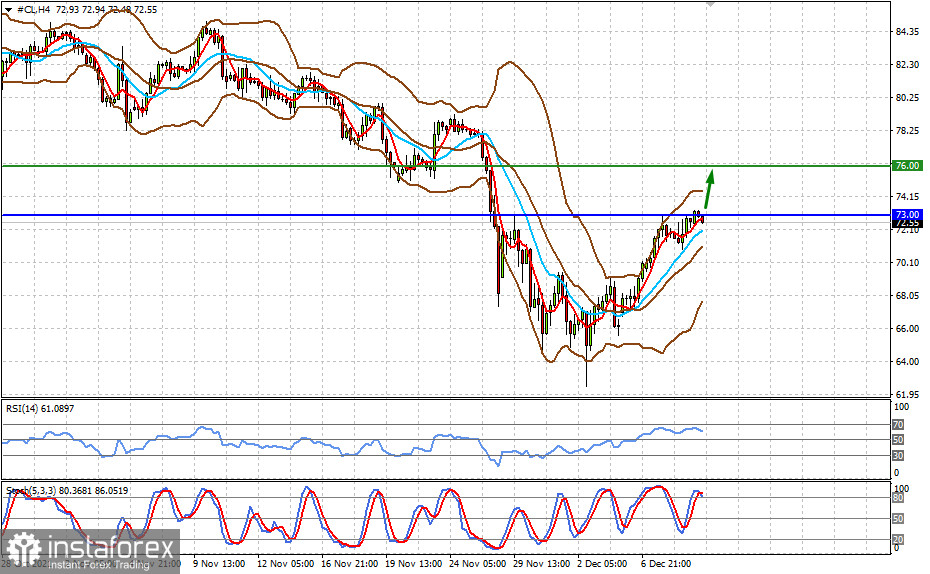

Predpoveď dňa:

Ceny ropy WTI sa obchodujú pod 73,00 USD za barel. Vysoký dopyt po tomto produkte v súvislosti so zimným ročným obdobím a očakávanie, že OPEC+ v budúcnosti nezmení svoj prístup k politike, bude stimulovať zvyšovanie cien. V tomto smere teda nárast nad úroveň 73,00 povedie k rastu ceny na 76,00.