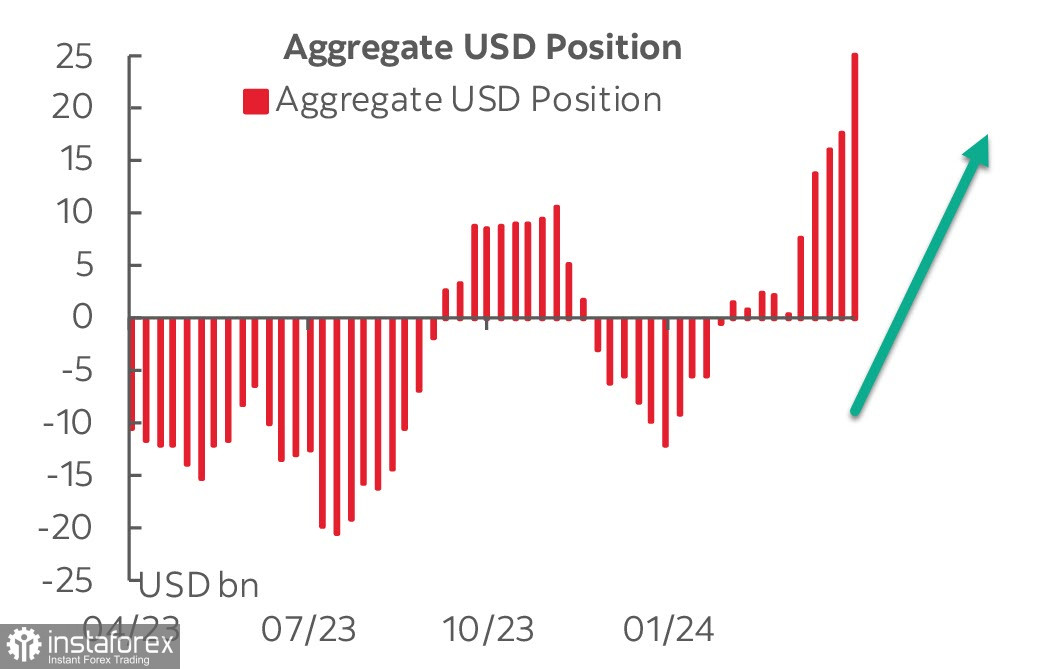

Počet čistých dlhých pozícií v USD sa počas sledovaného týždňa zvýšil o 7,8 miliardy USD na 25,5 miliardy USD, čím dosiahol 5-ročné maximum. Špekulatívne pozície sú naďalej výrazne medvedie, bez náznakov spomalenia. Najväčšie straty utrpelo euro, ktoré spolu s kanadským dolárom a britskou librou stratilo 2,8 miliardy USD.

Zmena pozície na trhu súvisí s revíziou prognóz prvého zníženia úrokových sadzieb Federálneho rezervného systému a vyhliadkou na zvýšenú geopolitickú eskaláciu.

Maloobchodné tržby v USA boli silné a časť zjavného spomalenia v januári a februári sa upravila, čím sa predpoklad, že silná spotrebiteľská aktivita v USA a známky odolnej inflácie bránia v dohľadnej budúcnosti poklesu úrokových sadzieb, stal opäť relevantným

Predseda Federálneho rezervného systému Powell podporil nedávny pohyb ceny na americkom trhu s úrokovými sadzbami, keď uviedol, že posledná séria správ o inflácii ukazuje "nedostatočný pokrok", a dodal, že "je vhodné poskytnúť reštriktívnej politike viac času na jej pôsobenie". Máme čas na to, aby sme sa pri rozhodovaní o politike nechali viesť aktuálnymi údajmi".

Prvý odhad amerického HDP za prvý štvrťrok bude zverejnený vo štvrtok. Očakáva sa, že bude na úrovni približne 2,25 % medziročne alebo mierne vyšší, pričom model GDPNow atlantského Fedu predpokladá 2,9 %, čo je nad konsenzom.

Situácia vyzerá pomerne jednoznačne. Úlohou Fedu bolo obmedzením ekonomickej aktivity spomaliť infláciu, no výsledky sa zatiaľ nedostavujú - inflácia zrýchľuje, rovnako ako ekonomika. Preto nie je dôvod očakávať zníženie úrokových sadzieb, ktoré nevyhnutne vedie k rastu výnosov. 10-ročné americké štátne dlhopisy minulý týždeň nakrátko dosiahli 4,695 %, čo je najvyššia hodnota od novembra, a CME sa domnieva, že prvé zníženie sadzieb sa uskutoční v septembri a maximálne dôjde k dvom zníženiam v tomto roku.

Očakávame, že korekčná fáza dolárového indexu bude krátkodobá a po prestávke bude americký dolár na devízovom trhu všeobecne vykazovať silu. Na očakávanie obratu nie sú takmer žiadne dôvody.