La caída de la actividad comercial en el sector manufacturero de los Estados Unidos en el área de un mínimo de 10 años llevó la arrogancia de los vendedores de oro, pero no convenció a los compradores para que regresen a posiciones largas. Los alcistas están seriamente asustados por el colapso de las cotizaciones XAU/USD y quieren argumentos adicionales a favor de la restauración de la tendencia. Por ejemplo, las estadísticas débiles sobre el mercado laboral de Estados Unidos para septiembre, que convencerán a la Reserva Federal de la necesidad de reducir aún más la tasa de los fondos federales.

Después de cuatro trimestres de crecimiento, que es la serie más larga en los últimos 8 años, el metal precioso ha entrado en una corrección. Al crecer en posiciones largas netas, los especuladores se dieron cuenta de que habían ido demasiado lejos. Se guiaron por la idea de desacelerar la economía global, registrar una baja rentabilidad del mercado de deuda global y el enfoque de la Reserva Federal en flexibilizar la política monetaria con fines preventivos. De hecho, si la próxima ronda de negociaciones comerciales entre Estados Unidos y China termina con un gran avance, el PIB mundial comenzará a recuperar el terreno perdido, los índices bursátiles de Estaos Unidos actualizarán máximos históricos, el apetito por el riesgo aumentará y los activos de refugio seguro se verán presionados.

No es un hecho que las tasas del mercado de deuda global continúen bajando. Los inversores están discutiendo activamente la versión de que los bancos centrales han exagerado la flexibilización de la política monetaria. No pueden hacer frente a las guerras comerciales, y se necesita un estímulo fiscal, no monetario para mantener a flote las economías afectadas. Contrariamente a la reducción de la tasa de fondos federales, el dólar estadounidense no va a caer. Como resultado, los "osos" XAU/USD tenían argumentos serios para los ataques, aunque no todos los "toros" tienen la intención de rendirse. En particular, TD Securities cree que el metal precioso aún puede crecer a $1,600 por onza.

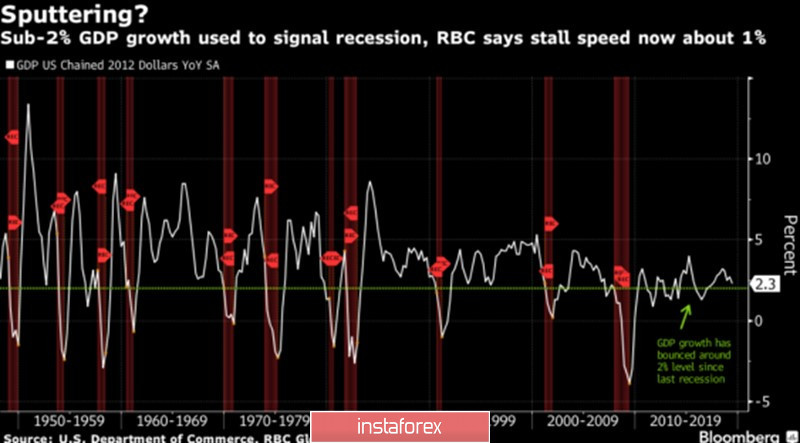

Los fanáticos del metal precioso apostaron por el deterioro de las relaciones entre Washington y Beijing. Como lo muestra el índice de gerentes de compras en el sector manufacturero, la economía estadounidense ya está comenzando a sentir el dolor de las guerras comerciales. Si el PIB, en lugar del 2.3% esperado por los analistas de Bloomberg, crece en 2019 en un 1.5% o menos, la Fed se verá obligada a debilitar agresivamente su política monetaria. Esto afectará tanto al dólar estadounidense como al rendimiento de los bonos del Tesoro, y le dará una mano al oro.

Dinámicas del PIB de Estados Unidos

Por lo tanto, es poco probable que el metal precioso determine la dirección adicional de su movimiento después de la publicación de datos sobre la actividad comercial y el mercado laboral estadounidense. Necesita información sobre el curso de las negociaciones comerciales entre Washington y Beijing. En mi opinión, los riesgos de intensificar el conflicto son grandes: si Donald Trump acepta un acuerdo parcial, los opositores demócratas lo criticarán activamente. Pero no hay requisitos previos especiales para concluir un acuerdo integral: las posiciones de las partes en conflicto varían significativamente.

Técnicamente, se formó un patrón de reversión de hombros y cabeza en el gráfico diario del oro. Las cotizaciones pueden bajar al objetivo para este modelo, que es cerca a $1412 por onza. Por lo contrario, si los "toros" logran regresarlos por encima de la línea de cuello ($1490-1500), las posibilidad de restaurar la tendencia alcista aumentará significativamente.