Los mercados se mostraron optimistas en septiembre, basados en varias razones:

- La vacunación detendrá la propagación de COVID-19

- El crecimiento de la inflación es temporal y terminará cuando salgamos de la crisis del COVID

- El ciclo de producción se está recuperando, los precios de las materias primas están aumentando, lo que significa que la demanda global también está creciendo

Estos factores permitieron predecir el crecimiento del PIB mundial, lo que debería tener un efecto positivo en el mercado de divisas, donde las monedas defensivas estaban bajo presión y las materias primas tenían un buen potencial de alza.

Aparentemente, todo va un poco diferente, o mejor dicho, bastante diferente, y el fuerte aumento de la inflación en Estados Unidos es solo una de las señales de que 2022 será mucho más sombrío para los mercados mundiales de lo que se suponía anteriormente. Hay varias razones para esto.

- La vacunación no resultó en una victoria sobre el coronavirus. Varios países están considerando endurecer las medidas restrictivas que bordean un confinamiento completo, a pesar del alto porcentaje de vacunados. Pese a las duras medidas diseñadas para crear condiciones insoportables para los no vacunados, los casos no disminuyen, sino que aumentan. Varios estudios confirman que los vacunados no transmiten el virus más que los no vacunados, lo que significa que vendrá otro confinamiento. Esta tendencia afecta el ritmo de recuperación de la economía global y abrirá la pregunta sobre el enfoque de normalización de la política monetaria.

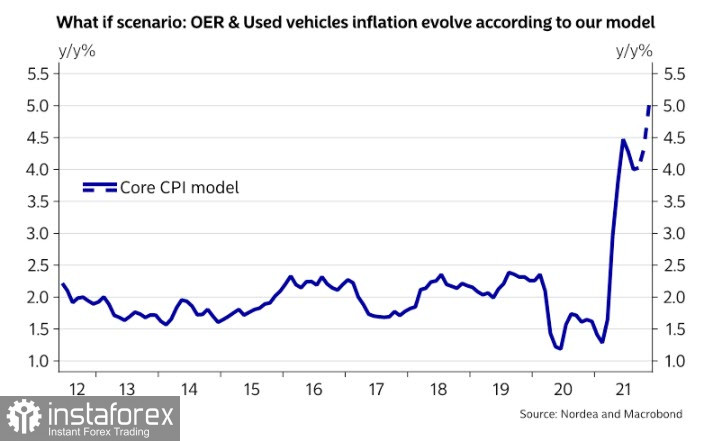

- El aumento de la inflación estadounidense supera significativamente los pronosticos y no se corresponde de ninguna manera con la posición de la Fed sobre la naturaleza temporal de los aumentos de precios. Los analistas de Nordea llevaron a cabo su propio estudio sobre la naturaleza de la inflación y concluyeron que la dinámica actual a favor de un mayor aumento de la inflación, en lugar de su debilitamiento gradual, entre las principales razones se deben al mayor crecimiento salarial, el aumento de los precios de los automóviles usados y los alquileres de viviendas, así como un ciclo vicioso de los precios de la energía y los alimentos, donde el aumento de los precios del gas conduce a un fuerte aumento del precio o incluso a una escasez de fertilizantes. Según los analistas de Nordea, estas razones conducirán a un aumento de la inflación básica en Estados Unidos el próximo año de más del 5%. La inflación total estará por encima del 6%.

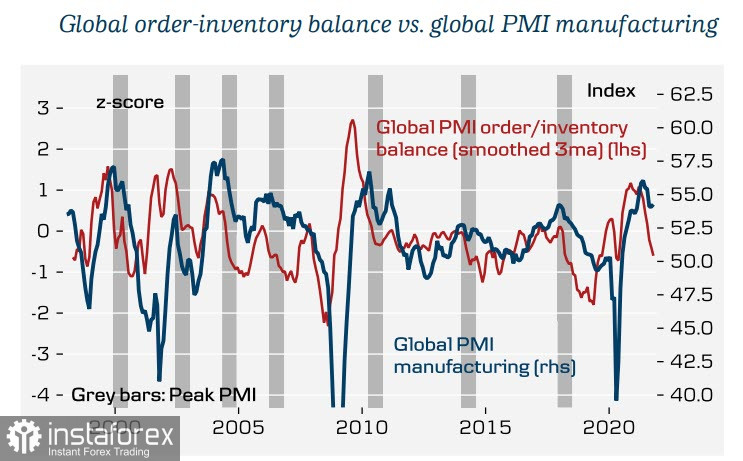

- El ciclo de producción mundial se está desacelerando, lo que amenaza la recuperación de la economía en su conjunto. Danske Bank monitorea una serie de indicadores macroeconómicos, de lo que se desprende que no es necesario contar con altas tasas de crecimiento económico. Uno de estos indicadores se puede ver a continuación: la relación entre los nuevos pedidos y el inventario disminuye drásticamente, lo que, como muestran los datos históricos, siempre precede a una caída en el PMI de producción.

Según los analistas de Danske Bank, el ciclo de producción global tocará fondo en unos 9 meses. Esto significa que la probabilidad de un mayor crecimiento de las divisas de materias primas se reduce notablemente en la perspectiva de seis meses.

Poco después de la publicación del informe de inflación, el senador Manchin tuiteó que la inflación no es transitoria, está empeorando y que el Distrito de Columbia ya no puede ignorar la tasa inflacionaria.

¿Cuál es el resultado? Aparentemente, las posibilidades de aprobar un proyecto de ley en el Congreso de Estados Unidos sobre gasto adicional de $1,7 billones en infraestructura se han reducido, ya que su implementación aumentará la ya alta presión inflacionaria. Los datos de la CBO para 2021 aún no inspiran un fuerte optimismo. El déficit del presupuesto federal es del 12,1%, ligeramente mejor que el 15% en 2020, pero muy lejos del 4,7% anterior. Además, la recaudación del impuesto sobre la renta resultó ser ligeramente superior a lo previsto, de lo contrario, el déficit habría sido aún mayor.

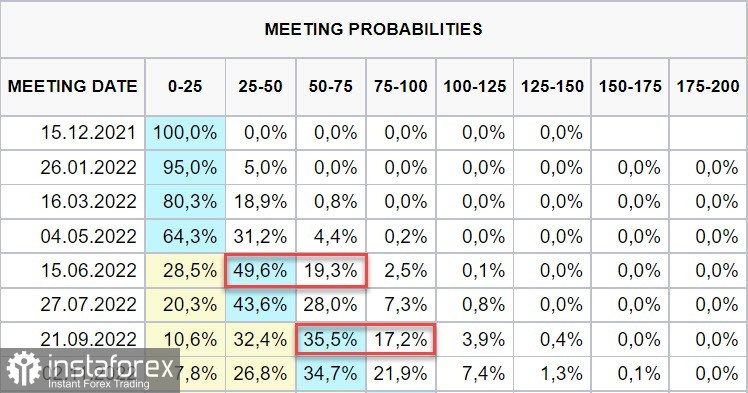

El aumento de la inflación puede obligar a la Fed a subir la tasa más temprano que tarde. Los futuros de CME dan más del 50% de probabilidad de la primera subida de tasas en junio de 2022 y más del 50% de la segunda subida en septiembre. Esto es significativamente antes de lo que predice la propia Fed.

Aquí, queda claro cómo los grandes jugadores ven las perspectivas del mercado de divisas. El dólar estadounidense se mantendrá en el estado de moneda líder, por lo que es poco probable que caiga en el mediano plazo. Mientras tanto, el crecimiento de las divisas de las materias primas se está desacelerando, a pesar de que los precios de las materias primas siguen siendo altos, ya que la desaceleración del ciclo de producción y la amenaza de endurecimiento de la política monetaria obligarán a los jugadores a evitar riesgos. A su vez, los activos protectores continuarán creciendo, por lo que se espera un aumento en el interés en el yen, el franco, el oro con un objetivo en el nivel de $2000 por onza. Los pares cruzados como AUD/JPY o GBP/CHF estarán bajo presión.