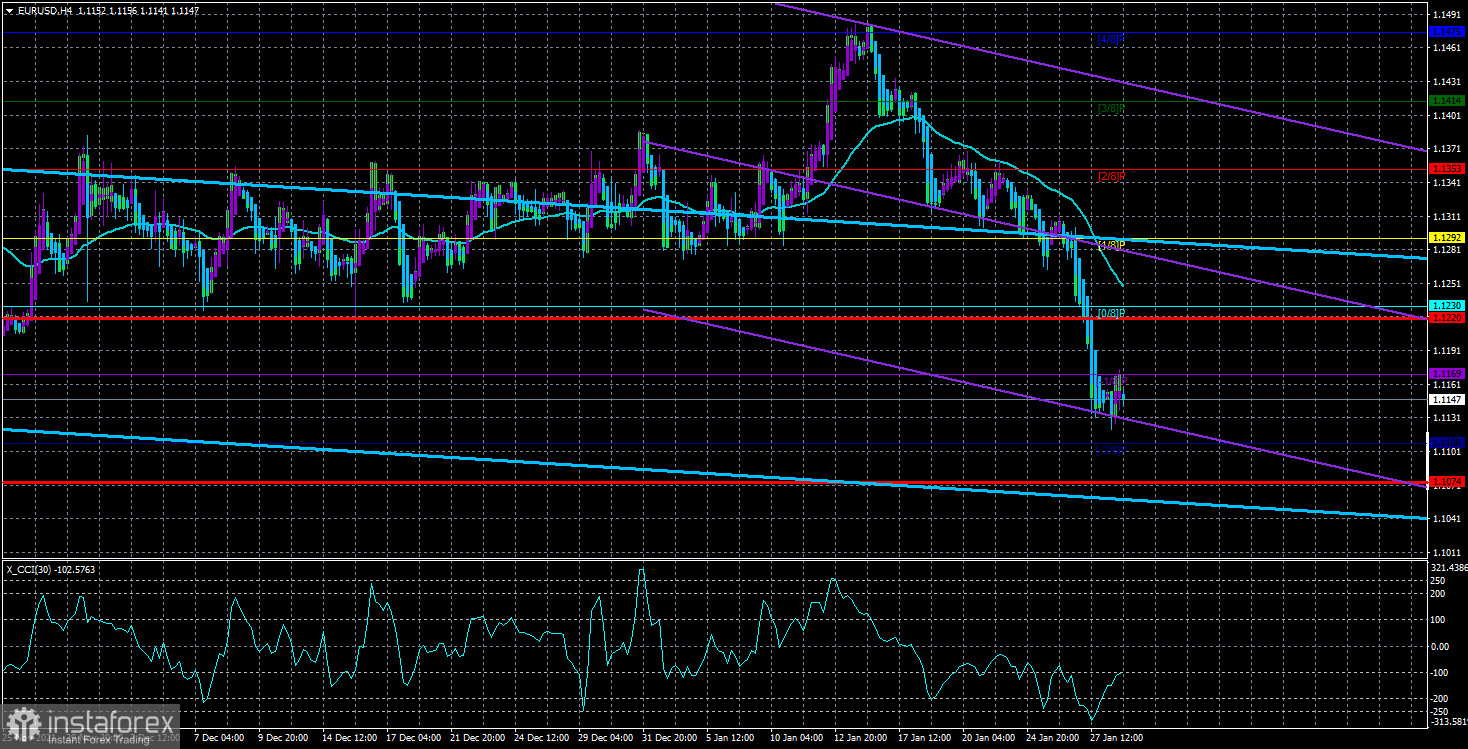

El viernes, el par de divisas EUR/USD detuvo su caída, pero no inició una corrección al alza. La divisa europea cayó por debajo del nivel de Murray "-1/8" - 1,1169 la semana pasada y se mantiene en ese nivel por el momento. Por lo tanto, hasta ahora, después de la caída de 350 pips, el par no ha encontrado ninguna fuerza para crecer. De todos modos, ya dijimos que el crecimiento hacia el nivel 1,1475 no estaba justificado desde el punto de vista fundamental, y pensamos que era sólo una "corrida" antes del nuevo intento de probar el nivel de 1,1230, que finalmente fue superado la semana pasada. Por lo tanto, en las próximas semanas, según el sistema de operaciones "Linear Regression Channels", la caída del par podría continuar. Por supuesto, es posible una corrección al alza del movimiento, pero por ahora los toros vuelven a estar fuera del mercado. En la nueva semana habrá bastantes estadísticas macroeconómicas. Tanto en la UE como en los Estados Unidos. También se celebrará la reunión del BCE. Sin embargo, la mayoría de los informes pueden ser nuevamente ignorados por los mercados y no esperamos mucho de la reunión del BCE en las circunstancias actuales. Esperamos que las nóminas no agrícolas en los Estados Unidos sean la publicación clave de la semana, pero no se publicarán hasta el viernes. Y hasta el viernes también hay que tener algo en lo que operar y en lo que basar nuestras decisiones para operar.

La economía europea está muy retrasada con respecto a la estadounidense y el BCE está retrasado con respecto a la Fed.

En las dos últimas décadas, el Banco Central Europeo ha subido o bajado a menudo las tasas de interés inmediatamente después de la Fed. Es aquí donde se considera que la Fed decide cambiar el rumbo de la política monetaria primero y luego todos los demás. Por eso nos sorprendió bastante que el Banco de Inglaterra fuera el primero en subir las tasas en diciembre y podría volver a hacerlo esta semana. Sin embargo, el BCE, que ha hecho exactamente eso en el pasado, no va a seguir el ejemplo del banco central estadounidense esta vez, como declaró abiertamente Christine Lagarde la semana pasada. Los expertos afirman que la inflación en la Unión Europea podría empezar a disminuir "por sí sola", como espera Christine Lagarde. A diferencia de la economía estadounidense, la europea no está recalentada y no necesita "enfriarse". La inflación es sólo del 5% y podría bajar ya al 4,5% interanual a finales de enero. En ese caso, en primer lugar, no habría necesidad de cancelar el estímulo monetario lo antes posible y, en segundo lugar, una subida de las tasas no tendría ningún sentido. Precisamente por eso, el BCE no se precipita en ningún endurecimiento. Si la inflación disminuye por sí misma, no se puede descartar que vuelva a caer por debajo del 2%. En tal caso, habría que volver a acelerar la economía, pero no mediante una política monetaria más estricta. La mayoría de los expertos coinciden en que el BCE no empezará a subir las tasas antes de la primavera de 2023, cuando la Reserva Federal habrá completado su ciclo de subidas de tasas. Por consiguiente, a principios del próximo año podríamos ver una relación en las tasas en torno a lo siguiente: 2,5% (RF) - 0,5% (EU). Naturalmente, el factor de la diferencia de las tasas no apoyará a la moneda estadounidense para siempre. No creemos que el par EUR/USD sea capaz de caer por debajo de la paridad. Por otra parte, muchos expertos también señalan que la Fed puede subir las tasas hasta que la inflación vuelva a ser del 2%. Y cuando se alcance el objetivo, podría incluso llevar a cabo varias rondas de recortes de las tasas para volver a estimular un poco la economía, que podría ralentizarse para entonces. Asimismo, se señala que las compras de bonos en la UE continuarán al menos hasta finales de 2022 (en el marco del programa APP). Está previsto que el programa PEPP finalice en marzo de este año. De este modo, si sólo se tiene en cuenta el año 2022, la ventaja debería seguir estando del lado del dólar. Pero, de nuevo, esto no significa que sólo el dólar estadounidense vaya a subir durante el año. Recordemos que la moneda estadounidense estuvo subiendo durante la mayor parte de 2021.

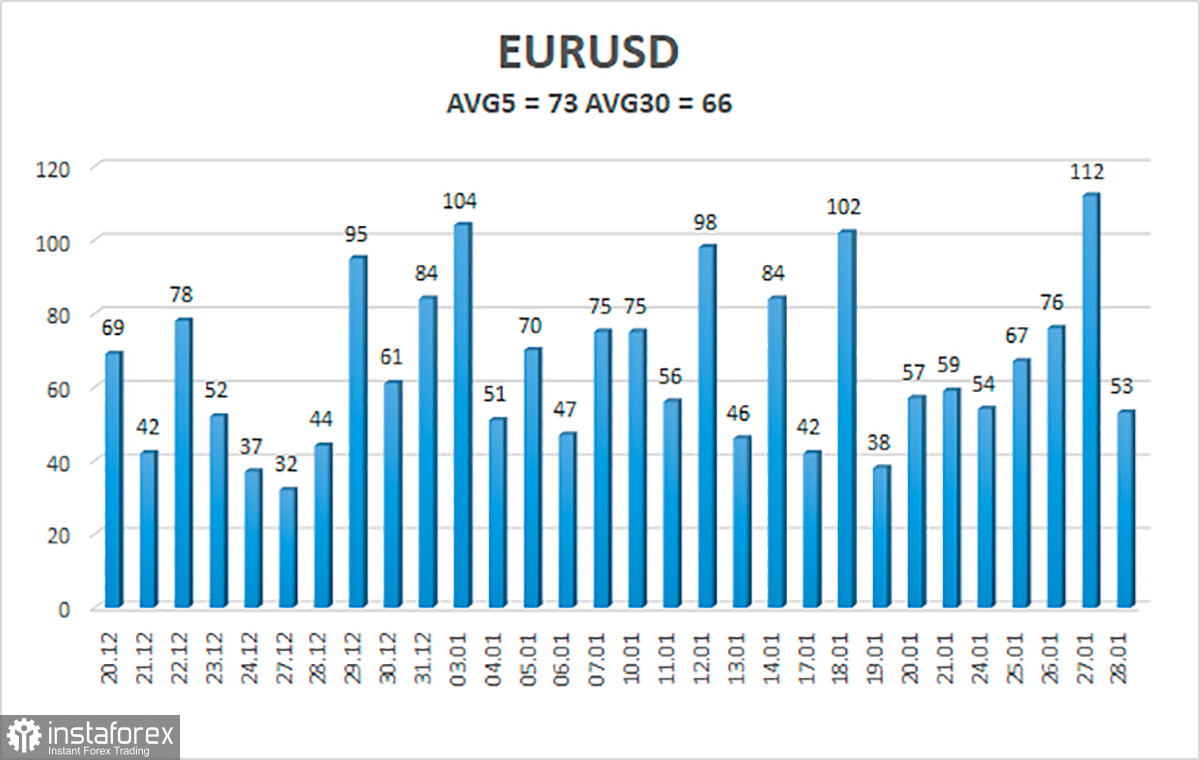

La volatilidad del par EUR/USD para el 31 de enero es de 73 pips y se considera "media". Por lo tanto, esperamos que el par se mueva hoy entre los niveles de 1,1074 y 1,1220. Un giro del indicador Haiken Ashi a la baja señalará la reanudación del movimiento bajista.

Los niveles de soporte más cercanos:

S1 - 1,1108

Niveles de resistencia más cercanos:

R1 - 1,1169

R2 - 1,1230

R3 - 1,1292

Recomendaciones para operar:

El par EUR/USD continúa con su fuerte tendencia a la baja, pero podría iniciar una corrección. Por lo tanto, ahora deberíamos permanecer en posiciones cortas con los objetivos de 1,1108 y 1,1065, hasta que el precio se consolide por encima del nivel de 1,1169. Las posiciones largas no se deberían abrir antes de que el precio se consolide por encima de la línea media móvil con el objetivo de 1,1292.

Lectura recomendada:

Análisis del par GBP/USD. El 31 de enero. El Banco de Inglaterra podría elevar su tasa de interés básico al 1% en mayo de este año.

Pronóstico del par EUR/USD y señales de operaciones para el 31 de enero. Análisis detallado del movimiento y las operaciones del par.

Pronóstico del par GBP/USD y señales de operaciones para el 31 de enero. Análisis detallado del movimiento y las operaciones del par.

Explicación de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20.0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.