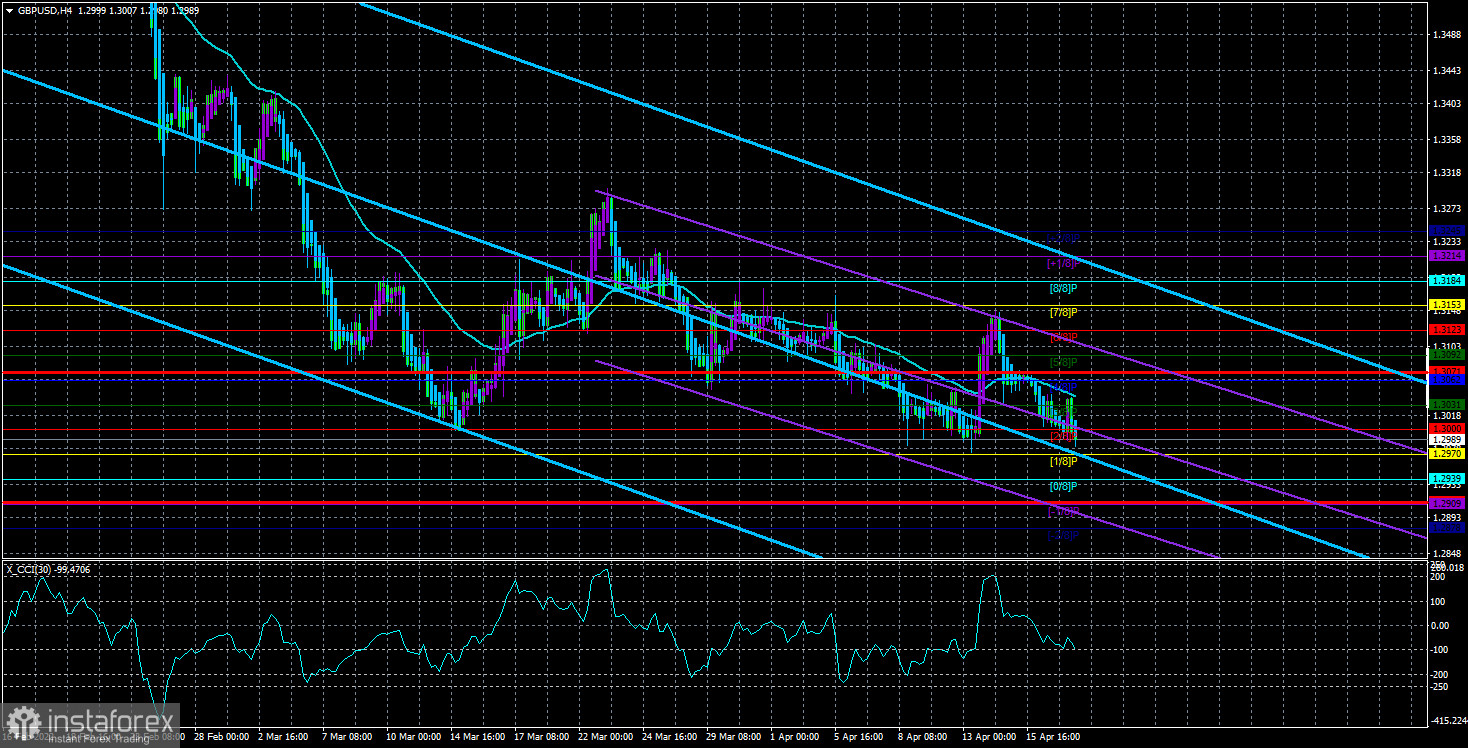

El martes, el par de divisas GBP/USD cayó hasta el nivel "2/8" de Murray de 1,3000, que también es una marca psicológica para el mercado. Una vez más, no logró superarlo. Aunque, durante el día también falló de nuevo para iniciar una corrección alcista. Por lo tanto, la tendencia a la baja persiste, como demuestran los dos canales de regresión lineal, así como la dirección descendente del movimiento. Por lo tanto, seguimos creyendo que, tarde o temprano, se superará el nivel de 1,3000, lo que permitirá que la libra esterlina siga cayendo frente a la moneda estadounidense. A pesar de que el Banco Central Británico tiene una postura mucho más dura en comparación con el Banco Central Europeo, la libra esterlina ha caído frente al dólar con la misma rapidez que el euro en las últimas semanas. En consecuencia, el conflicto geopolítico es más importante ahora y todavía no hay noticias positivas del frente ucraniano. La libra sigue siendo una moneda de riesgo, mientras que el dólar sigue siendo una moneda de "reserva" y refugio. Los informes COT continúan sugiriendo que los grandes operadores mantienen el ritmo de venta de la moneda británica. La gran mayoría de los factores siguen apoyando la subida del dólar.

En las últimas semanas ha habido muy pocas noticias del Reino Unido. Boris Johnson, que sigue siendo el principal adversario de Rusia en el ámbito de la información y las sanciones, ha comentado muy poco sobre la "crisis de Ucrania" en las últimas dos semanas. Gran Bretaña ya ha impuesto todas las sanciones posibles a Rusia y ha confiscado todos los bienes posibles de todos los oligarcas rusos, por lo que ya no puede ejercer ninguna presión sobre el Kremlin. Sin embargo, es poco probable que Johnson se detenga ahí. Según los analistas políticos, Johnson se ve a sí mismo como algo parecido a Winston Churchill y está muy poco dispuesto a repetir los errores que cometió en su día. Johnson cree que la "retórica antirrusa", unida a la voluminosa ayuda a Ucrania, le permitirá a él y al Partido Conservador recuperar los índices políticos perdidos en los últimos años y mantener el control del poder en el país. Esto parece ser por lo que apuesta ahora el Primer Ministro británico.

El ánimo "agresivo" de la Fed se intensifica.

Últimamente hemos llamado repetidamente la atención de los operadores sobre el hecho de que la Fed no acaba de poner rumbo a un ciclo completo de subidas de tasas. La FedReserve sigue endureciendo su propia retórica sobre las tasas casi todas las semanas. Recordemos que a finales del año pasado se hablaba de 2-3 subidas de tasas en 2022. Entonces las 2-3 subidas se convirtieron en 4-5 subidas. Ahora se habla ya de 6 subidas de tasas este año y no menos de 10 en total. Además, actualmente los miembros de la Fed están más cerca de tomar la decisión de subir las tasas, no un 0,25% en cada reunión, sino un 0,5% de una sola vez. Por supuesto, la inflación y el alto crecimiento del PIB en Estados Unidos tienen la culpa. Durante mucho tiempo, la Fed, al igual que el BCE, creyó que el aumento de la inflación era un "fenómeno temporal", como afirmaba Jerome Powell en prácticamente todos sus discursos. Sin embargo, el tiempo pasó y el "fenómeno temporal" continuó sin cesar. Incluso ahora, las subidas de precios no se han detenido y ni siquiera se están ralentizando. Por lo tanto, la Fed ha decidido finalmente empezar a "alcanzar el tren que ya ha salido del andén".

Ahora, el banco central de los Estados Unidos sí tendrá que subir las tasas de manera agresiva y la tasa de crecimiento del PIB le permite hacerlo, ya que un ligero enfriamiento claramente no perjudicará a la economía estadounidense y no la hará entrar en recesión. James Bullard, director de la Reserva Federal de San Luis, dijo el lunes que la tasa de interés debería elevarse al 3,5% para estabilizar la inflación. También dijo que la tasa puede ser aumentada en un 0,75% de una vez en mayo o puede ser aumentada en un 0,5% cada vez durante todas las reuniones de la Fed este año. Naturalmente, el dólar estadounidense no puede caer ante tales informes, declaraciones y acontecimientos. Al fin y al cabo, ya no se trata de una intensificación de la retórica de los halcones, mientras que los planes de la Fed no cambian. ¡Ya es un refuerzo de los propios planes de endurecimiento de la política monetaria!

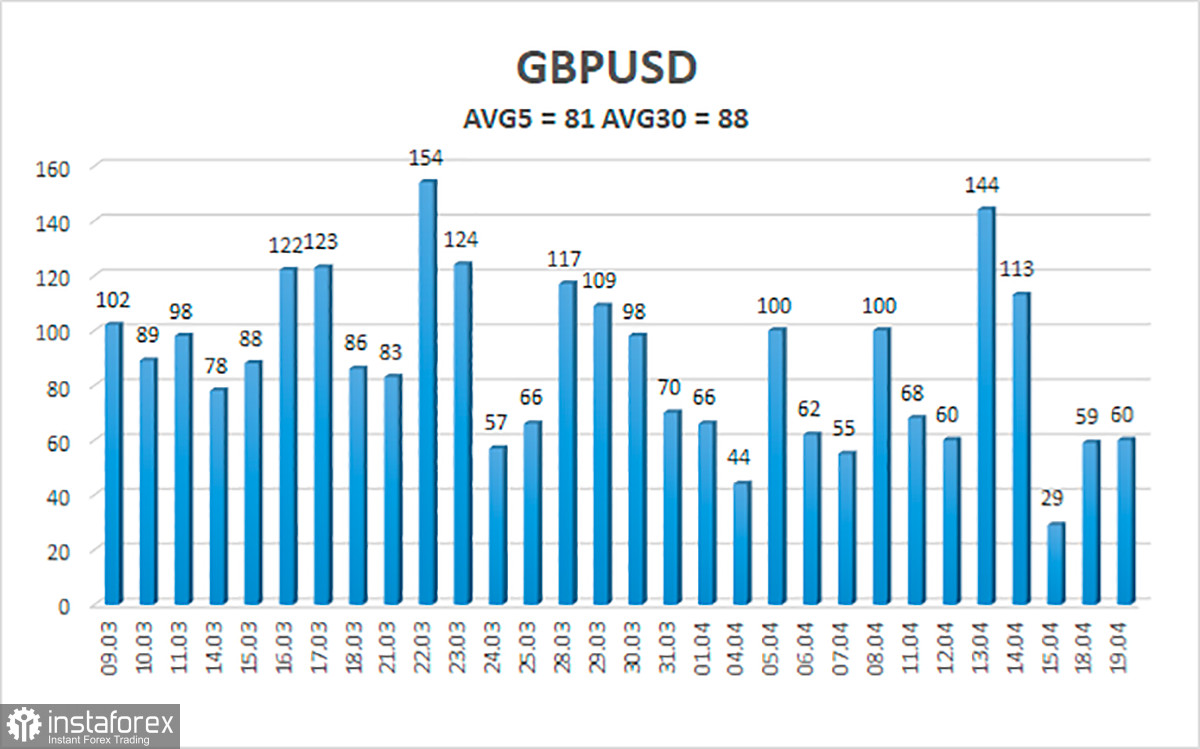

La volatilidad media del par GBP/USD en los últimos 5 días es de 81 pips. Para el par GBP/USD, este valor es "promedio". Por lo tanto, para el miércoles 20 de abril esperamos un movimiento dentro del canal delimitado por los niveles 1,2909 y 1,3071. Un giro del indicador Heiken Ashi hacia arriba señalará una nueva ronda alcista. El nivel de 1,3000 permanece intacto.

Los niveles de soporte más cercanos:

S1 - 1,3000

S2 - 1,2970

S3 - 1,2939

Niveles de resistencia más cercanos:

R1 - 1,3031

R2 - 1,3062

R3 - 1,3092

Recomendaciones para operar:

El par GBP/USD en el marco temporal de 4 horas está probando de nuevo el nivel "2/8" de Murray en 1,3000. Por lo tanto, en este momento, se debe permanecer en órdenes de venta con objetivos de 1,2970 y 1,2939 hasta que el Haiken Ashi suba, pero hay que recordar que puede haber otro rebote desde el nivel de 1,3000. Las posiciones largas pueden considerarse si el precio se fija por encima de la línea media móvil con objetivos de 1,3092 y 1,3123.

Recomendamos la lectura:

Explicación de las ilustraciones:

Los canales de regresión lineal ayudan a identificar la tendencia actual. Si ambos apuntan en la misma dirección, entonces la tendencia es fuerte.

La línea de media móvil (ajuste 20,0, suavizado) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son los niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad (líneas rojas) es un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

Indicador CCI y su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.