La caída en el rendimiento de los bonos del Tesoro de EE.UU. frente al colapso actual de los índices bursátiles de EE.UU. significa solo una cosa. Los inversores comenzaron a preocuparse más no por la inflación, sino por una recesión. El temor de que la Fed, al tener que "retirar la ponchera", se convierta en una recesión en la economía es tan grande que los fondos de cobertura, que se deshicieron activamente del oro, comenzaron a volver a las compras. En la semana del 17 de mayo, sus largos netos cayeron un 30% y alcanzaron un mínimo de 8 meses. ¿Es hora de comprar un metal precioso más barato?

La historia muestra que de los últimos 20 ciclos de ajuste de la Fed, solo tres no terminaron en recesión. Al mismo tiempo, en la mayoría de los casos, el banco central actuó antes de lo previsto. En 2022, alcanza la inflación que se ha adelantado mucho. Recién en el año 2000 se dio algo similar a la situación actual. Y luego, un año después, la economía de EE.UU. enfrentó una recesión, y el S&P 500 estuvo marcado por un mercado bajista de tres años con una caída del 60% en su extremo. Según la experiencia previa, el aterrizaje suave del que habla Jerome Powell es imposible, por lo que el aumento de la demanda de oro parece natural.

El cambio en el enfoque de los inversores de la inflación a la recesión está ejerciendo presión sobre el dólar estadounidense. La negativa del mercado inmobiliario de EE.UU. y la caída de la actividad comercial a un mínimo de 4 meses solo refuerzan las conversaciones sobre una recesión que se aproxima, lo que contribuye a una disminución en los rendimientos del Tesoro y un pico en el índice USD. Especialmente porque el BCE, obviamente tarde en la fiesta de endurecimiento de la política monetaria, está tratando de ponerse al día con la ayuda de intervenciones verbales. El euro está subiendo, el dólar está cayendo y los alcistas de XAUUSD se están aprovechando de esto.

Dinámica de la actividad empresarial en EE.UU.

Dinámica del dólar estadounidense

Los inversores pensaron seriamente en las palabras del presidente de la Fed de Atlanta, Raphael Bostic, de que la Fed tendrá que pausar el proceso de restricción monetaria en septiembre. ¿Qué hará que el banco central haga esto? ¿Mantener la inflación en niveles elevados? ¿O la amenaza de una recesión inminente? En cualquier caso, actualmente la incertidumbre juega a favor del oro.

¿Qué sigue? En mi opinión, los temores sobre la recesión que se avecina son exagerados. Las finanzas de los hogares estadounidenses son fuertes y el mercado laboral es más fuerte que nunca. Los miembros del FOMC están seguros de que se evitará la reducción del PIB durante dos trimestres consecutivos. Su optimismo, contenido en las actas de la reunión del FOMC de abril, puede cambiar significativamente la situación. Los índices bursátiles encontrarán terreno bajo sus pies, los rendimientos del Tesoro aumentarán y el metal precioso volverá a caer en el cuerpo negro.

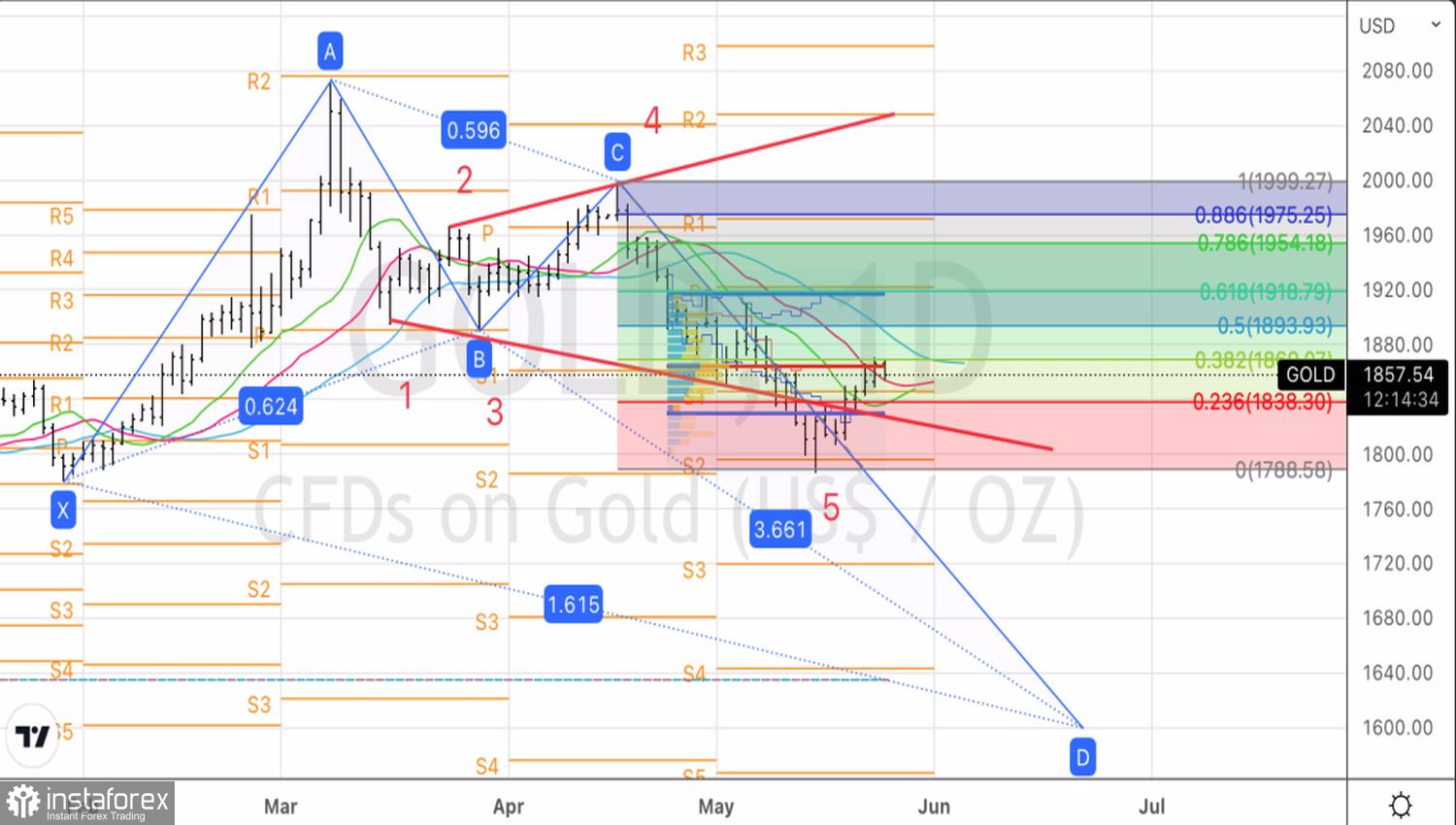

Técnicamente, si asumimos que el pico del oro por debajo de $1,800 por onza permitió la formación del punto 5 del patrón de onda ampliada, entonces en el futuro un rebote de la resistencia en $1,869, o una caída por debajo del soporte en $1,838 por onza puede convertirse en la base para la formación de posiciones cortas. El objetivo para el movimiento a la baja en el metal precioso sigue siendo el objetivo del 161,8% según el patrón armónico Cangrejo, que se encuentra cerca de $1,600 por onza.

Oro, gráfico diario