El par de divisas EUR/USD continuó oscilando durante el jueves. Hace varios días comenzamos a advertir a los operadores sobre el comienzo de los "vaivenes" y, como podemos ver, teníamos razón en nuestra advertencia. El miércoles por la noche la moneda europea volvió a subir, y al día siguiente, el jueves, volvió a bajar. Se puede llamar un piso, una oscilación, un período de consolidación. La divisa euro se encuentra en un rango de precios muy limitado y es muy difícil de operar. Sin embargo, nos sorprende otro hecho. El euro está atrapado en un canal lateral muy cerca de sus mínimos locales, que están cerca de los mínimos de 20 años. Así, el euro volvió a demostrar que ni siquiera una corrección alcista normal es capaz de formarse.

Ya hemos dicho muchas veces que la mayoría de los factores fundamentales y geopolíticos siguen estando del lado del dólar. En principio, esta sentencia puede escribirse en todos los artículos ahora, todos los días, porque la situación no ha cambiado en absoluto. El BCE sigue "comiéndose los mocos" y no puede subir su tasa de interés ni siquiera una vez para tranquilizar a los mercados de que está preparado para luchar contra la inflación. Por el momento, el discurso de Lagarde y sus colegas es el siguiente: "Nos tomamos en serio la alta inflación, pero no vamos a hacer nada y esperar que empiece a bajar por sí sola". Esa fue el discurso que Lagarde pronunció abiertamente a principios de este año. Bajo la presión de otros bancos centrales de la zona de la UE, Lagarde tuvo que exprimir las palabras sobre una o dos subidas de tasas este año, pero hay que recordar que, incluso en tiempos de pandemia, muchos bancos centrales (sobre todo la Fed y el Banco de Inglaterra) mantuvieron sus tasas en niveles ultrabajos, pero todavía positivos, por encima de cero. Y en la UE, las tasas han sido negativas durante mucho tiempo. Así que quieres llevar dinero al banco para depositarlo y tienes que pagar para que esté en el banco.

Jerome Powell repitió completamente su discurso anterior.

Mientras tanto, el jefe de la Fed, Jerome Powell, ha tenido tiempo de dirigirse al Congreso estadounidense en dos ocasiones. Primero ante el Comité Bancario, luego ante el Comité de Servicios Financieros. Como esperábamos, en ambos casos su discurso no fue diferente, y su esencia no fue diferente de lo que Powell dijo justo después de la reunión de la Fed la semana pasada. Dejémoslo claro desde el principio: el miércoles por la noche se produjo una caída del dólar, que no debería haber sido el caso, ya que el discurso de Powell siguió siendo agresivo. Naturalmente, el mercado puede reaccionar a cualquier acontecimiento como le plazca, y quizás la reacción fue simplemente contraintuitiva. Lo que queremos decir es que no se puede llegar a la conclusión sobre el discurso de Powell de que "no fue lo suficientemente halcón". O que el mercado esperaba una actitud aún más agresiva por parte del jefe de la Fed. La Fed ya subió la tasa al 1,75% y la semana pasada la incrementó hasta la más alta de los últimos 18 años: el 0,75%. ¿Cuánto más agresivo debería ser Powell?

Sí, ayer y antes de ayer no dijo con claridad que él también subiría el 0,75% en julio. También dijo que la Fed reaccionaría a la información estadística para ajustar la política monetaria y no subiría la tasa de interés de forma irreflexiva. ¿Pero no es obvio que el regulador, que está detrás del endurecimiento de la política monetaria en aras de la reducción de la inflación, vigilará de cerca la inflación para cada decisión sobre las tasas? ¿Qué quería el mercado? Que Powell lo diga clara y abiertamente: ¿"Subamos las tasas otro 0,75%"? Recordemos que a principios de año se hablaba de un máximo de cinco subidas de tasas de entre el 0,25 y el 0,5% y ya se consideraban estas expectativas como "demasiado halagüeñas". Ahora la Fed podría subir las tasas dos veces seguidas en un 0,75% y el mercado piensa que eso no es lo suficientemente agresivo? Desde nuestro punto de vista esto es absurdo. Creemos que la caída del dólar en la noche del miércoles no puede atribuirse en absoluto al discurso de Powell, ya que Jerome no comunicó nada nuevo ni a los congresistas ni a los mercados.

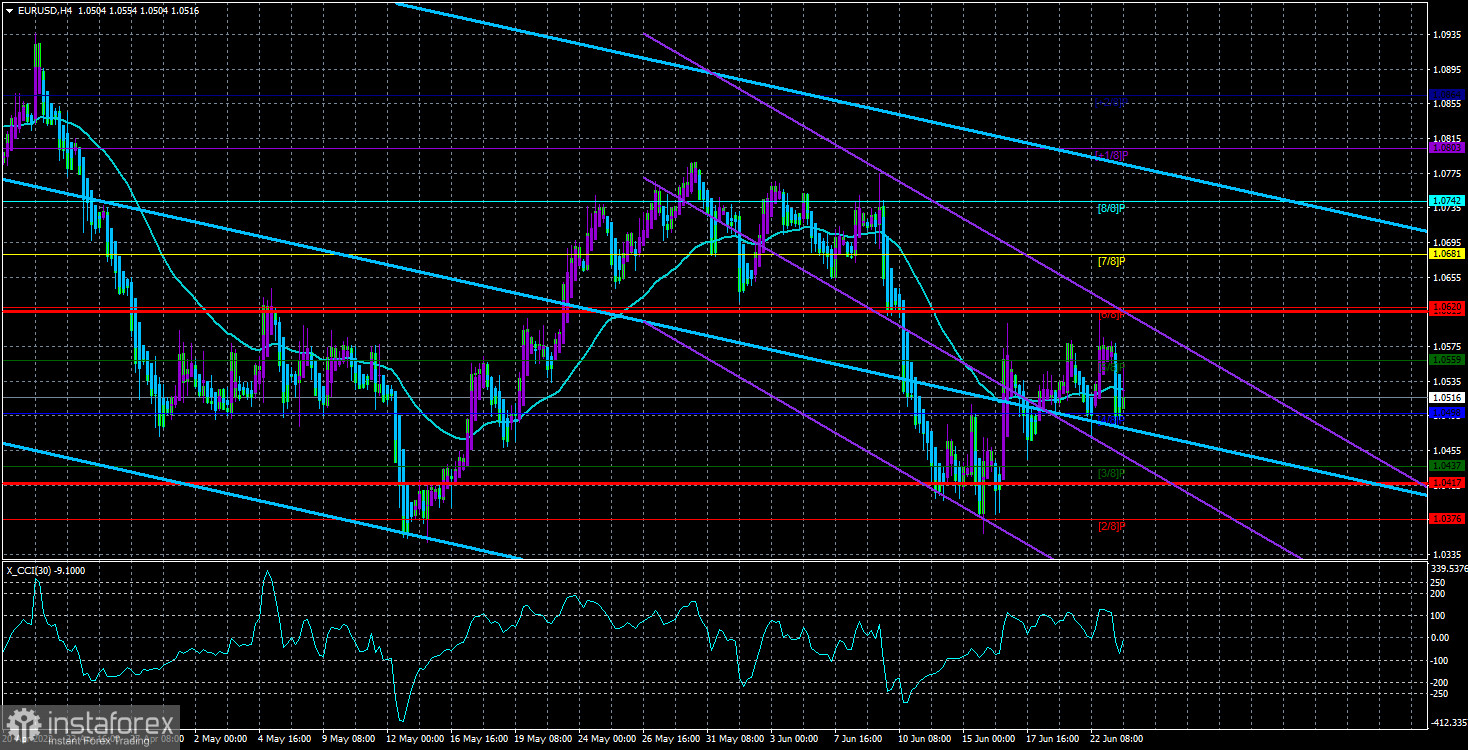

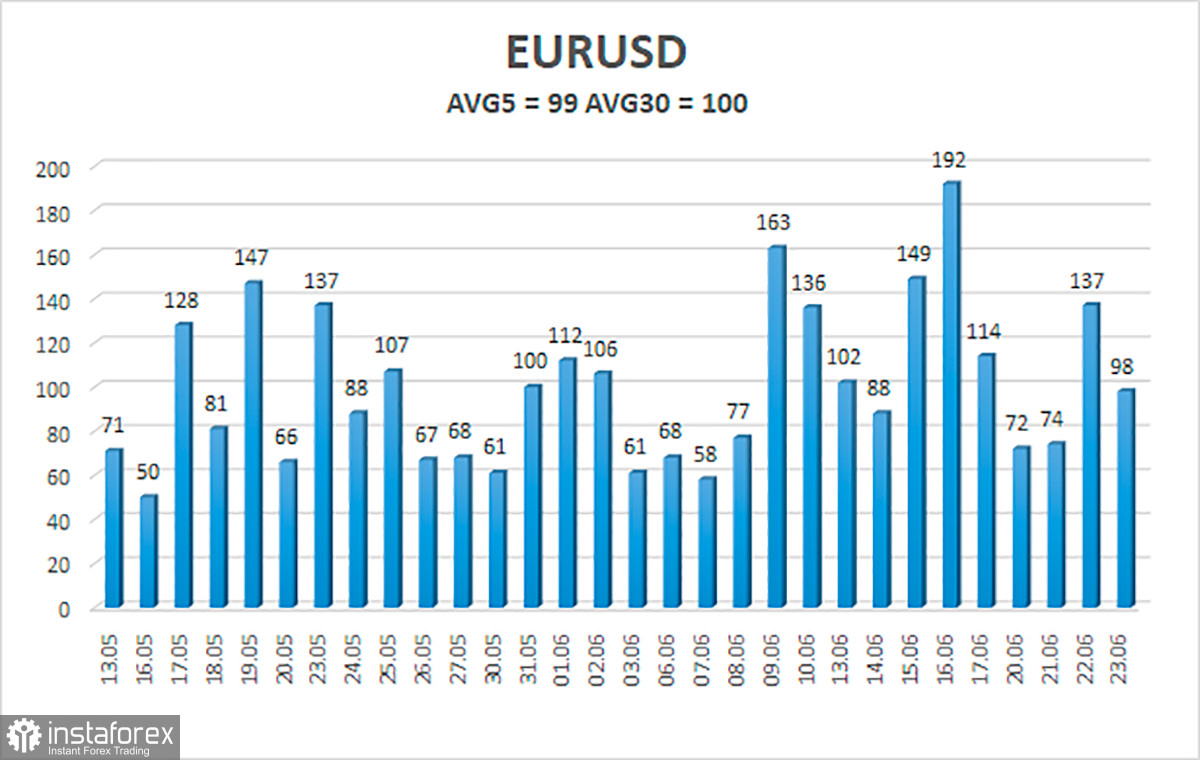

La volatilidad media del par EUR/USD en los últimos 5 días de operaciones para el 24 de junio es de 99 pips y se describe como "alta". Por lo tanto, esperamos que el par se mueva entre los niveles 1,0417 y 1,0615 hoy. Un giro del indicador Heiken Ashi hacia arriba señalará un nuevo giro alcista.

Niveles de soporte más cercanos:

S1 – 1,0498

S2 – 1,0437

S3 – 1,0376

Niveles de resistencia más cercanos:

R1 – 1,0559

R2 – 1,0620

R3 – 1,0681

Recomendaciones para operar:

El par EUR/USD se continúa operando en diferentes direcciones cada día. Por lo tanto, debemos operar en los cambios del indicador Haiken Ashi ahora, ya que no hay una tendencia clara. La probabilidad de que se produzcan "vaivenes" sigue siendo bastante alta.

Recomendamos la lectura:

Análisis del par GBP/USD. El 24 de junio. ¿Dónde está la libra? ¿Alguien ha visto la libra?

Pronóstico del par EUR/USD y señales de operaciones para el 24 de junio. Análisis detallado de los movimientos y operaciones del par.

Pronóstico del par GBP/USD y señales de operaciones para el 24 de junio. Análisis detallado de los movimientos y operaciones del par.

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20.0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.