El par de divisas GBP/USD se cotizó el jueves con bastante tranquilidad, en contraste con el par euro/dólar. Incluso cuando supimos del aumento de la tasa de interés del BCE en un 0,75% hasta el 2%, esto no causó una fuerte subida o bajada del par. Por un lado, esto tiene sentido, ya que la tasa del BCE no tiene nada que ver con la libra. Por otra parte, el euro y la libra esterlina muestran regularmente movimientos casi idénticos, por lo que ayer se podría haber esperado lo mismo. En cualquier caso, la libra tiene su propio "dolor de cabeza". Concretamente, las reuniones del Banco de Inglaterra y de la Reserva Federal, que tendrán lugar la próxima semana. Más adelante hablaremos de ellos. Mientras tanto, hay que tener en cuenta que se actualizó el último máximo local del par, lo que aumenta considerablemente la probabilidad de la continuación del movimiento hacia el Norte. Al mismo tiempo, no hemos conseguido alcanzar el nivel más significativo e importante del "8/8": 1,1719. Al mismo tiempo, tampoco superó la nube Ishimoku en el marco temporal de 24 horas. Por lo tanto, diríamos que técnicamente, todavía hay algunas posibilidades de una nueva caída.

No obstante, si prestamos atención a los fundamentos, las cosas siguen siendo muy, muy malas para la libra. Ya hemos dicho que los factores que provocaron la mayor caída de la moneda británica (incluso sin tener en cuenta su última caída en 1000 puntos) siguen vigentes. La Reserva Federal sigue subiendo las tasas de interés, la inflación en los Estados Unidos ha comenzado a desacelerarse, a diferencia del Reino Unido, y la economía estadounidense tiene muchos menos problemas que la británica en su pasivo. Naturalmente, los operadores prefirieron la libra al dólar en tal escenario, y los inversores internacionales tendieron a invertir en la economía estadounidense en lugar de la británica. Además, en un momento en que muchos de los bancos centrales del mundo están endureciendo sus políticas monetarias, hay una creciente demanda de activos seguros. ¿Y cuál es el primer activo seguro? Un depósito bancario, por supuesto. Y resulta que cuanto más altas son las tasas de un determinado Banco Central, más atractivos son los depósitos de los bancos comerciales a nivel nacional. Una vez más, el ángulo se inclina a favor del dólar estadounidense, cuya demanda aumenta porque se quiere depositar dólares en un banco estadounidense.

La pregunta clave es si el Banco de Inglaterra se está preparando para poner fin a su ciclo de subidas.

En realidad, es la Fed la que está mucho más cerca de poner fin al ciclo de endurecimiento de la política monetaria, ya que la inflación estadounidense ha empezado a desacelerarse ligeramente y la tasa podría subir hasta el 4,5-4,75% en las dos próximas reuniones. Después, puede que no sea necesaria una subida de las tasas. Si vemos que la inflación cae al 6% en enero y febrero, podría significar que el nivel actual de las tasas es suficiente para devolver la inflación al nivel objetivo. Eso es lo que dijo Mary Daly, directora de la Fed de San Francisco, a principios de esta semana. Dijo que se está acercando el momento en que el regulador debería empezar a debatir la ralentización de la subida de tasas. Esto significa que la Fed podría subir las tasas en un 0,75% la próxima semana, luego en un 0,5% y después en un 0,25%. En total, esto supondría una subida de tasas hasta el 4,75%, por lo que la última subida podría no ser ni siquiera necesaria. En cualquier caso, veremos un mayor endurecimiento de la política monetaria en las dos próximas reuniones.

Con el Banco de Inglaterra las cosas son más complicadas. Según las estimaciones de muchos expertos, la tasa debería elevarse al 5-6% para que la inflación pueda bajar al 2% dentro de unos años. No está claro si la economía británica, que ha estado "fuera de juego" durante los últimos cinco años, puede hacer frente a tal endurecimiento. Las últimas turbulencias en los mercados financieros del Reino Unido en nombre de Liz Truss han puesto de manifiesto la fragilidad de la economía británica y el Banco de Inglaterra ha tenido que comprar urgentemente bonos del Tesoro para estabilizar sus rendimientos, aunque estaba previsto que empezara a venderlos de su propio balance a finales de este mes. Por lo tanto, dudamos mucho de que el Banco de Inglaterra sea capaz de seguir subiendo la tasa "hasta la saciedad". También podría dejar de hacerlo en los próximos meses, pero su tasa sería inferior a la de la Fed, lo que seguiría apoyando al dólar.

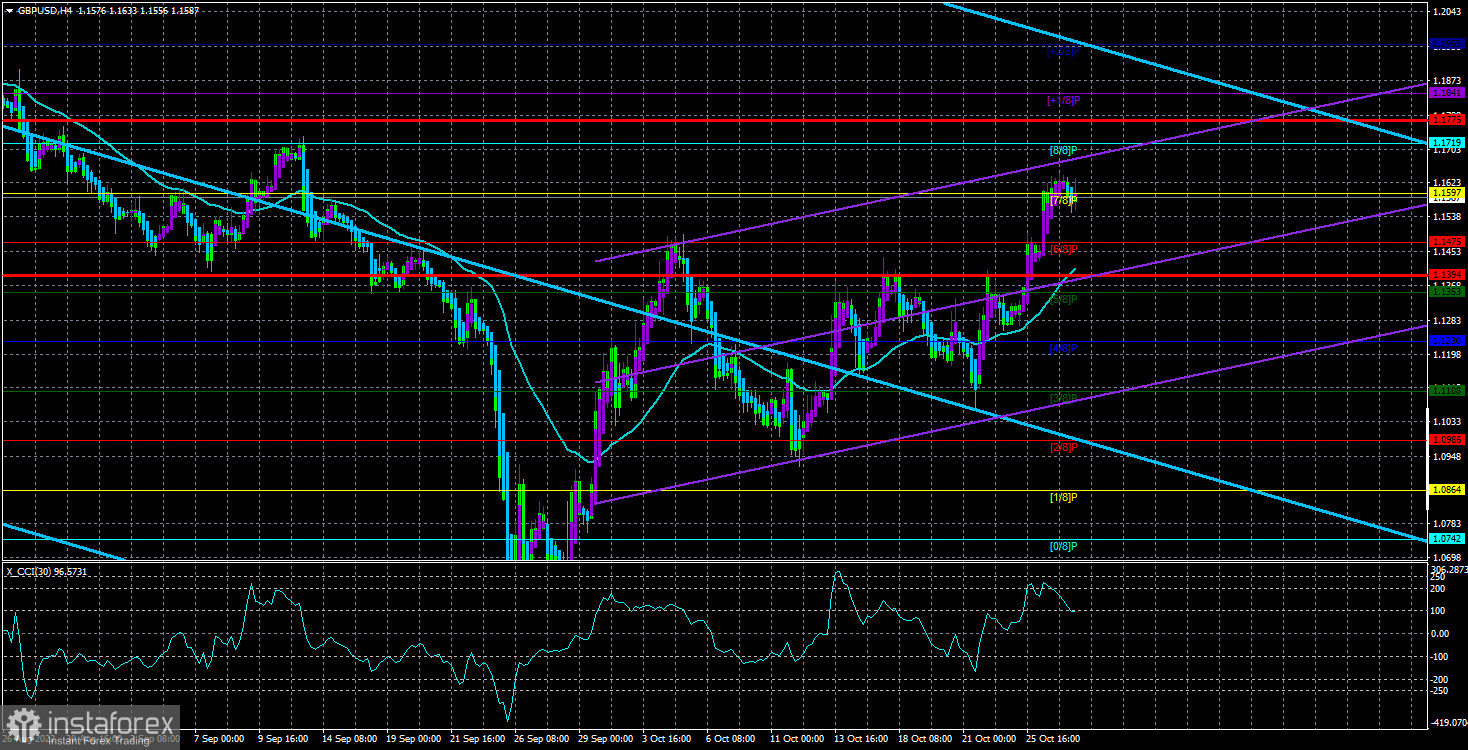

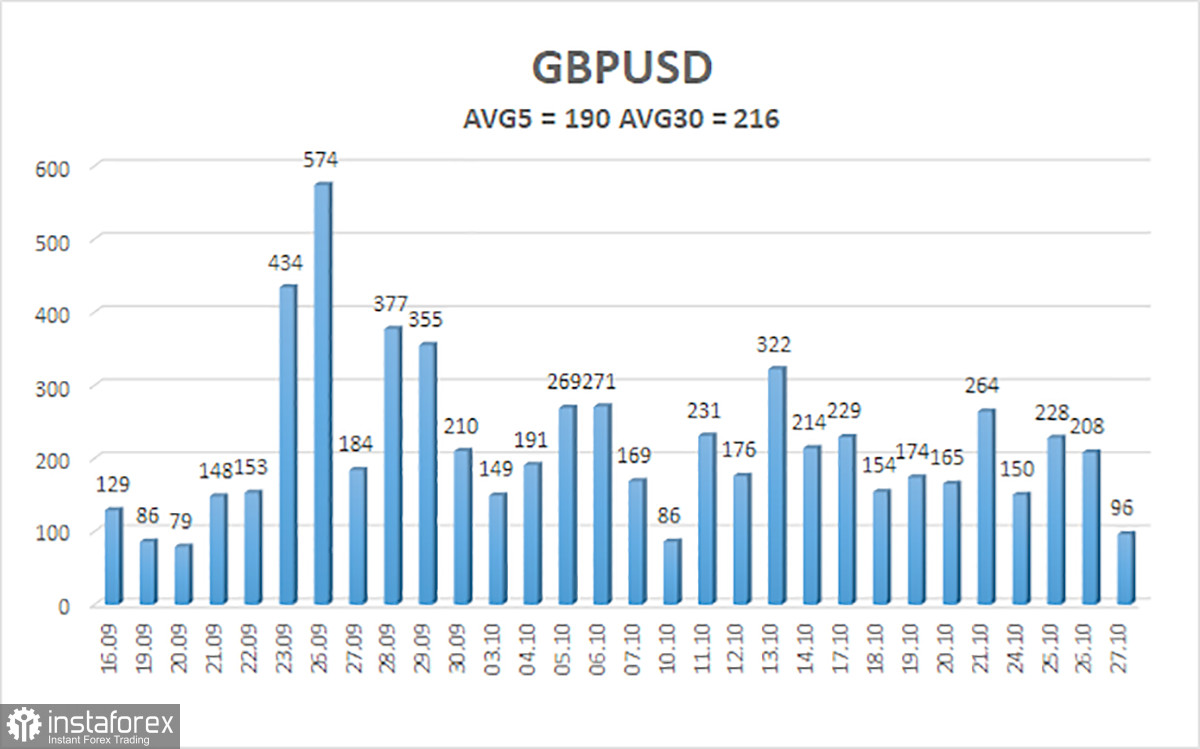

La volatilidad media del par GBP/USD en los últimos 5 días de operaciones es de 190 pips. Este valor es "muy alto" para el par GBP/USD. Por lo tanto, el viernes 28 de octubre esperamos un movimiento dentro del canal delimitado por los niveles 1,1394 y 1,1775. Un giro del indicador Haiken Ashi señalaría una espiral de corrección a la baja.

Niveles de soporte más cercanos:

S1 – 1,1475

S2 – 1,1353

S3 – 1,1230

Niveles de resistencia más cercanos:

R1 – 1,1597

R2 – 1,1719

R3 – 1,1841

Recomendaciones para operar::

El par GBP/USD en el marco temporal de 4 horas se ha comenzado a corregir. Por lo tanto, en este momento, se deberían considerar nuevas órdenes de compra con los objetivos de 1,1719 y 1,1775 en caso de que el indicador Haiken Ashi suba. Las órdenes de venta deberían abrirse al fijarse por debajo del muving con los objetivos 1,1230 y 1,1108.

Lectura recomendada:

Análisis del par EUR/USD. El 28 de octubre. El BCE va a seguir subiendo su tasa de interés

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20,0, suavizado) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad (líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.