El miércoles, el par de divisas EUR/USD comenzó una nueva ronda de movimiento correctivo sin actualizar su máximo local anterior. Hemos dicho antes por qué esto es importante. Si los máximos anteriores no se actualizan, entonces no hay tendencia alcista. Por lo tanto, una reversión del precio cerca del nivel de 1,0010 seguida de una caída a la línea de la media móvil es muy mala para la moneda del euro. Sin embargo, ya hemos hablado del crecimiento ilógico del par en los últimos días. Creemos que los hechos de la semana pasada debieron provocar un nuevo fortalecimiento poderoso de la moneda estadounidense, pero no el crecimiento de la europea. Desde nuestro punto de vista, las actividades no agrícolas eran lo suficientemente fuertes y la tasa de desempleo no aumentó de manera crítica como para hacer sonar la alarma y gritar sobre una recesión.

Además, la recesión en sí aún puede evitarse. Algunas previsiones dicen que la probabilidad de que ocurra en el próximo año no supera el 35%. Y un año después, es posible que la Reserva Federal ya comience a reducir la tasa clave, lo que lentamente acelerará la economía nuevamente.

En base a esto, creemos que lo más lógico sería una nueva caída del euro. Recordemos que Alan Greenspan, el ex presidente de la Fed, cree que el dólar estadounidense se fortalecerá el próximo año. Goldman Sachs rebajó su pronóstico de 3 meses para el par euro/dólar de 0,9700 a 0,9400. Por lo tanto, muchos expertos importantes no creen que ahora la moneda europea se mueva hacia la formación de una tendencia alcista a largo plazo. Estamos totalmente de acuerdo con esta evaluación porque tampoco vemos cómo el euro puede aumentar a gran distancia. La Fed ni siquiera está pensando en dejar de subir la tasa todavía, es poco probable que el BCE alcance a la Fed en términos del nivel de la tasa, e incluso estos dos factores por sí solos sugieren que el par, al menos, no crecerá mucho y por mucho tiempo. Por lo tanto, creemos que la caída se reanudará. Tal vez ya no sea a gran escala y se derrumbe, pero el euro no crecerá a 1,1000.

Goldman Sachs pronosticó la tasa de la Fed en 5%, pero este puede no ser el límite.

Como se mencionó anteriormente, casi todos los expertos creen que la tasa de la Fed seguirá aumentando. La única pregunta es hasta qué nivel crecerá eventualmente. Recordemos que a principios de año, el miembro más "agresivo" del comité monetario de la Fed, James Bullard, habló de subir la tasa al 3,5%. Ahora nadie duda de que la tasa subirá al 4,75%, y algunos expertos pronostican un crecimiento más fuerte. Por ejemplo, los economistas de Goldman Sachs creen que la tasa subirá al 5%. Creemos que todo dependerá de la inflación. Si muestra el mismo ritmo de desaceleración que en los últimos dos meses, la Fed recibirá las bases necesarias para endurecer aún más la política monetaria. Naturalmente, cuanto más alta sea la tasa, más tiempo crecerá y con más razón el dólar seguirá disfrutando de una mayor demanda y se fortalecerá frente a sus competidores con tasas más bajas.

La presidenta del BCE, Christine Lagarde, dijo la semana pasada que su departamento también tiene la intención de seguir luchando contra la alta inflación. Aún así, en el caso del regulador europeo, no está claro hasta dónde puede llegar en el endurecimiento de la política monetaria. Ya hemos escrito anteriormente que no todos los países de la UE pueden soportar la carga sobre la economía en forma de una tasa clave del 5%. Lo más probable es que el BCE no lleve la situación a una "masa crítica". Creemos que el BCE se detendrá en algún punto intermedio para frenar la inflación tanto como sea posible, pero al mismo tiempo, no llevar el estado de las economías débiles a un estado catastrófico. Esto significará que la tasa subirá a un máximo del 4%, lo que es poco probable que vuelva la inflación al 2%. Por lo tanto, el costo de los préstamos será más caro en los Estados Unidos y los depósitos bancarios también son más rentables en los Estados Unidos. Puede ganar dinero elemental tomando un préstamo europeo y colocándolo en un depósito en los EE. UU. Esto es una broma, pero los flujos de efectivo pueden continuar fluyendo desde Europa hacia el exterior.

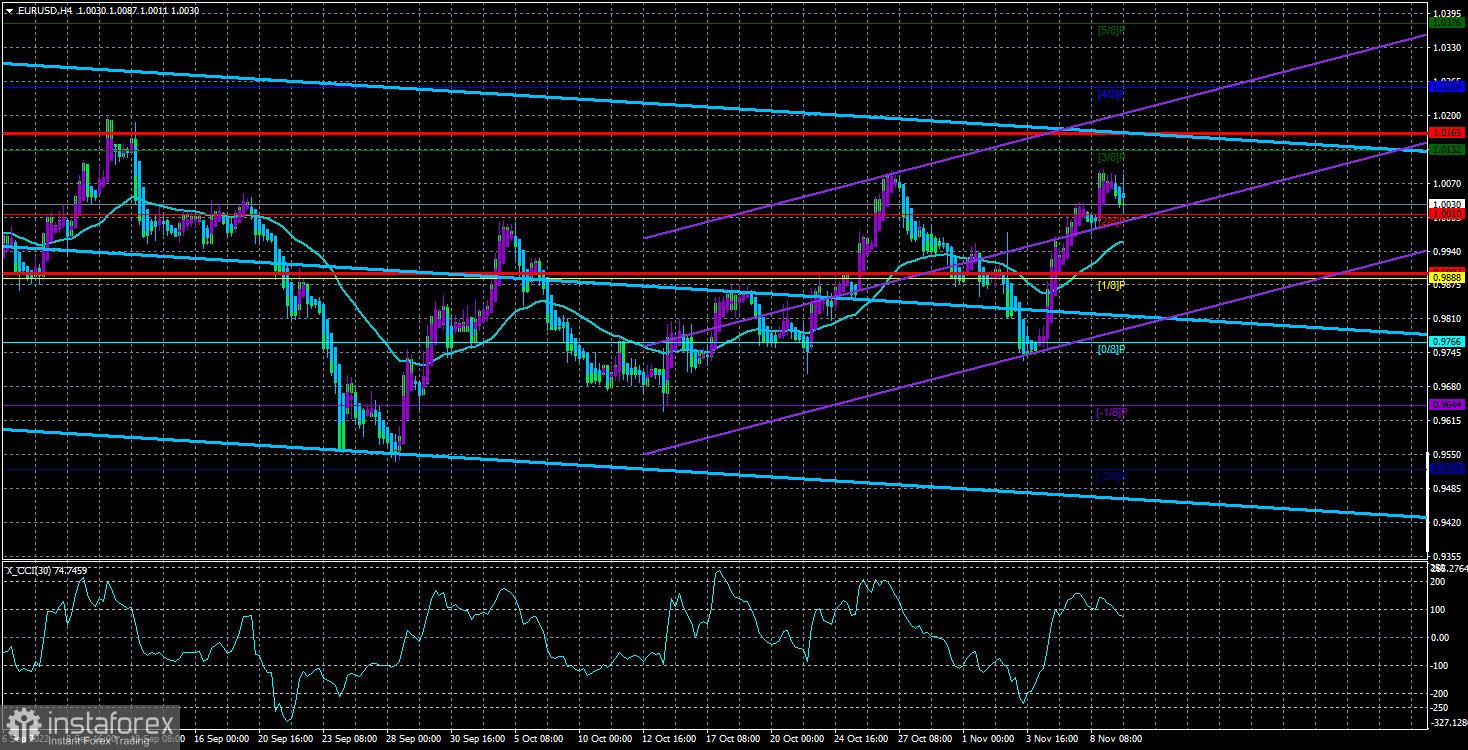

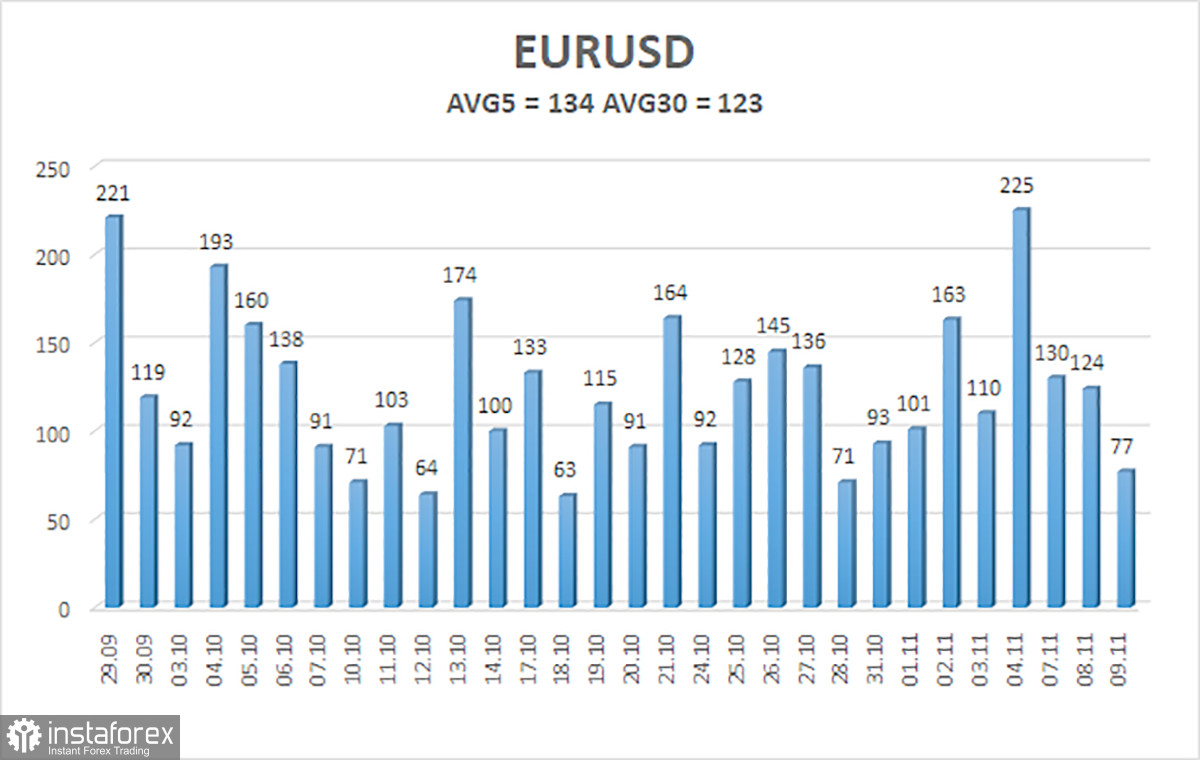

La volatilidad promedio del par de divisas euro/dólar durante los últimos cinco días hábiles al 10 de noviembre es de 134 puntos y se caracteriza como "alta". Por lo tanto, esperamos que el par se mueva entre 0,9897 y 1,0165 el jueves. La reversión al alza del indicador Heiken Ashi señala la reanudación del movimiento alcista.

Niveles de soporte más cercanos:

S1-1,0010

S2-0,9888

S3-0,9766

Niveles de resistencia más cercanos:

R1-1,0132

R2-1,0254

R3-1,0376

Recomendaciones de negociación:

El par EUR/USD continúa ubicado por encima de la media móvil. Por lo tanto, ahora deberíamos considerar nuevas posiciones largas con objetivos de 1,0132 y 1,0165 en el caso de una reversión del indicador Heiken Ashi al alza. Las ventas volverán a ser relevantes no antes de fijar el precio por debajo de la línea de la media móvil con objetivos de 0,9888 y 0,9766.

Explicaciones de las ilustraciones:

Canales de regresión lineal: ayudan a determinar la tendencia actual. La tendencia es fuerte si ambos se dirigen en la misma dirección.

La línea de media móvil (configuración 20.0, suavizada): determina la tendencia a corto plazo y la dirección en la que se debe realizar la negociación ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (líneas rojas) son el canal de precios probable en el que el par pasará el día siguiente, según los indicadores de volatilidad actuales.

El indicador CCI: su entrada en el área de sobreventa (por debajo de -250) o en el área de sobrecompra (por encima de +250) significa que se acerca un cambio de tendencia en la dirección opuesta.