El EUR/USD casi alcanzó un máximo de 9 meses, subiendo a la octava cifra por primera vez desde abril del año pasado y rondando los 1,0868. Sin embargo, este avance debe verse desde una perspectiva más amplia, en el contexto de las ambiciones de alcanzar el objetivo principal de 1,1000. La semana pasada, la cifra número 10 se avecinaba en algún lugar del horizonte, mientras que ahora no queda nada para este objetivo, menos de 200 pips.

La publicación más importante de la semana

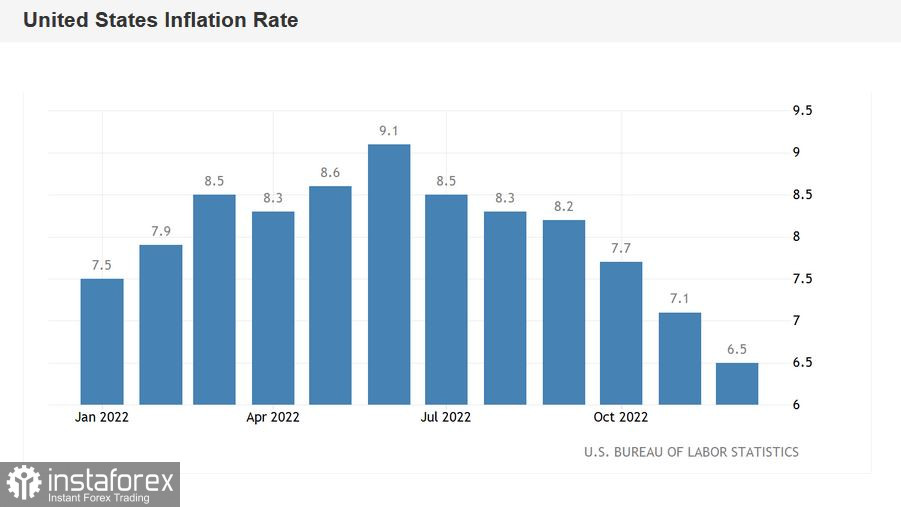

Los últimos datos de inflación de EE. UU. se publicaron el jueves, lo que refleja una mayor desaceleración en los aumentos de precios. Este es el informe clave de la semana, cuyas consecuencias se sentirán durante bastante tiempo, hasta la primera reunión de la Reserva Federal este año. Hablando en el lenguaje de las cifras secas, la situación es la siguiente. El Índice de Precios al Consumidor (IPC) de diciembre mostró un alza de 6,5% en los precios respecto al año pasado, mostrando así una tendencia a la baja. Estamos viendo una tendencia persistente: el indicador ha estado cayendo por sexto mes consecutivo, después de alcanzar un pico del 9,1% en el verano. Mensualmente, el IPC también decepcionó a los alcistas del dólar, ya que disminuyó un 0,1 % con respecto al mes anterior, cayendo en territorio negativo por primera vez en mucho tiempo.

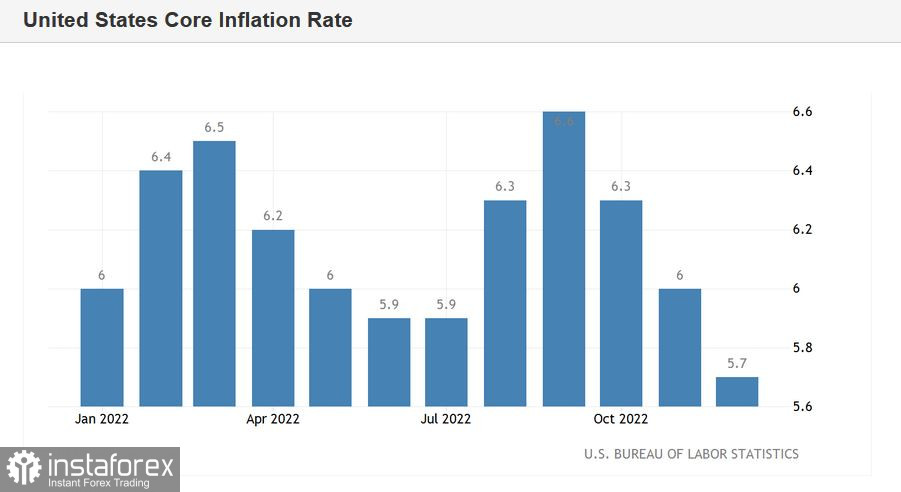

El denominado IPC subyacente, sin alimentos ni energía, mostró una dinámica similar. En diciembre subió un 5,7% respecto al año anterior. Aquí también podemos hablar de la tendencia: el indicador muestra una tendencia bajista por tercer mes consecutivo. Permítanme recordarles que en septiembre se registró un máximo de 40 años, cuando el índice subyacente saltó al 6,6%. Pero fue un valor máximo, después del cual el indicador disminuyó gradualmente (pero constantemente).

El pasado viernes se publicaron datos clave sobre el crecimiento del mercado laboral en EEUU. El último dato no agrícola tampoco fue a favor del dólar, aunque casi todos los componentes (excepto el salario) salieron en zona verde. En particular, la tasa de desempleo cayó al 3,5% (desde el valor anterior del 3,7%), mientras que la tasa de crecimiento del salario medio por hora se desaceleró al 4,6% en términos anuales. Me gustaría señalar que de enero a septiembre del año pasado, el componente salarial excedió constantemente o correspondió al nivel del 5%. Ha habido una tendencia bajista constante desde octubre.

En otras palabras, en medio de una disminución en la tasa de desempleo, la inflación se está desacelerando constantemente. Y no se trata solo de la dinámica del IPC y el índice PCE básico. Por ejemplo, la estructura de los informes sobre el crecimiento del PMI manufacturero ISM y el PMI de servicios ISM también indica tendencias similares: en particular, ninguna de las seis industrias manufactureras principales reportó un aumento en los precios en diciembre.

Consecuencias de los datos de inflación

Ahora podemos decir que la Fed puede permitirse, en primer lugar, pasar a pasos más moderados en el contexto de subida de tipos de interés (es decir, ralentizarlos hasta los 25 puntos), y en segundo lugar, revisar a la baja el valor máximo de los tipos ( por el momento, les recuerdo, la Fed ha declarado una tasa del 5,1%).

Los supuestos relevantes (especialmente con respecto al ritmo del endurecimiento monetario) no solo se están discutiendo en el mercado de divisas, sino que ya han tomado la forma de un "hecho declarado". Según la herramienta CME FedWatch Tool, el viernes pasado la probabilidad de un aumento de la tasa de 25 puntos en la reunión de febrero (antes de la publicación de los datos no agrícolas) era del 55%. Después de los datos del mercado laboral de EE. UU., las probabilidades aumentaron al 77%. Mientras que el jueves, tras la publicación del informe de inflación, las posibilidades de implementar un escenario de 25 puntos aumentaron al 91,2%.

Los operadores realmente confían en que el banco central de los EE. UU. reducirá el aumento de la tasa a partir de la primera reunión en 2023. Y esto a pesar del hecho de que el lunes, los representantes de la Fed (Daly y Bostic) expresaron posturas bastante agresivas, prediciendo la tasa final en el rango de 5,0 – 5,25% y permitiendo un aumento de 50 puntos en febrero. Como puede ver, el mercado ha sacado sus propias conclusiones basándose en los datos macro más recientes.

Al mismo tiempo, los representantes del Banco Central Europeo casi al unísono declaran la preservación del curso agresivo, insinuando la voluntad de apoyar un aumento de tasas de 50 puntos en las próximas dos reuniones. Se hicieron declaraciones agresivas, en particular, de Martins Kazaks, Isabelle Schnabel, Robert Holtzman, Olli Rehn y Francois Villeroy de Galo.

Conclusiones

Todo esto sugiere que el par EUR/USD conserva el potencial de un mayor crecimiento. Podemos suponer que después de un posible retroceso bajista, los alcistas reanudarán el movimiento alcista. Solo hay un nivel de resistencia suficientemente significativo en el camino hacia la barrera de precios principal (1,1000), que corresponde a la marca de 1,0930 (en este punto de precio, la línea superior del indicador de Bandas de Bollinger coincide con el límite superior de la nube de Kumo en el marco de tiempo W1). En general, la novena cifra (y la propia marca de 1,0930) será el próximo objetivo de los alcistas en el mediano plazo.