El par de divisas EUR/USD sigue subiendo como si nada. El jueves no hubo muchos acontecimientos y noticias para la divisa europea o americana, pero un día antes, por la noche se anunciaron los resultados de la reunión de la Fed, lo cual es muy importante e interesante en sí mismo. Por desgracia, esta vez no hubo "sorpresas" ni imprevistos. El acontecimiento principal fueron las palabras de Powell de que en un futuro próximo el regulador podría dejar de subir la tasa, debido a lo cual la divisa estadounidense se hundió aún más en el mercado. La tasa de interés subió un 0,25%, lo que era bastante esperado y no hay nada más que destacar. Esta fue probablemente la razón por la que la volatilidad del par no fue excesivamente alta.

Desde el punto de vista técnico, en el marco temporal de 4 horas todo sigue igual. El par continúa con su fuerte e incesante subida, que consideramos sin fundamento. Creemos que si el BCE y la Fed, subieran la tasa en un 0,25% y no hicieran ningún anuncio "ruidoso", el Euro y el USD no deberían haber subido el uno contra el otro. Sin embargo, la divisa europea lleva casi dos semanas subiendo y el trasfondo fundamental distaba mucho de estar de su lado. Una vez más nos enfrentamos a la situación en la que el euro sube de forma desconocida. Hemos mencionado acerca de las posibles razones para el crecimiento de la moneda europea, pero todos ellos parecen como si estuviéramos tratando de "sacar algo de las orejas". Más bien, la situación es la siguiente: no hay razones claras para el crecimiento del par, pero tenemos que encontrarlas para explicar de alguna manera lo que está pasando en el mercado. Por otra parte, según la "técnica" tenemos una tendencia clara, y el indicador Haiken Ashi ni siquiera está tratando de girar a la baja todavía. Por lo tanto, ¿por qué no comprar cuando no hay ni una sola señal de venta?

El BCE y la Fed prometen seguir luchando contra la inflación.

En esta parte del artículo nos gustaría llamar la atención de los operadores sobre la retórica de Jerome Powell y Christine Lagarde en las últimas dos semanas e inmediatamente después de sus reuniones con los bancos centrales. Ambos responsables afirmaron que la estabilidad de precios sigue siendo su principal preocupación y prometieron seguir endureciendo la política monetaria. Al mismo tiempo, el BCE podría rebajar el escalón de endurecimiento monetario al 0,25% ya el mes que viene. Aunque pueda parecer que el banco central europeo es el último en realizar tal desaceleración, también empezó a subir las tasas mucho más tarde que la Reserva Federal y el Banco de Inglaterra. Por tanto, no puede decirse que el BCE haya adoptado o esté adoptando la postura monetaria más agresiva. Además, creemos que Christine Lagarde ya miente descaradamente cuando afirma que su organismo seguirá haciendo todo lo posible para que la inflación vuelva al 2%. El hecho es que con la magnitud actual de esa misma inflación, el BCE tiene que subir la tasa un 0,5% en cada reunión. Quizá estemos siendo injustos con el BCE y vuelva a subir la tasa medio punto porcentual en mayo, pero todo indica ahora mismo que no lo hará.

Por ejemplo, uno de los miembros del comité monetario del BCE, Madis Muller, dijo el jueves que el regulador debería subir las tasas un poco más. ¿Qué significa "un poco más" cuando tiene que subir las tasas "largo y tendido"? Es probable que al margen del BCE sigan contando con el efecto a largo plazo del endurecimiento de la política monetaria, pero recordemos que la inflación subió en muchos países de la UE a finales del mes de febrero. En otras palabras, ahora no se trata simplemente de esperar a que la inflación baje al 2%. Se trata de seguir estimulando su caída. El índice de precios al consumo no ha tenido demasiada prisa por bajar, ni siquiera durante el periodo en que los precios de la energía han bajado en todo el mundo. Cabe recordar que los banqueros centrales citaron la subida de los precios del petróleo y el gas como una de las principales razones del aumento de la inflación el año pasado. Como consecuencia, los precios han bajado, y mucho, pero la inflación no se está ralentizando. Y al mismo tiempo se subían activamente las tasas de interés y se ponían en marcha los programas QT. Resulta que ni siquiera la combinación de los tres factores ha reducido la inflación a la mitad en la UE, ni en EE.UU., ni mucho menos en el Reino Unido. Y en medio de esta constatación, los bancos centrales están bajando el ritmo de subida de las tasas de interés hasta una subida formal de las mismas. ¿Es éste el final de la lucha contra la inflación o el ambiente propicio para un largo periodo de alto crecimiento de los precios?

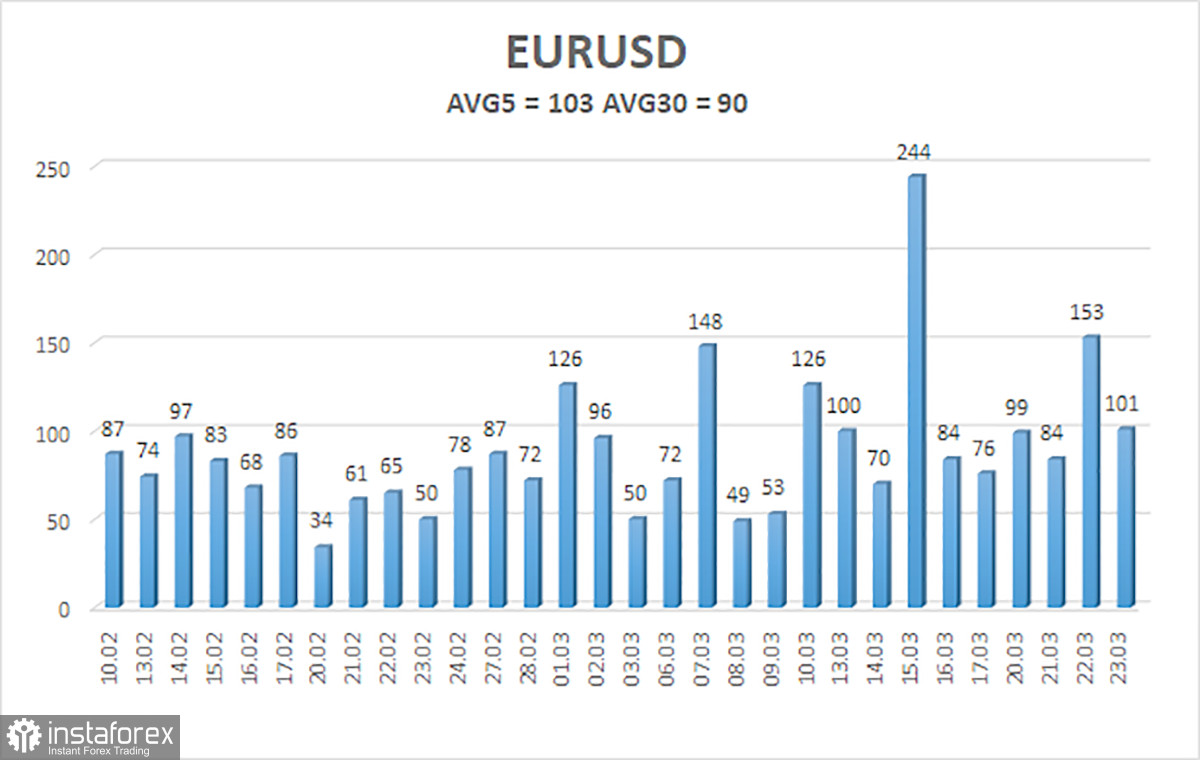

La volatilidad media del par EUR/USD en los últimos 5 días de negociación para el 24 de marzo es de 103 pips y se describe como "alta". Por lo tanto, esperamos que el par se mueva entre los niveles 1,0746 y 1,0951 el viernes. Un cambio del indicador Haiken Ashi al alza indicaría una reanudación de la tendencia alcista.

Niveles de soporte más cercanos:

S1 – 1,0742

S2 – 1,0620

S3 – 1,0498

Niveles de resistencia más cercanos:

R1 – 1,0864

R2 – 1,0986

R3 – 1,1108

Recomendaciones para operar:

El par EUR/USD ha iniciado una corrección a la baja. En este momento, se pueden considerar nuevas posiciones largas con objetivos en 1,0951 y 1,0986 en caso de que el indicador Haiken Ashi suba. Las posiciones cortas pueden abrirse después de que el precio se consolide por debajo de la línea media móvil con un objetivo de 1,0620.

Recomendamos la lectura:

Explicación de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20,0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (las líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

Indicador CCI - su entrada en la zona de sobreventa (por debajo de -250) o de sobrecompra (por encima de +250) indica que la tendencia está a punto de cambiar en la dirección opuesta.