El martes, el par de divisas GBP/USD simplemente repitió todos los movimientos del par EUR/USD. Después de que el precio se moviera una vez más por debajo de la línea de la media móvil, volvió a fracasar en su intento de continuar a la baja. La situación es simplemente idéntica a la del euro. La libra esterlina desesperadamente no está dispuesta a bajar, aunque no hay razón para seguir subiendo después de 700 pips al alza casi sin corrección. Pero una vez más nos encontramos ante una situación en la que la libra esterlina debería estar cayendo según todos los indicadores, pero no lo está haciendo. Ahora mismo es difícil incluso decir si el movimiento alcista continuará, porque la divisa británica está sobrecomprada. También lo está la divisa europea. La situación está casi en punto muerto. El mercado no quiere vender, pero comprar es peligroso porque el par está sobrecomprado. Vender tiene muchas razones, pero el mercado no abre posiciones cortas, por lo que el par no baja. Creemos que en las circunstancias actuales sería apropiado el mismo consejo que para el par EUR/USD: se debería operar en los marcos temporales inferiores, donde se pueden captar las tendencias intradía. Además, deberíamos prestar atención a los marcos temporales superiores, donde hay al menos una pequeña posibilidad de descubrir las señales que surgen.

Por ejemplo, seguimos creyendo que el canal lateral no puede considerarse irrelevante. El par ya lo ha superado en varias decenas de puntos, lo que no es suficiente para un marco temporal diario. Por lo tanto, seguimos admitiendo que el precio puede caer hacia el límite inferior del canal, al nivel de 1,1840. Pero, de nuevo, si el mercado simplemente se niega a vender o al menos a fijar las ganancias de las posiciones largas, no habrá caída.

Oportunidad para el dólar.

A decir verdad, esta semana sólo veremos un informe que tiene al menos una posibilidad teórica de cambiar el sentimiento del mercado. El informe de inflación de marzo se publicará hoy en Estados Unidos y, según las previsiones, la cifra podría ralentizarse hasta el 5,2-5,3%. De hecho, esto significará una caída aún mayor de la probabilidad de un nuevo endurecimiento de la política monetaria por parte de la Fed en 2023. Y una caída de la probabilidad de una subida de las tasas podría desencadenar una nueva ronda de caídas de la divisa estadounidense. Pero no todo es tan sencillo. Lo cierto es que a la Fed (al igual que a otros bancos centrales) le preocupa especialmente el índice subyacente. En Estados Unidos tampoco es malo, porque al menos disminuye de vez en cuando. Por ejemplo, en los últimos 5 meses ha bajado del 6,6% al 5,5%. Sin embargo, el indicador subyacente, que no tiene en cuenta las variaciones de los precios de los alimentos y la energía, es un dolor de cabeza para la Reserva Federal. A finales de marzo podría empezar a subir de nuevo o al menos no bajar. De ser así, la probabilidad de que la Fed suba más y más las tasas seguiría siendo alta. Es muy posible que la Fed la suba 2 ó 3 veces más este año. Y resulta que la cuestión principal ahora es cómo interpreta el mercado estos dos indicadores. Si presta más atención al indicador subyacente, el dólar puede caer (suponiendo, por supuesto, que el propio indicador cumpla las previsiones). Si presta más atención a la inflación subyacente (y esta no bajara en marzo), el dólar podría subir. Aunque ayer se insinuó que el mercado está más interesado en la inflación subyacente y espera una caída fuerte.

Ya hemos dicho que el factor tasas, en primer lugar, empieza a perder un poco la atención de los operadores. Todos los bancos centrales se acercan al final de su ciclo de endurecimiento monetario, por lo que ahora hablamos de un máximo de 2-3 subidas de tasas por parte de la Fed y el Banco de Inglaterra. En segundo lugar, la correlación entre la inflación y las tasa está empezando a bajar porque, sea cual sea la tasa de inflación, el banco central no puede subir las tasas para siempre. Esto es especialmente cierto en el caso del Banco de Inglaterra, cuya inflación sigue por encima del 10%. Por lo tanto, la libra tampoco debería tener una ventaja seria sobre el dólar a corto plazo. Sobre todo después de una subida de 700 puntos. Pero el mercado tiene su propia lógica en estos momentos.

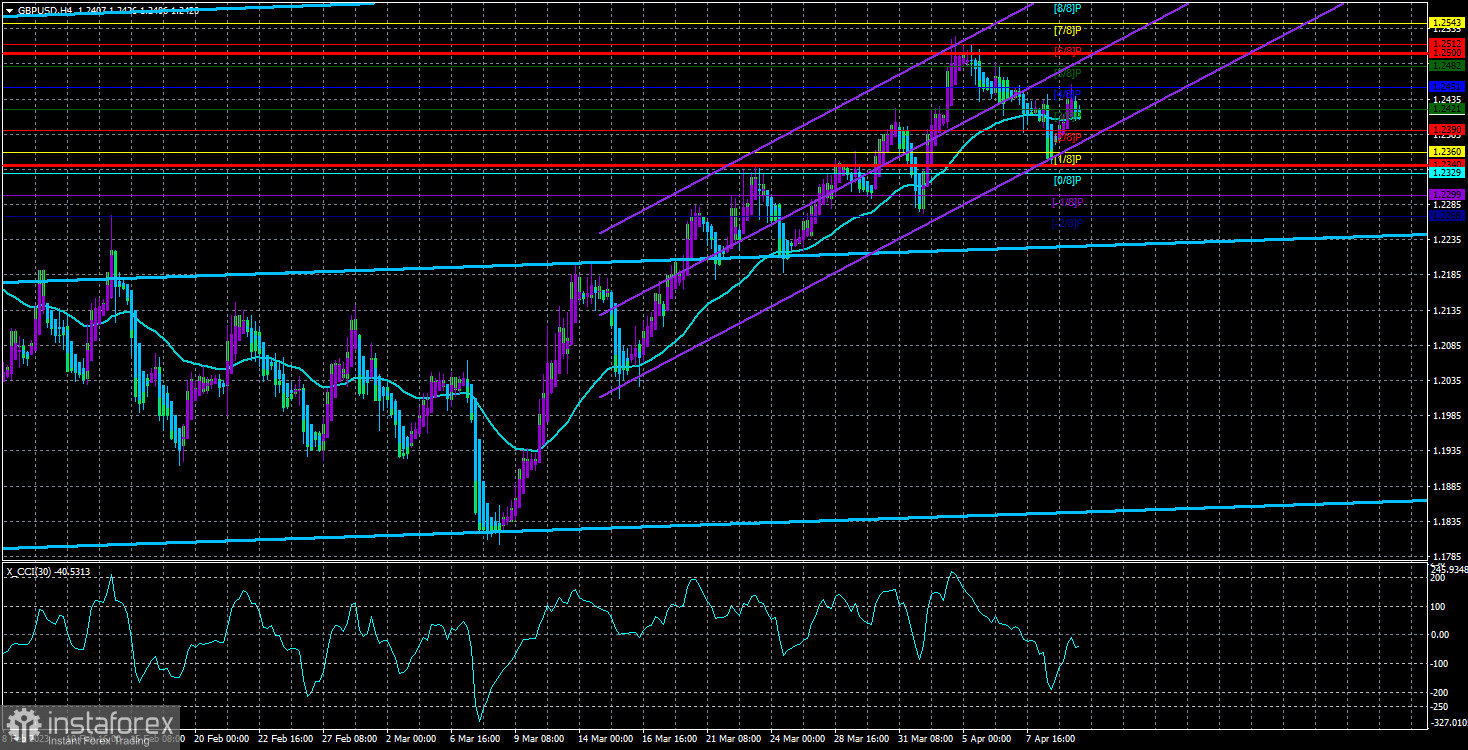

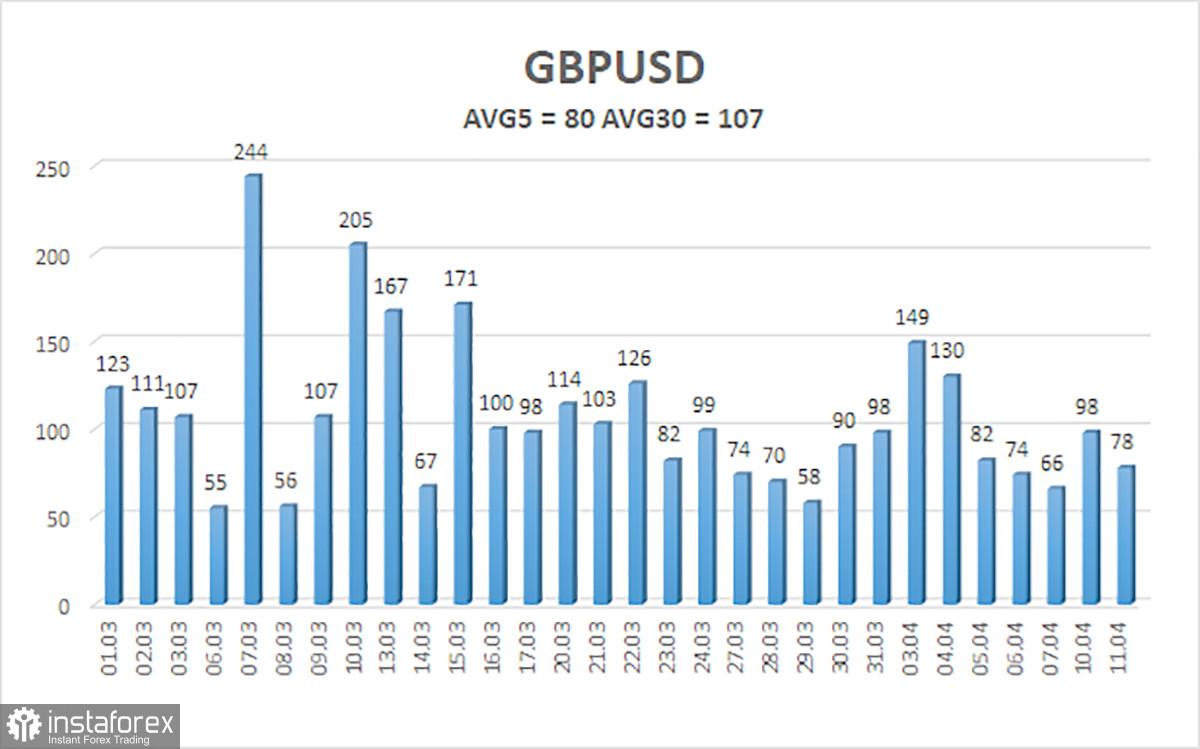

La volatilidad media del par GBP/USD en los últimos 5 días de negociación es de 80 pips. Para el par GBP/USD, este valor es un "promedio". Por lo tanto, el miércoles 12 de abril esperamos un movimiento dentro del canal delimitado por los niveles 1,2340 y 1,2500. Un cambio del indicador Haiken Ashi a la baja señalará una nueva ronda bajista.

Niveles de soporte más cercanos:

S1 – 1,2390

S2 – 1,2360

S3 – 1,2329

Niveles de resistencia más cercanos:

R1 – 1,2451

R2 – 1,2482

R3 – 1,2512

Recomendaciones de trading:

En el marco temporal de 4 horas, el par GBP/USD ha vuelto a consolidarse por encima del muving. En este momento, es posible permanecer en posiciones largas con objetivos en los niveles 1,2482 y 1,2500 hasta que el indicador Heiken Ashi se invierta a la baja. Las posiciones cortas pueden considerarse en caso de que el precio se consolide por debajo del muving con objetivos de 1,2360 y 1,2340.

Recomendamos la lectura:

Análisis del par EUR/USD. El 12 de abril. Otro intento infructuoso del dólar y los osos.

Explicación de las ilustraciones:

Los canales de regresión lineal ayudan a identificar la tendencia actual. Si ambos apuntan en la misma dirección, la tendencia es fuerte.

La línea de media móvil (ajuste 20,0, suavizada) define la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son los niveles objetivo para los movimientos y las correcciones.

Los niveles de volatilidad ( las líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.