La semana pasada, recibimos información económica variada y, en mi humilde opinión, esta información no respaldó la moneda europea. El euro no se apreció al final de la semana, pero la libra continúa subiendo activamente. Esto podría deberse a la próxima reunión del Banco de Inglaterra. El mercado probablemente cree que el banco central elevará la tasa en otros 25 puntos básicos, lo que sería el duodécimo ajuste consecutivo de la política monetaria. Personalmente, he estado esperando la formación de un conjunto de ondas descendentes para ambos instrumentos y no creo que el contexto de noticias sea tan malo para la moneda estadounidense que los operadores deban ignorarlo. Sin embargo, no todos los analistas están de acuerdo con mi opinión.

Economistas de Commerzbank advierten a sus clientes en contra de posiciones largas en el dólar. Se refieren a la finalización bastante probable del proceso de ajuste monetario de la Reserva Federal y también señalan la posible moratoria debido a la falta de solución sobre el techo de la deuda del Tesoro de EE. UU. Hace un par de semanas, parecía que este problema se resolvería rápidamente, ya que ninguno de los partidos en el Congreso quiere una moratoria. Sin embargo, el Congreso aún no ha votado para elevar el techo, y los analistas se ven obligados a preocuparse por el "brillante futuro estadounidense". Todavía creo que para junio (cuando Estados Unidos ya no podrá cumplir con sus obligaciones debido a la falta de dinero en el presupuesto), se resolverá el problema. La misma situación surgió el año pasado, y Janet Yellen también alimentó el pánico en el mercado debido a la moratoria inminente.

Commerzbank notes that other analysts are misinterpreting the risks associated with a possible default. They believe that for many, it's rational to bet on the scenario with the highest probability. But if that were to go wrong, it could end badly for the dollar. The market itself does not want to take the risk of buying US currency if the government debt issue remains unresolved. This may be one of the reasons why the dollar has so little potential for strength right now, as well as due to the Fed's policies.

Nordea analysts compare ECB and Fed rates. Objectively, the ECB needs to make more rate hikes this year, which may also be related to the consistently high demand for the euro (although it has not increased significantly in recent weeks). Nordea economists believe that the euro could see moderate growth by the end of the year, but will enter a sideways movement next year. I admit that the sideways trend has already begun, as the ECB slows down its policy tightening pace, indicating the approach of its completion. Nordea also believes that global and American recession uncertainty could help the dollar but in the long term. The general opinion is that the euro could continue its moderate growth in the coming months, but a trend reversal will inevitably follow.

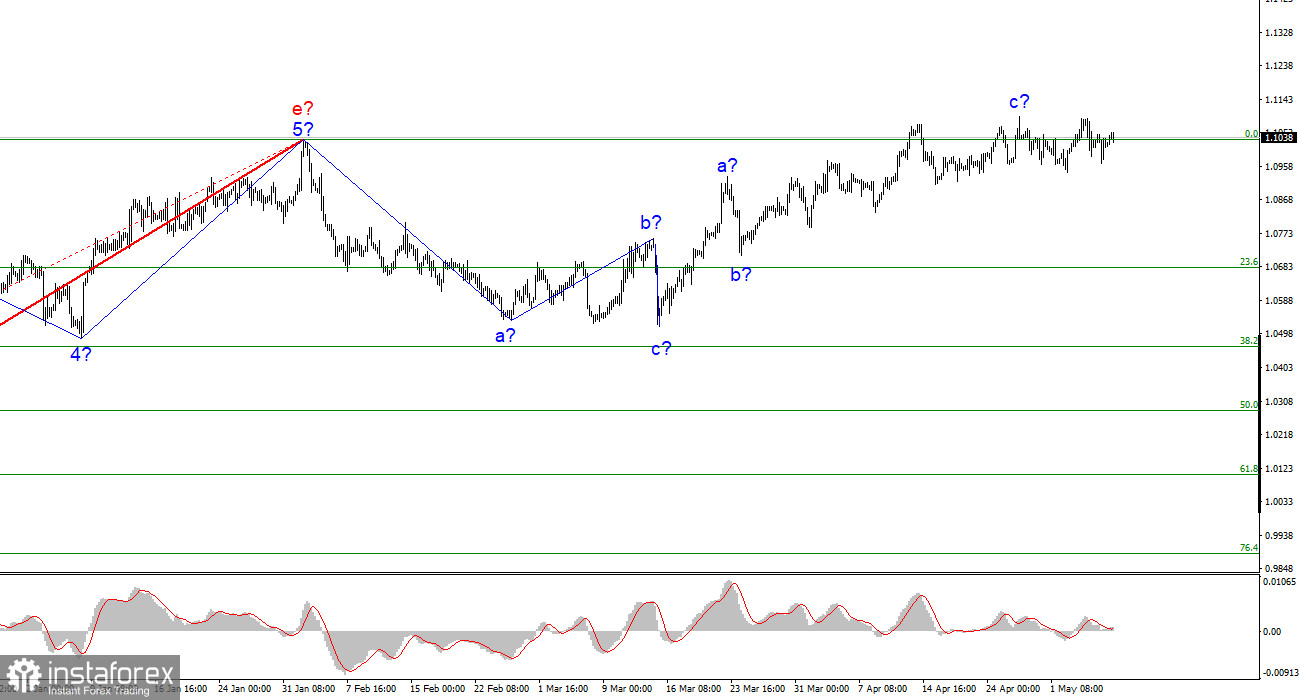

Basado en el análisis realizado, concluyo que la construcción del segmento de tendencia alcista está aproximándose a su fin. Por lo tanto, sería mejor vender, y el instrumento tiene bastante margen para la disminución. Creo que los objetivos en el área de 1.0500-1.0600 pueden considerarse bastante realistas. Con estos objetivos en mente, recomiendo vender el instrumento en las inversiones a la baja del indicador MACD siempre que el instrumento esté por debajo de la marca de 1.1030, correspondiente al 0.0% de Fibonacci.

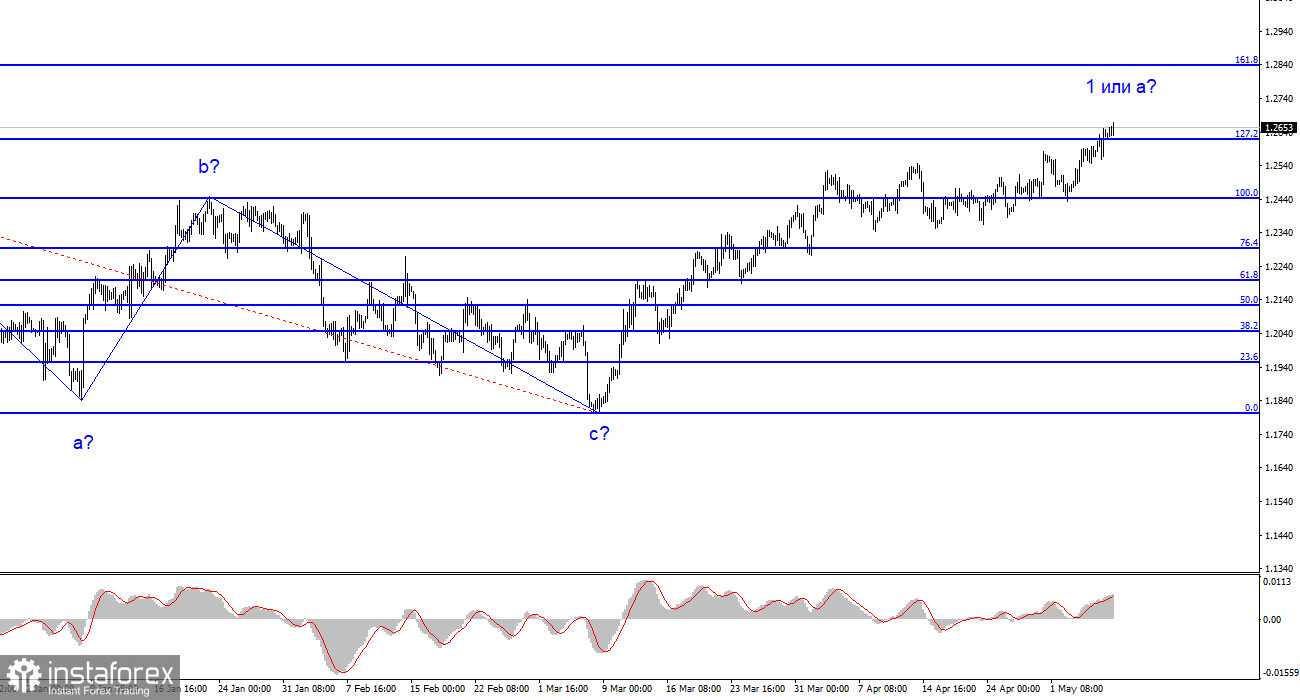

El patrón de onda del par GBP/USD ha sugerido durante mucho tiempo la construcción de una nueva onda descendente. La marcación de onda ahora no es del todo unívoca, al igual que el contexto de noticias. No veo factores que respaldarían la moneda británica a largo plazo, y la onda b podría ser muy profunda pero aún no ha comenzado. Creo que el par probablemente caerá a partir de ahora, pero la primera onda del segmento ascendente continúa volviéndose más compleja, y las cotizaciones se han alejado del nivel del 0.0% de Fibonacci. Ahora será más difícil determinar el inicio de la construcción de la onda b.