La situación del límite de la deuda pública estadounidense sigue centrando la atención de los participantes en el mercado. Los republicanos insisten en recortes significativos de los gastos presupuestarios, mientras que los demócratas, con el presidente estadounidense Joe Biden, exigen un aumento del límite sin condiciones.

Actualmente, el límite de la deuda nacional se sitúa en 31,4 billones de dólares. Se alcanzó en enero; el gobierno nacional está pagando las facturas y las obligaciones de la deuda recortando algunas partidas presupuestarias, principalmente recortando el gasto social.

La jefa del Tesoro estadounidense, Janet Yellen, declaró recientemente que "si el Congreso no consigue elevar el techo de la deuda de 31,4 billones de dólares antes de que el Tesoro se quede sin dinero y se vea obligado a impagar, habrá que tomar decisiones difíciles en relación con los pagos a los estadounidenses". El 1 de junio sigue siendo la "dura fecha límite" para elevar el límite de la deuda nacional, y si el listón del límite no se eleva de nuevo o se suprime por completo, EE.UU. será incapaz de pagar sus facturas, dijo Yellen.

Los medios de comunicación especulan con la posibilidad de que se eleve el límite de la deuda. Ya ha ocurrido más de una vez en la historia moderna de Estados Unidos. La última vez que se elevó el límite de deuda fue bajo la presidencia de Obama. En aquel momento, la deuda nacional era aproximadamente el 30% del PIB estadounidense. Era de 23,315 billones de dólares en 2021 y de 25,46 billones en 2022. La deuda nacional actual de 31,4 billones de dólares es más de un 30% superior a todo el PIB anual de EEUU, es decir, todo lo que la economía estadounidense puede ganar. También significa que EE.UU. nunca podrá volver a pagar esta deuda. Según los cálculos de los economistas, la deuda nacional estadounidense también supera el PIB de las 13 mayores economías del mundo juntas.

De acuerdo con algunos medios de comunicación, la Reserva Federal ya está preparada para imprimir unos 800.000 millones de dólares más. Esto significa, entre otras cosas, que la inflación en EE.UU. alcanzará un nuevo nivel. La Reserva Federal tendrá que seguir endureciendo la política monetaria con los instrumentos habituales en estos casos. ¿Podrá la economía estadounidense soportar todo esto? Al menos, los principales índices bursátiles estadounidenses siguen desarrollando una tendencia alcista desde principios de año. Los responsables de la Fed admiten que la política monetaria sigue siendo suave a pesar del ciclo de endurecimiento del banco central estadounidense y que el mercado laboral está "tenso".

La próxima reunión de la Reserva Federal tendrá lugar los días 13 y 14 de junio y ya están aumentando las probabilidades de que vuelvan a subir las tasas de interés, aunque hace sólo un par de meses casi todos los economistas decían que la de mayo sería la última subida del año. Las actas de la reunión de mayo publicadas ayer también hablaban mayoritariamente de la "menor conveniencia" de una nueva subida de las tasas de interés. Sin embargo, algunos miembros de la cúpula de la Fed siguen siendo halcones y no descartan una subida de las tasas hasta el 6,00% tan pronto como en el segundo semestre (actualmente se sitúan en el 5,25%). ¿Se beneficiaría de ello el dólar? En condiciones económicas normales, un endurecimiento monetario suele traducirse en un fortalecimiento de la moneda nacional. Sin embargo, hemos visto muchos casos en la historia de la vigilancia monetaria en los que el NZD se debilita (el miércoles pasado, por ejemplo, el RBNZ volvió a subir la tasa de interés y el NZD cayó bruscamente en respuesta).

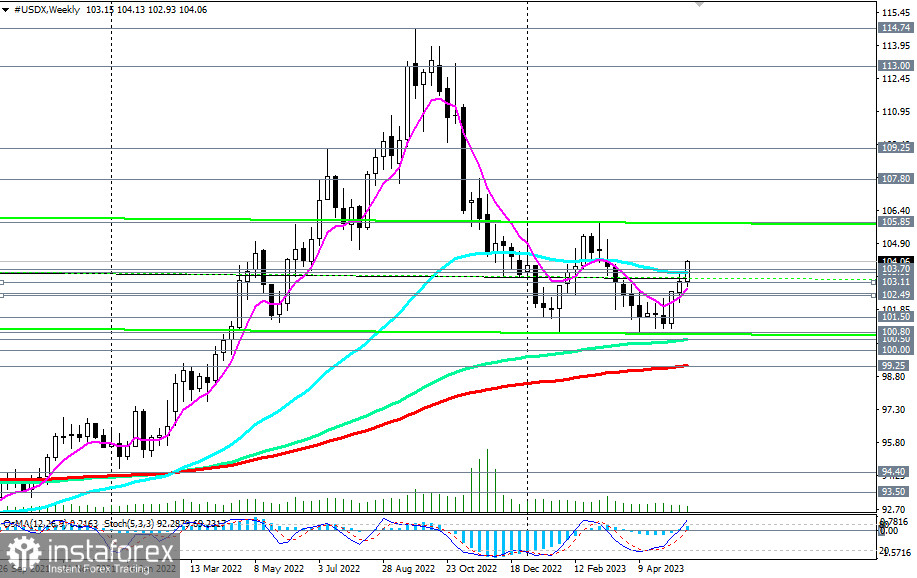

Desde el punto de vista técnico, el índice DXY (CFD #USDX en el terminal MT4) desarrolla una dinámica alcista que comenzó a principios de este mes, habiendo roto a través de la zona por encima de los niveles de resistencia clave de 103,55 (EMA50 en el gráfico semanal), 103,70 (EMA200 en el gráfico diario). Una nueva subida significaría el regreso a la zona del mercado alcista a largo plazo.

La reanudación de la caída estará relacionada con la ruptura de los niveles de soporte de 102,62 (EMA50 en el gráfico diario), 102,49 (EMA200 en el gráfico de 4 horas). Los objetivos bajistas a largo plazo se encuentran en los niveles de soporte clave de 100,90 (EMA144 en el gráfico semanal), 100,00, 99,25 (EMA200 en el gráfico semanal). Su ruptura supondría la ruptura de la tendencia alcista a largo plazo del DXY.

Niveles de soporte: 103.70, 103.55, 103.00, 102.62, 102.49, 102.00, 101.50, 101.00, 100.80, 100.50, 100.00, 99.25, 99.00

Niveles de resistencia: 104,00, 105,00, 105,85, 106,00, 107,00, 107,80