El par de divisas GBP/USD sumó más de 100 pipos el jueves. Con un calendario de eventos completamente vacío y sin eventos ni publicaciones. Es poco probable que el mercado comenzara a calcular el megaimportante informe de solicitudes de subsidio por desempleo de EE.UU. a primera hora de la mañana. El repunte fue explosivo, normalmente detrás de tales movimientos hay un fuerte trasfondo fundamental. Ni siquiera los informes de nóminas no agrícolas provocan siempre movimientos de tanta fuerza. Dado que el euro también subió ayer, podemos suponer que el problema reside en el dólar. Sin embargo, como dijimos, no hubo noticias importantes del otro lado del océano.

En el artículo sobre el euro dijimos que el crecimiento podría haber sido provocado únicamente por factores técnicos. Puede que ocurra lo mismo con la libra, pero la divisa británica está subiendo con más fuerza que el euro, y bajando mucho más débil. Mientras que la divisa europea ha caído con bastante fuerza en el último mes y medio, y ha subido con bastante debilidad hasta ahora, la libra vuelve a estar muy cerca de sus máximos locales y anuales, de los que se ha alejado con gran dificultad. Por lo tanto, nos mantenemos en nuestra opinión anterior: cualquier subida de la libra esterlina ahora es absolutamente infundada.

O existe una nueva versión: el mercado, en particular sus grandes operadores, dispone de información privilegiada sobre los futuros planes de política monetaria del Banco de Inglaterra. Esto tampoco puede descartarse por completo, pero el propio Banco de Inglaterra no ha facilitado ninguna información recientemente. Habría sido lógico que el Sr. Bailey hubiera hablado esta semana y hubiera dicho algo parecido a lo que dijo Jerome Powell hace seis meses. Pero no ha habido nada de eso. La libra acaba de subir 100 puntos sin ninguna razón.

¿Está esperando el mercado un mayor endurecimiento?

El gran problema para los operadores es la incertidumbre en torno al Banco de Inglaterra. Sus representantes rara vez hacen comentarios, y Andrew Bailey habla en público como mucho dos veces al mes. Y su retórica suele ser muy comedida, no repleta de indirectas e insinuaciones. Así que sólo podemos confiar en nuestro propio análisis. Y ese análisis dice lo siguiente. El regulador británico ha subido ya 12 veces su tasa de interés, hasta situarla en el 4,5%, la inflación no mostró su primera caída tangible hasta abril, y la economía británica lleva tres trimestres seguidos con un crecimiento cercano a cero. Creemos que tal conjunto de factores sugiere abiertamente que el regulador se acerca al final de su ciclo de endurecimiento.

No obstante, los expertos de ING son de otra opinión y afirmaron ayer que el mercado espera a que el Banco de Inglaterra suba las tasas otro 1%. Es decir, hasta un valor del 5,5%. Si es así, es comprensible la elevada demanda de la libra. Y esta opinión tiene derecho a existir, ya que la inflación en el Reino Unido sigue siendo no sólo alta, sino altísima. Sin embargo, creemos que los expertos olvidan que la economía británica podría entrar fácilmente en recesión a este ritmo y el Gobierno y el regulador quieren evitar una contracción de la economía, que ya lleva varios trimestres tambaleándose al borde del abismo.

En general, no creemos en tales predicciones. Creemos que si tales planes estuvieran en marcha, el Banco de Inglaterra no debería haber bajado la tasa de endurecimiento al mínimo. ¿Qué sentido tiene subir la tasa 4 sesiones al 0,25% cuando se puede subir 2 sesiones al 0,5%? Al fin y al cabo, muchos economistas ya han dicho lo obvio: ¡los bancos centrales no deberían haber esperado a una inflación elevada! ¡Deberían haber endurecido inmediatamente la política monetaria en cuanto el IPC se situó por encima de los niveles aceptables! Y al Banco de Inglaterra, que ya ha subido las tasas 12 veces, está claro que no le importa mucho la economía si se dispone a subirlas 4 veces más. Por lo tanto, probablemente sí le importe si ha reducido el ritmo de subida al mínimo.

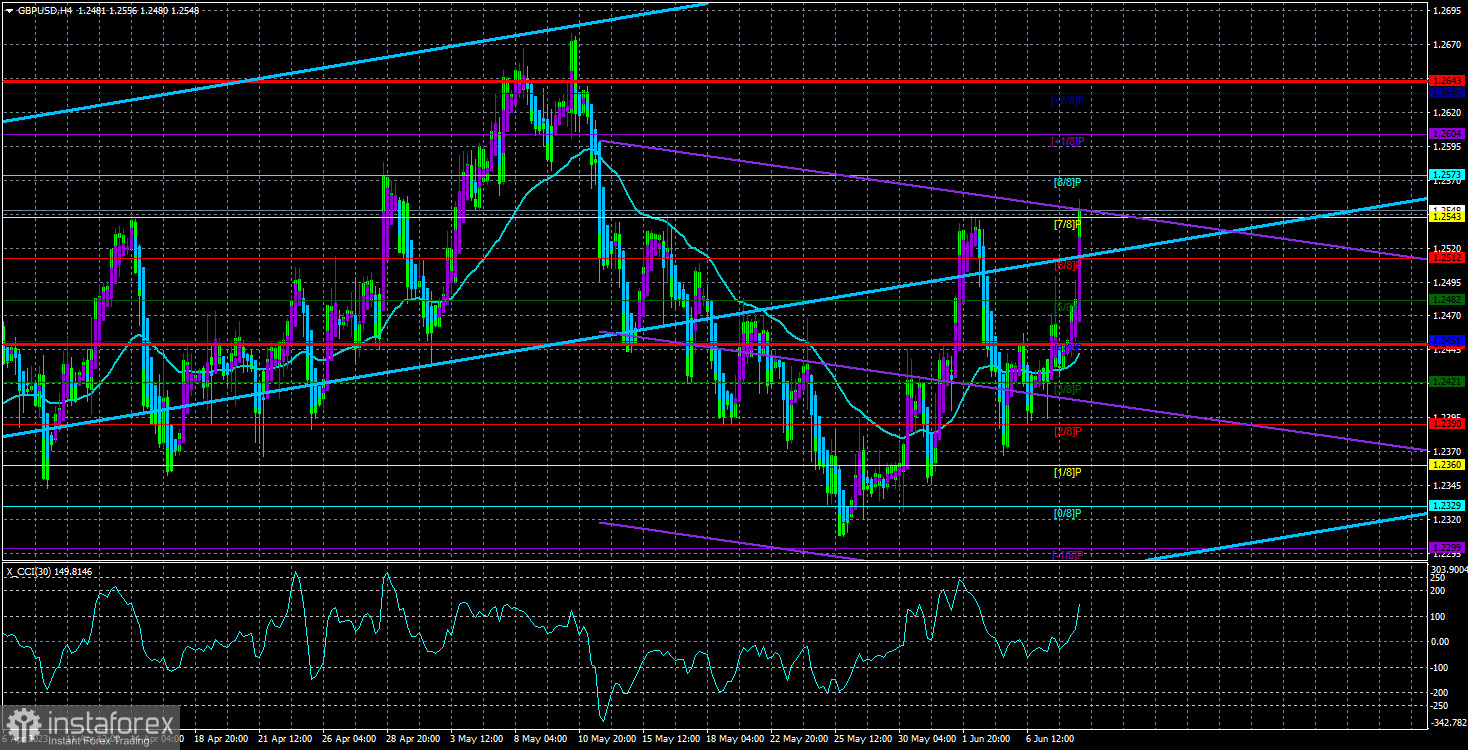

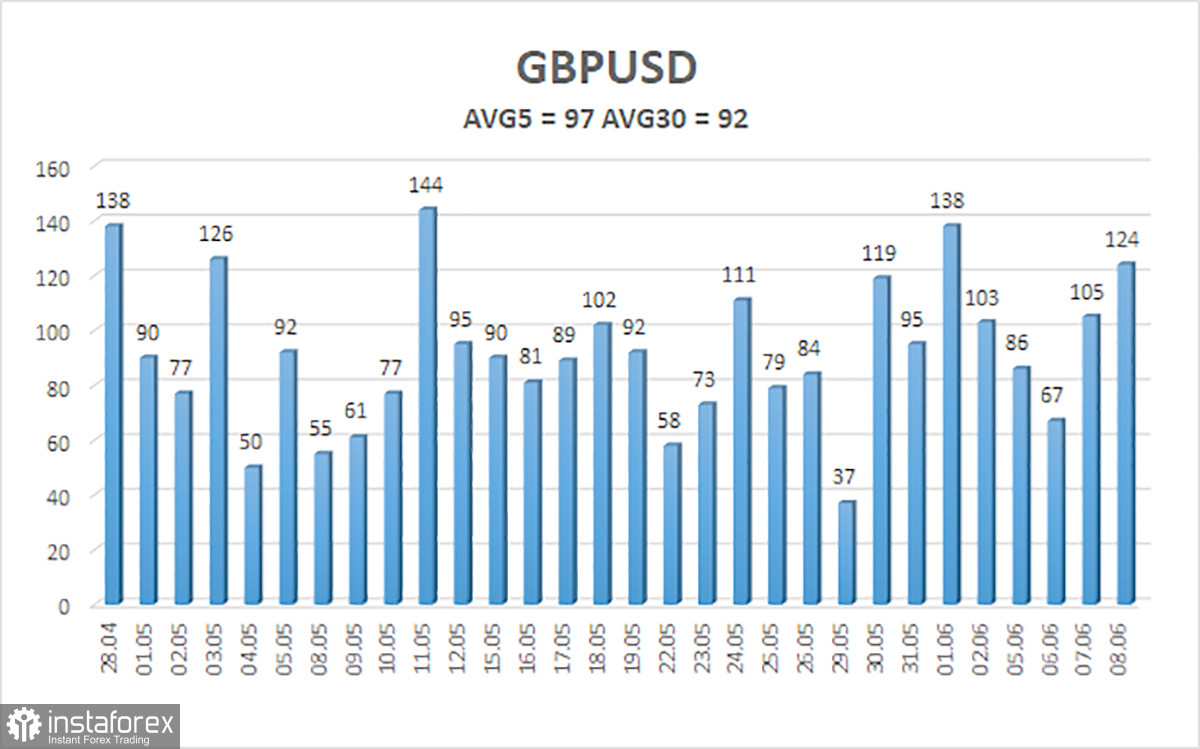

La volatilidad media del par GBP/USD en los últimos 5 días de negociación es de 97 pips. Este valor es un "medio" para el par GBP/USD. Por lo tanto, el viernes 9 de junio esperamos un movimiento dentro del canal delimitado por los niveles 1,2449 y 1,2643. Un retroceso del indicador Heiken Ashi a la baja señalaría una nueva ronda bajista.

Niveles de soporte más cercanos:

S1 – 1,2543

S2 – 1,2512

S3 – 1,2482

Niveles de resistencia más cercanos:

R1 – 1,2573

R2 – 1,2604

R3 – 1,2634

Recomendaciones de trading:

El par GBP/USD en el marco temporal de 4 horas se ha consolidado de nuevo por encima de la línea de la media móvil, por lo que las posiciones largas con objetivos en 1,2573 y 1,2604, deberían mantenerse hasta que el indicador Heiken Ashi baje. Se podrán considerar las posiciones cortas en caso de que el precio se fije por debajo de la media móvil con los objetivos 1,2390 y 1,2360. También hay una alta probabilidad de "oscilaciones" ahora.

Recomendamos la lectura:

Análisis del par EUR/USD. El 9 de junio. La economía europea entra lentamente en recesión.

Explicaciones de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia es fuerte en este momento.

La media móvil (ajuste 20,0, suavizada) determina la tendencia a corto plazo y la dirección en la que debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (las líneas rojas) son un canal de precios probable, en el que el par pasará el día siguiente, basado en los niveles de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o en la zona de sobrecompra (por encima de +250) significa que se avecina un cambio de tendencia hacia el lado opuesto.