El par de divisas GBP/USD operó relativamente tranquilo el lunes, pero la volatilidad no fue la más baja. Los operadores tuvieron acceso a muchos índices de actividad empresarial de la UE, EE. UU. y el Reino Unido. Todos los índices europeos fueron decepcionantes, mientras que los americanos dejaron una impresión conflictiva. Los índices europeos y británicos no pudieron interpretarse directamente (a pesar de la capacidad del mercado para hacerlo), por lo que el euro y la libra experimentaron una ligera disminución. Sin embargo, hasta hoy, no hay antecedentes fundamentales ni macroeconómicos, y mañana por la noche concluirá la reunión de la Fed, y se anunciarán sus resultados.

La reunión de julio de la Fed es significativa porque el regulador podría subir la tasa por última vez, alcanzando el 5,5%. Esto significaría un aumento total del 5,25% en el último año y medio. Como recordatorio, la tasa de la Fed determina el costo de los préstamos o, en términos más simples, el costo del crédito. ¿Qué sucede cuando la tasa sube? Las tasas de crédito y depósito aumentan, lo que hace que el endeudamiento sea menos atractivo para empresas, reduciendo la producción y los volúmenes de prestación de servicios, y potencialmente resultando en una contracción del PIB, despidos y un aumento del desempleo.

La economía estadounidense ha logrado evitar la mayoría de estos desafíos. El desempleo solo aumentó un 0,2-0,3%, y el mercado laboral mostró constantemente valores sólidos mes/mes. Si bien la economía se está desacelerando, sus tasas de crecimiento en el primer trimestre de 2023 alcanzaron el 2%, y en el tercer y cuarto trimestre del año pasado, el crecimiento fue aún mayor. Como resultado, América enfrenta menos riesgo de recesión que Gran Bretaña o la Unión Europea, donde las tasas de crecimiento han estado rondando valores negativos durante varios trimestres.

Sin embargo, mientras la Fed podría concluir su ciclo de política monetaria restrictiva hoy, el Banco de Inglaterra y el BCE podrían aumentar sus tasas algunas veces más. Teóricamente, este factor podría respaldar al euro y la libra, que han estado subiendo continuamente durante los últimos diez meses. Además, la Fed podría comenzar a flexibilizar su política monetaria nuevamente a principios de 2024 para estimular la economía, mientras que el BCE y el Banco de Inglaterra probablemente implementarán medidas diferentes pronto. En consecuencia, a pesar de la fortaleza de la economía estadounidense, las perspectivas del dólar podrían ser más prometedoras.

Ambos pares de divisas podrían experimentar correcciones significativas a la baja, pero el mercado ha demostrado en los últimos seis meses que puede seguir comprando monedas europeas sin correcciones sustanciales.

La libra esterlina podría mantener su tendencia al alza.

El par podría continuar su crecimiento a lo largo de 2023 y el siguiente año. A pesar de que la Fed ha estado aumentando la tasa durante los últimos diez meses, el dólar ha estado en una tendencia bajista. El mercado anticipó este factor con anticipación desde el año pasado, y cuando la inflación en EE. UU. comenzó a desacelerarse, el mercado comenzó a desprenderse ávidamente de la moneda americana. Lógicamente, el mercado pronto debería comenzar a hacer lo mismo con el euro y la libra, ya que las tasas en la UE y Gran Bretaña no subirán indefinidamente. Sin embargo, al mismo tiempo, es posible que EE. UU. comience a flexibilizar su política monetaria. La pregunta es: ¿cuál de estos factores tendrá más peso para los participantes del mercado?

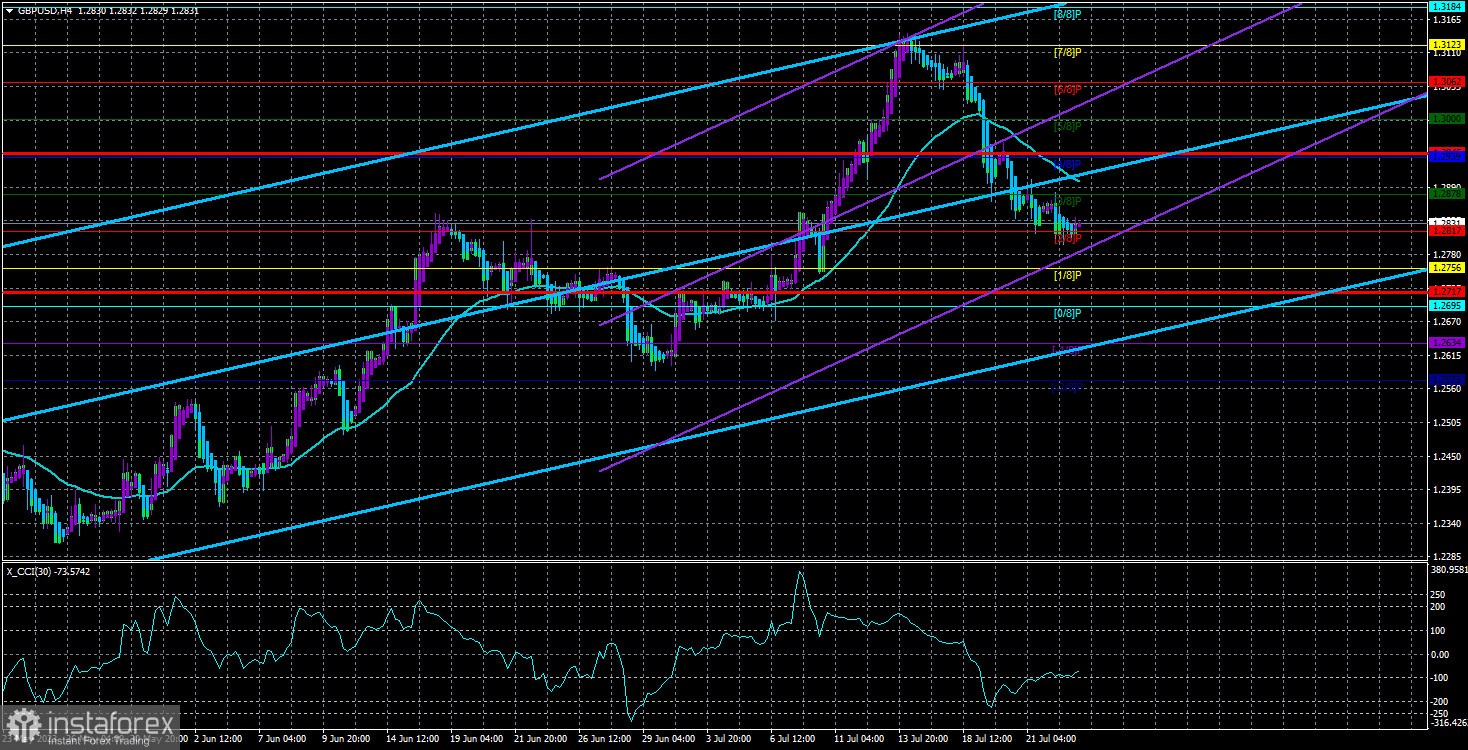

La libra ya debería haber comenzado a disminuir, pero en el marco de tiempo de 24 horas, aún no hay señales de reversión de tendencia. En el marco de tiempo de 4 horas, el par ha estado operando por debajo del promedio móvil durante varios días, pero esto no necesariamente significa que la disminución continuará durante algunas semanas o meses más. En general, como antes, el euro y la libra están sobrecomprados, pero el mercado podría favorecerlos nuevamente debido a cambios en el fondo fundamental y continuar comprándolos. Incluso ahora, el precio ha bajado por debajo de la línea crítica en el marco de tiempo de 24 horas, pero ¿en cuánto? ¿Por 20 puntos?

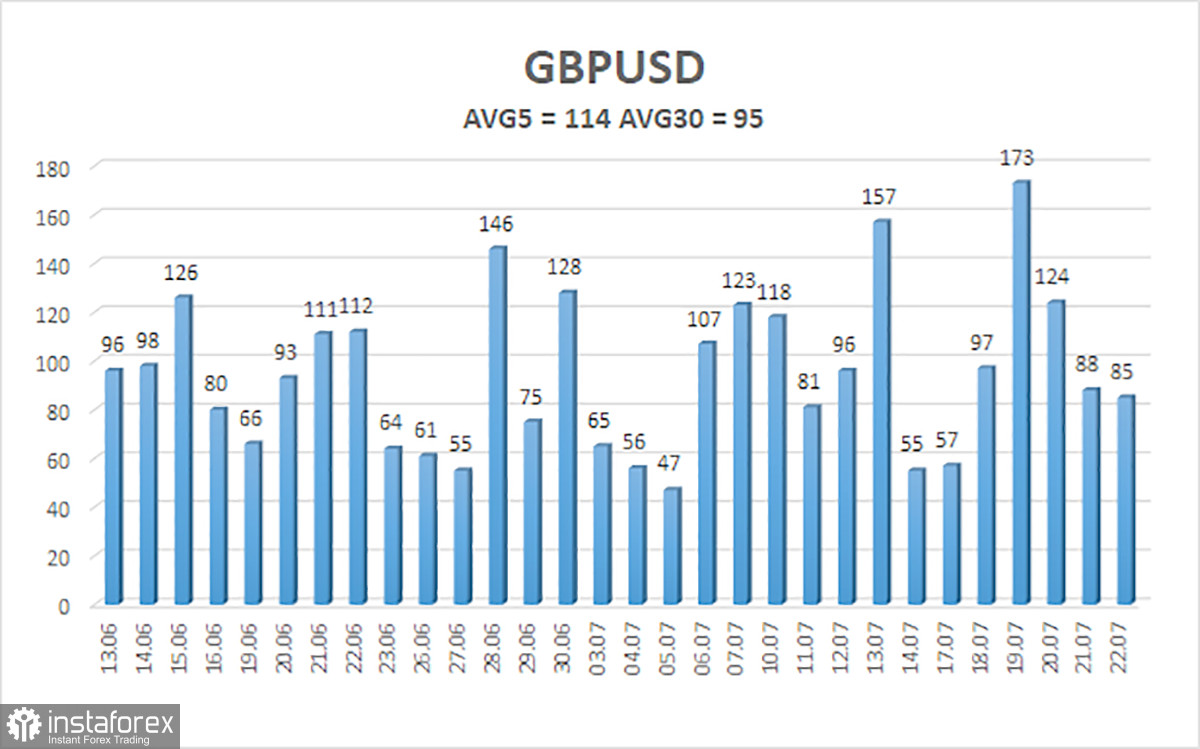

La volatilidad promedio del par GBP/USD para los últimos cinco días de operación, al 25 de julio, es de 114 puntos, lo que se clasifica como "alto". Por lo tanto, el martes 25 de julio, anticipamos movimientos entre 1,2717 y 1,2945. Una reversión hacia arriba del indicador Heiken Ashi señalará una posible corrección al alza.

Niveles de soporte más cercanos:

S1 - 1,2817

S2 - 1,2756

S3 - 1,2695

Niveles de resistencia más cercanos:

R1 - 1,2878

R2 - 1,2939

R3 - 1,3000

Recomendaciones de operación:

En el marco de tiempo de 4 horas, el par GBP/USD sigue por debajo del promedio móvil. Las posiciones cortas con objetivos en 1,2756 y 1,2717 son relevantes en este momento, y estas posiciones deberían cerrarse en caso de que el indicador Heiken Ashi revierta hacia arriba. Considerar posiciones largas será posible si el precio se establece por encima del promedio móvil con objetivos de 1,2939 y 1,3000.

Explicaciones para las ilustraciones:

Canales de regresión lineal: ayudan a determinar la tendencia actual. Si ambos están dirigidos en la misma dirección, indica una fuerte tendencia en el presente.

Línea de promedio móvil (configuración 20.0, suavizado): identifica la tendencia a corto plazo y la dirección en la que se debe operar.

Niveles de Murray: niveles objetivos para movimientos y correcciones.

Niveles de volatilidad (líneas rojas): el canal de precios probable dentro del cual se espera que el par opere durante el próximo día, basado en indicadores actuales de volatilidad.

Indicador CCI: su entrada en la zona de sobrecompra (por encima de +250) o sobreventa (por debajo de -250) indica una próxima reversión de tendencia en la dirección opuesta.