El Índice de Precios al Productor fue publicado al comienzo de la sesión estadounidense del viernes, lo que complicó la perspectiva fundamental para el par EUR/USD. Este indicador puede servir como una señal temprana de cambios en las tendencias de inflación o una confirmación de estas. Si a lo largo del año, el IPP confirma las tendencias establecidas de desaceleración inflacionaria en Estados Unidos, el resultado de julio cumplió el papel de señal de advertencia.

Por primera vez en varios meses, el índice mostró una tendencia al alza, respaldando así la moneda estadounidense. Este resultado sugiere una interpretación diferente de otro informe de inflación publicado el jueves. El Índice de Precios al Consumidor de julio decepcionó a los alcistas del dólar, pero reflejó una imagen bastante contradictoria. Los operadores interpretaron la publicación como negativa para el dólar estadounidense, inclinando la balanza a favor de los compradores de EUR/USD. Sin embargo, el sentimiento general cambió el viernes: el Índice del Dólar Estadounidense estaba recuperando terreno perdido y el par EUR/USD volvió al rango de 1,09. El informe hizo el rompecabezas fundamental aún más complicado.

El IPC mostró una tendencia al alza en julio, por primera vez en los últimos 12 meses. El indicador subió al 3,2% interanual después del resultado del 3,0% de junio. Por otro lado, el IPC Core, en cambio, disminuyó a 4,7% (el valor más bajo desde julio de 2021). Los operadores de pares con dólar se centraron en la desaceleración de la inflación básica e ignoraron la aceleración de la inflación. Sin embargo, al observar los números del jueves a través del prisma del IPP, se nos presenta una imagen algo diferente.

Recordemos las palabras del miembro de la Junta de la Reserva Federal, Christopher Waller, quien en julio instó a sus colegas a no apresurarse a celebrar la victoria sobre la inflación. Como argumento, recordó los eventos del año anterior, cuando la inflación inicialmente disminuyó pero luego comenzó a aumentar nuevamente. En este contexto, expresó su apoyo a nuevas subidas de tasas de interés, citando la resistencia del mercado laboral y los sólidos indicadores generales de la economía estadounidense.

El aumento en el IPC fue la primera señal de advertencia. El "tono verde" de la publicación del viernes añadió a la imagen fundamental, fortaleciendo al dólar.

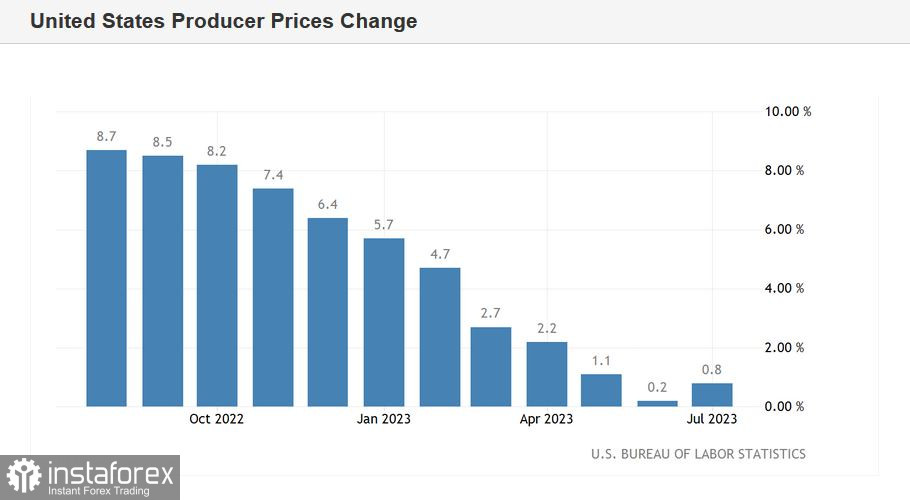

Según los datos, el IPP aumentó un 0,8% en términos anuales, superando el crecimiento pronosticado del 0,3%. El indicador había estado disminuyendo consistentemente en los últimos 12 meses, pero aceleró el mes pasado. Para comparar, en junio de 2022, el IPP estaba en un 11,3%, en junio de 2023 ya estaba en 0,1%. El aumento de julio al 0,8%, por un lado, no es sustancial, pero el factor importante es la tendencia en sí misma, especialmente después de una disminución prolongada de 12 meses.

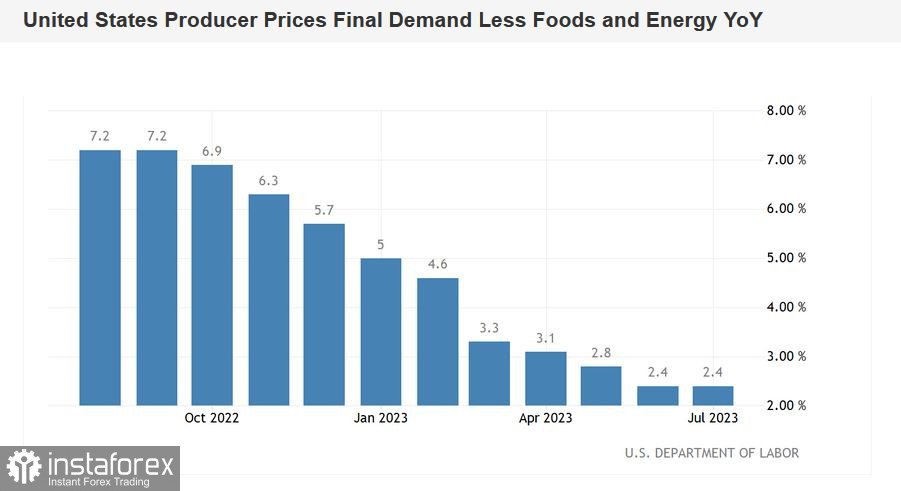

El IPP básico también estaba en "verde". Durante más de 15 meses, el indicador disminuyó gradual pero consistentemente, pero en julio se mantuvo en el mismo nivel que junio, en un 2,4%.

Así, los datos recientes de inflación dejan más preguntas que respuestas. ¿Veremos una postura alcista creciente por parte de los funcionarios de la Fed? ¿Se centrará el presidente de la Fed, Jerome Powell, en la aceleración del IPC y la dinámica del IPP, o serán el IPC básico y el índice PCE básico, que reflejaron una desaceleración en los procesos inflacionarios, el centro de atención?

Y un punto más interesante. En las últimas dos semanas, varios funcionarios de la Fed han mencionado el recorte de tasas, considerando el escenario moderado para los acontecimientos en el comienzo (primera mitad) de 2024. En particular, el presidente del Banco de la Reserva Federal de Nueva York, John Williams, afirmó que no descarta la posibilidad de un recorte de tasas a comienzos del próximo año. La misma postura fue expresada por su colega del Banco de la Reserva Federal de Filadelfia, Patrick Harker. Según él, "es probable que comience un recorte de tasas el próximo año". Se dieron sugerencias similares por parte del presidente del Banco de la Reserva Federal de Chicago, Austan Goolsbee. Él afirmó que los funcionarios de la Fed deben "considerar cuánto tiempo es necesario mantener la tasa a un nivel tan alto".

¿Se intensificará la postura de los mencionados funcionarios de la Fed (y similares) a raíz del aumento inesperado del IPP y la dinámica contradictoria del IPC?

Estas preguntas todavía están sin respuesta. Por lo tanto, los operadores de pares con dólar reaccionaron con bastante cautela a la publicación del viernes: por ejemplo, el par EUR/USD probó el nivel de soporte de 1,0950 (la línea media del indicador de Bandas de Bollinger en el gráfico semanal), pero luego volvió a los límites del nivel de 1,10.

Metafóricamente hablando, los participantes del mercado necesitan una "brigada de aclaración" en forma de funcionarios de la Fed. Si indican que ven las publicaciones recientes como una amenaza, el dólar comenzará a ganar impulso en el mercado, incluido el par EUR/USD. Pero si los funcionarios de la Fed continúan manteniendo una postura cautelosa, discutiendo los efectos secundarios de la política monetaria restrictiva y enfatizando su atención en la disminución del IPC básico y el PCE básico, el dólar seguirá bajo presión de fondo. En ese caso, los compradores podrían volver al nivel de 1,10, probar el nivel de resistencia de 1,1050 (la línea media del indicador de Bandas de Bollinger en el gráfico diario) y allanar el camino hacia el nivel de 1,11.

El par se encontraba en un estado de incertidumbre: los datos de inflación no fueron suficientes para inclinar la balanza en una dirección u otra. Teniendo en cuenta este grado de incertidumbre, así como el infame "factor viernes", es recomendable mantener una posición de espera en el par por ahora.