El par de divisas EUR/USD comenzó inesperadamente (desde un punto de vista técnico) a moverse a la baja el jueves. Recordemos que sólo un día antes el precio se había consolidado por encima de la línea media móvil, lo que, en teoría, debería haber significado la continuación del crecimiento de la divisa europea. Pero advertimos repetidamente que esta semana el trasfondo macroeconómico es muy fuerte, por lo que los movimientos pueden ser en diferentes direcciones. Era imposible predecirlo, como es imposible saber de antemano cuál será el valor de tal o cual informe. Por lo tanto, técnicamente, la caída de ayer parece ilógica, pero desde el punto de vista macroeconómico, todo está bien.

El informe clave de ayer fue la inflación europea. Y la caída de la divisa europea comenzó por la noche, lo que significa que el informe se calculó antes. Tal vez, el mercado recibió información privilegiada, tal vez, la mayoría de los participantes del mercado pensaron que no deberíamos esperar una fuerte caída del IPC en cualquier caso. Después de todo, un día antes se publicó el informe sobre la inflación en Alemania, que ofrece buenos puntos de referencia para el indicador general europeo. De una forma u otra, pero la caída comenzó, y la inflación en la UE no disminuyó a finales de agosto. Podría haber parecido que este informe debería desencadenar una subida del euro, ya que ahora el BCE tendrá que subir las tasas durante más tiempo. Sin embargo, no es así y llevamos meses hablando de ello.

En primer lugar, por mucho que suban las tasas de la UE, hace tiempo que el mercado ha tenido en cuenta todos estos endurecimientos. Igual que tuvo en cuenta todos los ajustes de la Reserva Federal el año pasado. En segundo lugar, el BCE físicamente no puede subir las tasas al nivel de la Fed, porque la economía de la UE es mucho más débil, y la propia alianza está llena de países con economías débiles, que simplemente no pueden soportar la política monetaria "ultra agresiva". Además, en el último mes y medio hemos recibido regularmente señales de los representantes del Comité Monetario sobre la disposición a hacer una pausa en otoño. De acuerdo, si la inflación cae débilmente, una pausa no es exactamente lo que se necesita. En general, todo apunta a que el ciclo de endurecimiento está a punto de terminar. Y esto es naturalmente una mala noticia para el euro.

"Notas"de tono moderado" de las actas del BCE.

Ayer también se publicaron las actas de la última reunión del BCE. Sin entrar en detalles, podemos señalar las tesis más importantes contenidas en el documento. En primer lugar, un número suficiente de miembros del Comité no ve la necesidad de subir las tasas en septiembre. Consideran que el nivel actual de la tasa es más que suficiente para que la inflación vuelva al nivel objetivo en unos años. Y el hecho de que el BCE no va a apresurarse a volver al 2% es conocido desde hace mucho tiempo. En segundo lugar, el Comité Monetario acordó que la tasa sólo debería elevarse si no hay razones suficientes para creer que la inflación subyacente volverá al 2% a largo plazo. De nuevo, estamos hablando de un horizonte de dos a tres años.

¿Qué conclusiones podemos sacar? El BCE no tiene prisa por endurecer su política monetaria, no tiene prisa por volver a situar la inflación en el 2% y no va a subir las tasas a costa de una recesión. La economía europea lleva varios trimestres seguidos al borde del crecimiento negativo, así que cualquier nueva subida y una recesión local será una realidad. Y luego una global. Así, la divisa europea pierde su principal carta de triunfo en el enfrentamiento con el dólar. En nuestra opinión, acabe como acabe la semana actual, el par no hará más que seguir bajando. Tal vez no tan rápido, tal vez con frecuentes correcciones y retrocesos, pero en cualquier caso, hacia el sur. Simplemente no vemos ningún factor que pueda apoyar a la moneda de la UE en este momento.

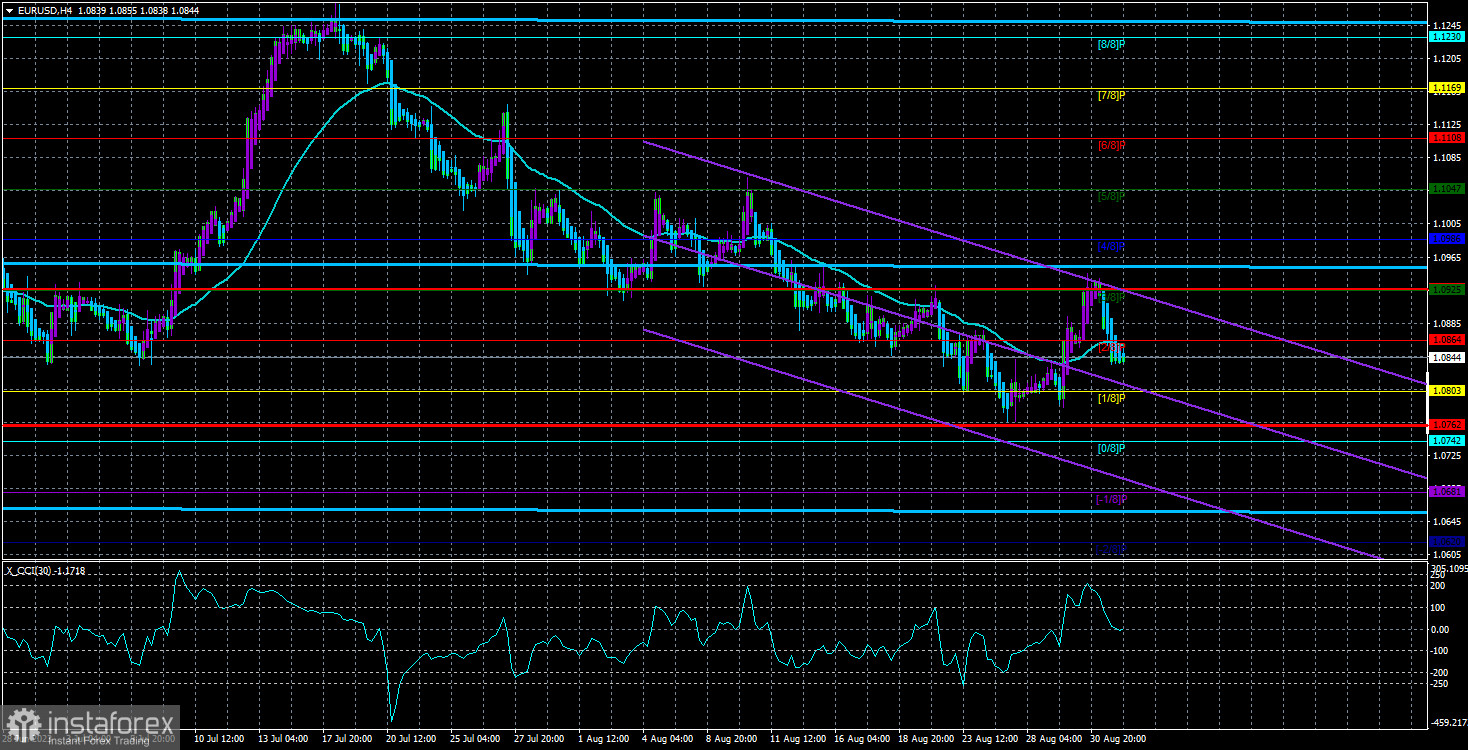

Quizás aparezcan a finales de año, si la Fed empieza a insinuar la próxima flexibilización de la política monetaria, pero es demasiado pronto para hablar de ello. En el marco temporal de 24 horas, el par rebotó por debajo de la línea Senkou Span B, lo que también aumenta la probabilidad de que siga bajando. Los movimientos de hoy pueden ser aleatorios y confusos. Las conclusiones definitivas sobre la dirección deberían tomarse el lunes.

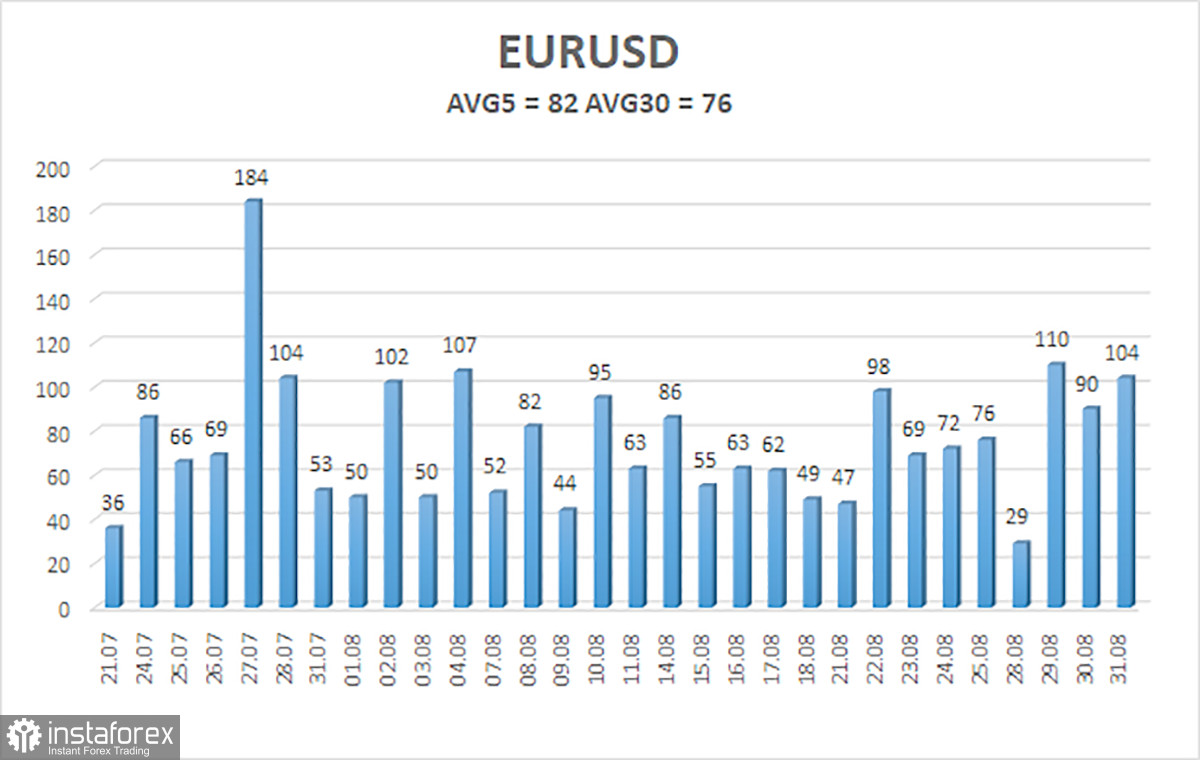

La volatilidad media del par EUR/USD en los últimos 5 días de negociación para el 1 de septiembre es de 82 pips y se caracteriza como "media". Por lo tanto, esperamos que el par se mueva entre los niveles de 1,0762 y 1,0826 el viernes. Una reversión al alza del indicador Hiken Ashi indicará una nueva ronda alcista.

Niveles de soporte más cercanos:

S1 – 1,0803

S2 – 1,0742

S3 – 1,0681

Niveles de resistencia más cercanos:

R1 – 1,0864

R2 – 1,0925

R3 – 1,0986

Recomendaciones para operar:

El par EUR/USD se ha consolidado de nuevo por debajo del moving, pero se desconoce cómo se moverá hoy. Ahora deberíamos permanecer en posiciones cortas con los objetivos en 1,0803 y 1,0762 hasta la reversión del Haiken Ashi al alza. Las posiciones largas se pueden considerar en caso de una consolidación del precio por encima de la línea media móvil con objetivos en 1,0925 y 1,0986. Pero hoy dependerá mucho de las estadísticas macroeconómicas del otro lado del océano.

Lectura recomendada:

Análisis del par GBP/USD. El 1 de septiembre. Nóminas no agrícolas, desempleo, ISM. Al dólar le espera una jornada entretenida.

Pronóstico del par EUR/USD y señales de trading para el 1 de septiembre. Informe COT. Análisis detallado del movimiento y las operaciones comerciales del par.

Pronóstico del par GBP/USD y señales de trading para el 1 de septiembre. Informe COT. Análisis detallado del movimiento y las operaciones del par.

Explicación de las ilustraciones:

Los canales de regresión lineal ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia actual es fuerte.

La línea de media móvil (configuración 20,0, suavizada) determina la tendencia a corto plazo y la dirección en la que se debe operar ahora.

Los niveles de Murray son niveles objetivo para movimientos y correcciones.

Los niveles de volatilidad (las líneas rojas) son el canal de precios probable, en el que el par pasará el día siguiente, basado en los indicadores de volatilidad actuales.

El indicador CCI, su entrada en la zona de sobreventa (por debajo de -250) o sobrecompra (por encima de +250) significa que se aproxima el cambio de tendencia hacia el lado opuesto.