La Reserva Federal jugó sus cartas muy habilidosamente, permitiendo que los rendimientos de los bonos del Tesoro aumentaran, que los índices bursátiles cayeran y que las cotizaciones del EUR/USD se desplomaran a un mínimo de 5 meses. La pausa "agresiva" de la Fed resultó ser mucho más efectiva que el aumento de la tasa de depósito del BCE. Como resultado, las condiciones financieras en los EE.UU. se han endurecido y la victoria sobre la inflación está más cerca.

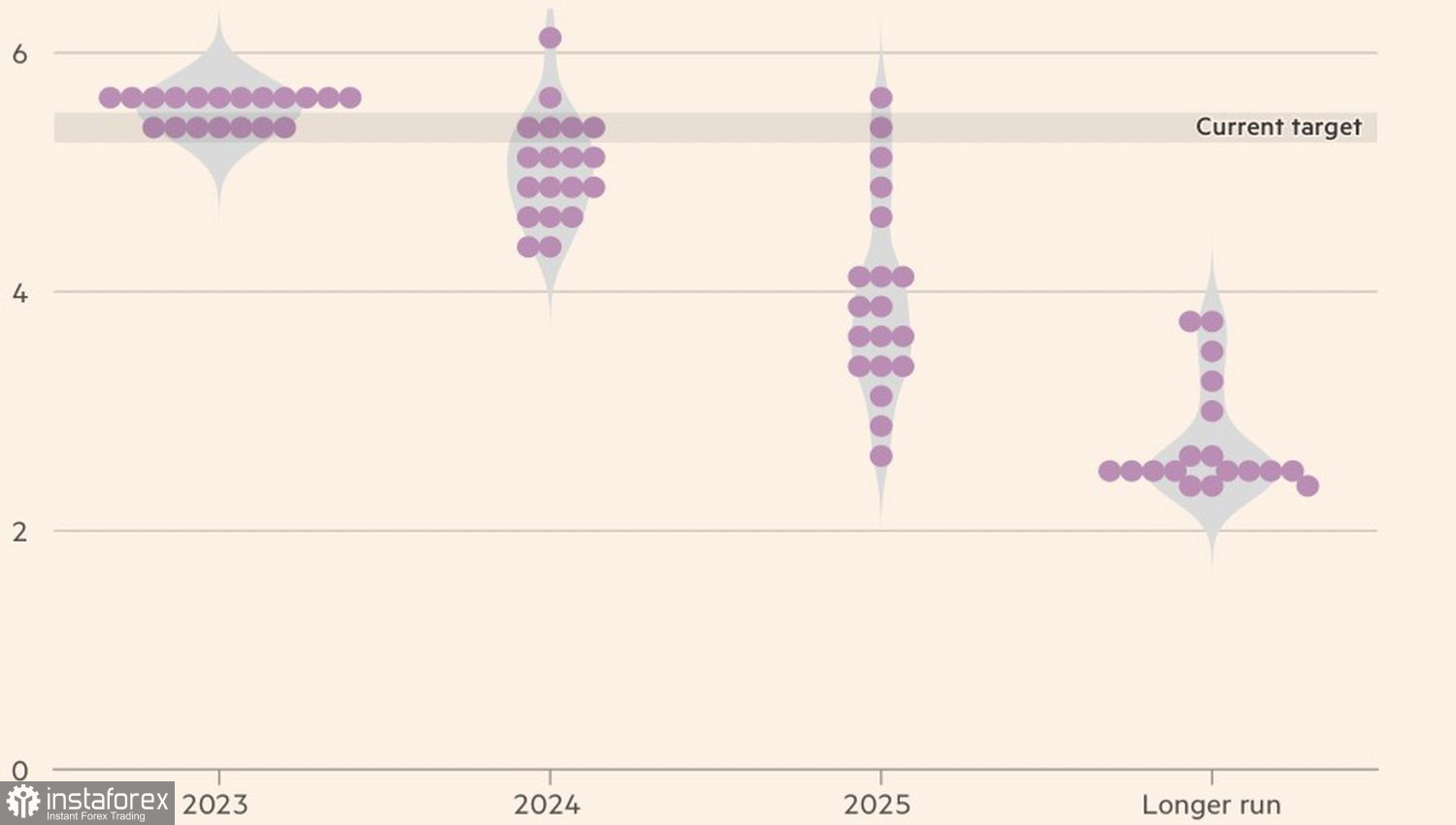

Antes de la reunión del FOMC, la situación no lucía atractiva para el dólar estadounidense. Los operadores estaban seguros de que Jerome Powell y sus colegas mantendrían la tasa de fondos federales en el 5,5% y predecirían otro aumento de 25 pb para finales de 2023. Los inversores se sorprendieron por la rebaja de la previsión de 2024 del 4,6% al 5,1%, pero solo hicieron ajustes menores a sus propias estimaciones, del 4,6% al 4,8%. El mercado no cayó en la finta de la Fed, pero sintió que ir en contra era una mala idea.

Pronósticos de la Reserva Federal para la tasa de fondos federales

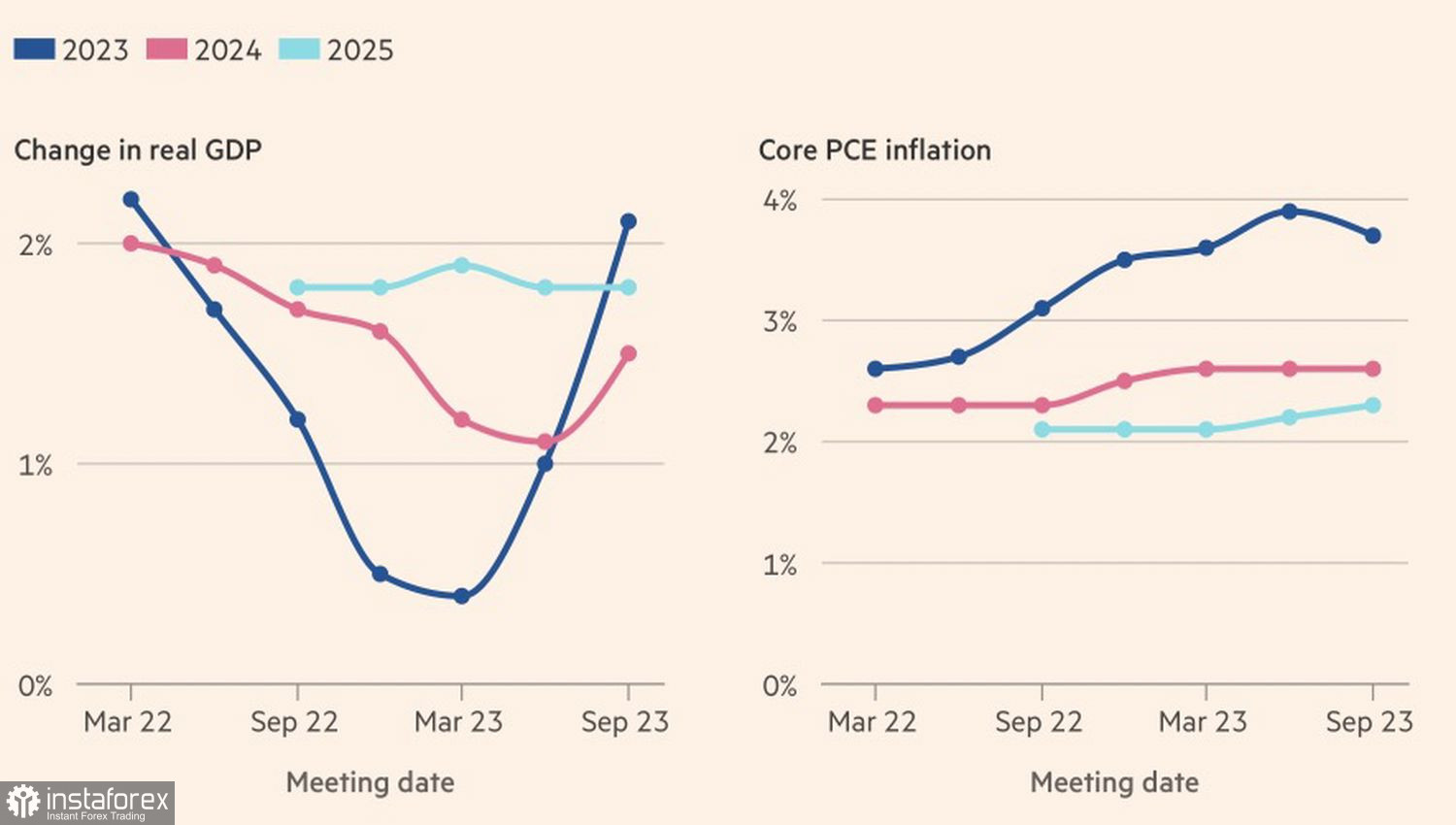

El hecho es que las estimaciones del FOMC para el crecimiento del PIB en 2023-2024 se incrementaron significativamente y los niveles de desempleo se redujeron. Claramente, el banco central no anticipa una recesión. En tal escenario, es posible que la tasa de fondos federales no caiga en absoluto el próximo año. Como resultado, el índice del USD tendrá la oportunidad de cerrar en verde por cuarto año consecutivo, un evento muy raro. Sin embargo, después de una caída continua de 9 semanas del EUR/USD, no es sorprendente.

La posición de la Fed parece muy fuerte, pero ¿y si el banco central se equivoca? El estado de la economía podría deteriorarse bruscamente debido a huelgas masivas en la industria automotriz, cierres del gobierno impulsados por los republicanos y, finalmente, la reanudación de los pagos de préstamos estudiantiles. Según Goldman Sachs, este trío de eventos llevará a una desaceleración en el crecimiento del PIB de EE.UU. del 3,1% al 1,3% en el cuarto trimestre.

Pronósticos de la Fed para inflación y PIB

¿Puede el BCE influir de alguna manera en el equilibrio del par EUR/USD? Lo dudo mucho. Incluso los "halcones" en el Consejo de Gobierno no están seguros sobre futuros aumentos en la tasa de depósito. Sí, intentan dejar la puerta abierta para continuar el endurecimiento de la política monetaria, pero hasta ahora no es convincente. Por ejemplo, Joachim Nagel, presidente del Deutsche Bundesbank, cree que es demasiado temprano para decir que las tasas han alcanzado su punto máximo. Sin embargo, en su opinión, el BCE ya ha cubierto la mayor parte de su trayecto.

El gobernador del Banco Central de Irlanda, Gabriel Makhlouf, cree que incluso si la inflación se mantiene en su nivel actual, los costos de endeudamiento no necesariamente aumentarán. Las tasas pueden permanecer donde están durante un período prolongado.

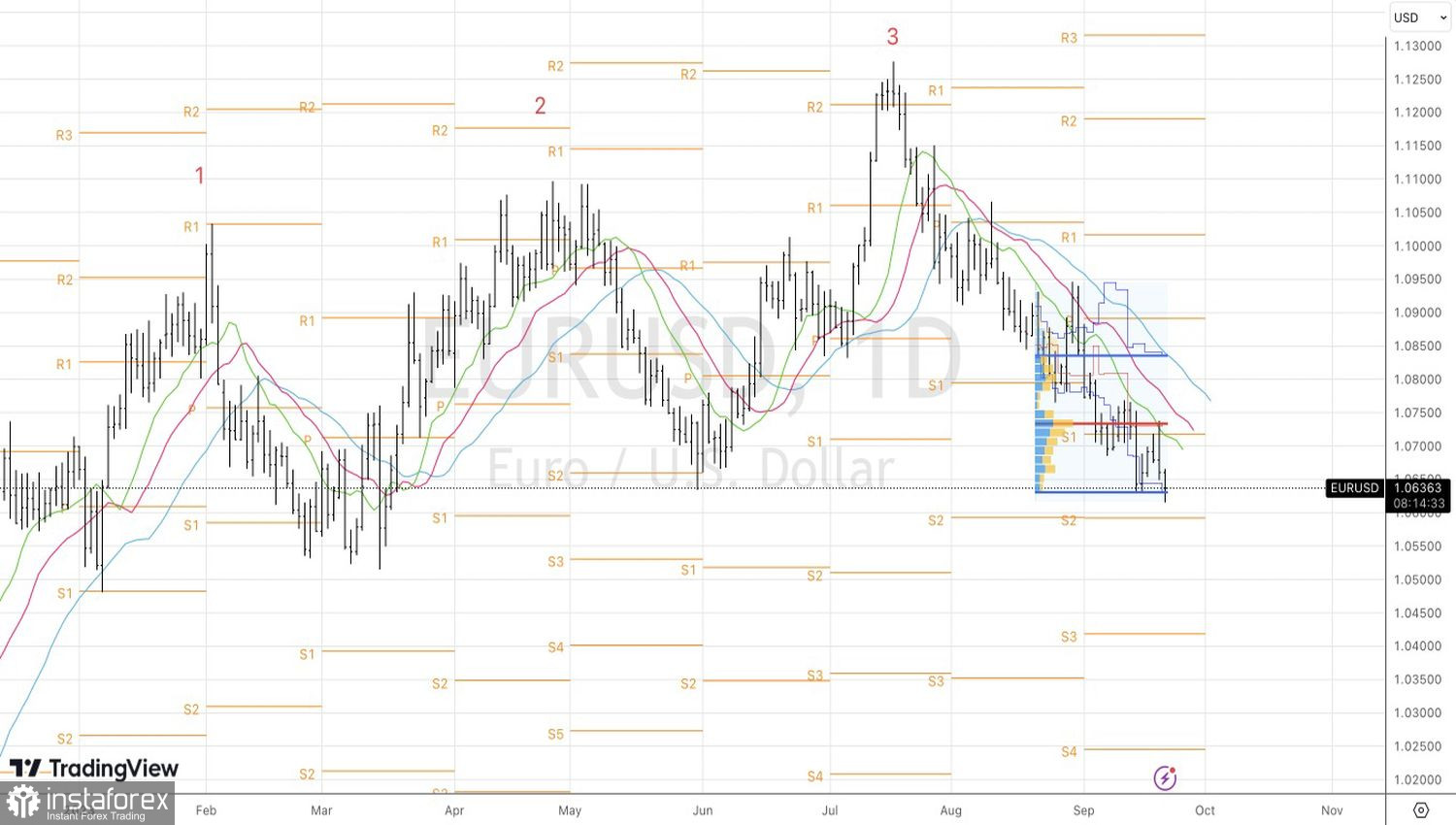

Así, para pronosticar la futura dinámica del principal par de divisas, seguimos enfocándonos en América del Norte. Si la política de la Fed depende de los datos, entonces las nuevas estadísticas determinarán el destino del dólar estadounidense.

Técnicamente, el intento del EUR/USD de salir del rango de valor justo de 1,063–1,083 no ha tenido éxito. Si se puede romper el soporte en 1,063, se pueden aumentar los cortos formados en el área de convergencia de 1,0715–1,073.