El par de divisas EUR/USD continuó corrigiéndose contra la corrección alcista del miércoles, pero en cuanto alcanzó la línea media móvil, rebotó inmediatamente al alza. Por lo tanto, la tendencia alcista a corto plazo sigue vigente, y el mercado no ve razones de peso para comprar la divisa estadounidense. Esto no es sorprendente, dada la naturaleza de los informes procedentes de Estados Unidos en noviembre. Casi todos fracasaron, e incluso el informe positivo sobre la inflación fue interpretado por los operadores en sentido contrario a la divisa estadounidense. Además, fue el informe sobre la inflación, que en general no tuvo ningún valor de resonancia, el que provocó la caída del dólar. Y ahora el dólar sigue lidiando con las consecuencias de ese informe.

Por lo tanto, desde el punto de vista macroeconómico, la caída del dólar es bastante natural. Pero sólo desde el punto de vista macroeconómico, porque desde el punto de vista fundamental la situación no cambia. Está casi garantizado que el BCE ha completado su ciclo de endurecimiento monetario. La Fed sigue reflexionando sobre la conveniencia de una nueva subida de las tasas de interés. Pero mientras ambos reflexionan y evalúan los avances en la ralentización de la inflación, la tasa de los fondos de la Fed es del 5,5% y la del BCE del 4,5%. La economía de la UE lleva cinco trimestres tambaleándose al borde del terreno negativo, mientras que la de EE.UU. crece entre un 2% y un 5% cada trimestre.

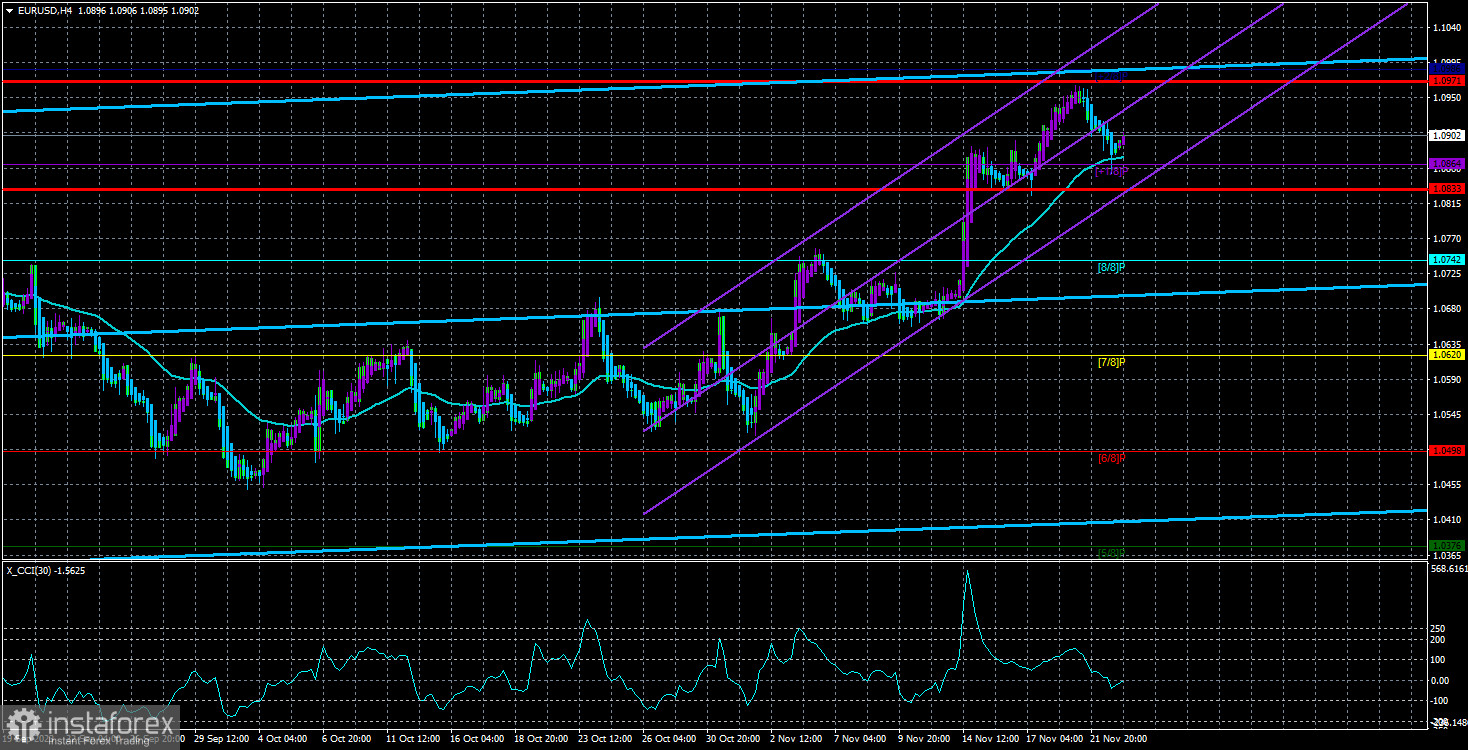

Desde el punto de vista técnico, las cosas son aún más interesantes. Por un lado, tenemos una tendencia en el marco temporal de 4 horas, y en el marco diario el precio está por encima de la nube de Ishimoku. Parecería que hay una tendencia obvia, así que ¿por qué deberíamos pensar en vender? Pero, por otro lado, el indicador CCI ya ha entrado tres veces en la zona de sobrecompra, y no había motivos a medio plazo para el crecimiento de la divisa europea. ¿Qué puede hacer que el euro siga creciendo? Es poco probable que la Fed piense en una reducción de las tasas de interés en un futuro próximo. Resulta que sólo las estadísticas macroeconómicas de Estados Unidos pueden ayudar al euro. Si sigue fallando de vez en cuando, la moneda europea puede seguir creciendo. Pero sigue siendo sólo un crecimiento correctivo.

¿Por qué la Fed puede decidir otro endurecimiento?

Ayer ya hablamos de las próximas actas de la Fed, que, en general, no contenían ninguna información desconocida para el mercado. De hecho, el único mensaje importante fue la frase "el regulador está dispuesto a recurrir a una nueva subida de las tasas si es necesario". Sin embargo, en este momento todo el Comité de Política Monetaria sólo está "preocupado por la inflación", pero no está dispuesto a recurrir a medidas radicales. Cabe recordar que el 1 de noviembre, cuando la Fed celebró su última reunión, aún no estaba disponible el último informe sobre la inflación (según el cual el IPC bajó al 3,2%). Y si con una inflación del 3,7% el comité monetario de la Fed no tenía ganas de subir las tasas, con una inflación del 3,2% no lo hará.

Así pues, la FedReserve está ahora dispuesta a mantener la tasa en el valor actual durante mucho tiempo. Durante este tiempo (2-3 trimestres), si la inflación no empieza a acercarse al 2%, es posible otro paso radical. Creemos que la probabilidad de otro endurecimiento ronda el 50% porque la economía estadounidense sigue siendo fuerte y la actividad económica es elevada. Creemos que será difícil lograr un enfriamiento de la economía y una mayor ralentización de la inflación a estos ritmos. El mercado no confía en absoluto en una subida de tasas en diciembre y enero, por lo que el dólar no tiene ninguna ventaja en estos momentos. Sólo la sobrecompra del euro y el estado correctivo del actual movimiento alcista del par favorecen su crecimiento.

Sin embargo, como ya se ha mencionado, el euro también tiene pocas cartas de triunfo ahora. Por lo tanto, es muy posible que el par entre en un largo período de consolidación, que continuará hasta que uno de los bancos centrales comience a insinuar el próximo recorte de las tasas.

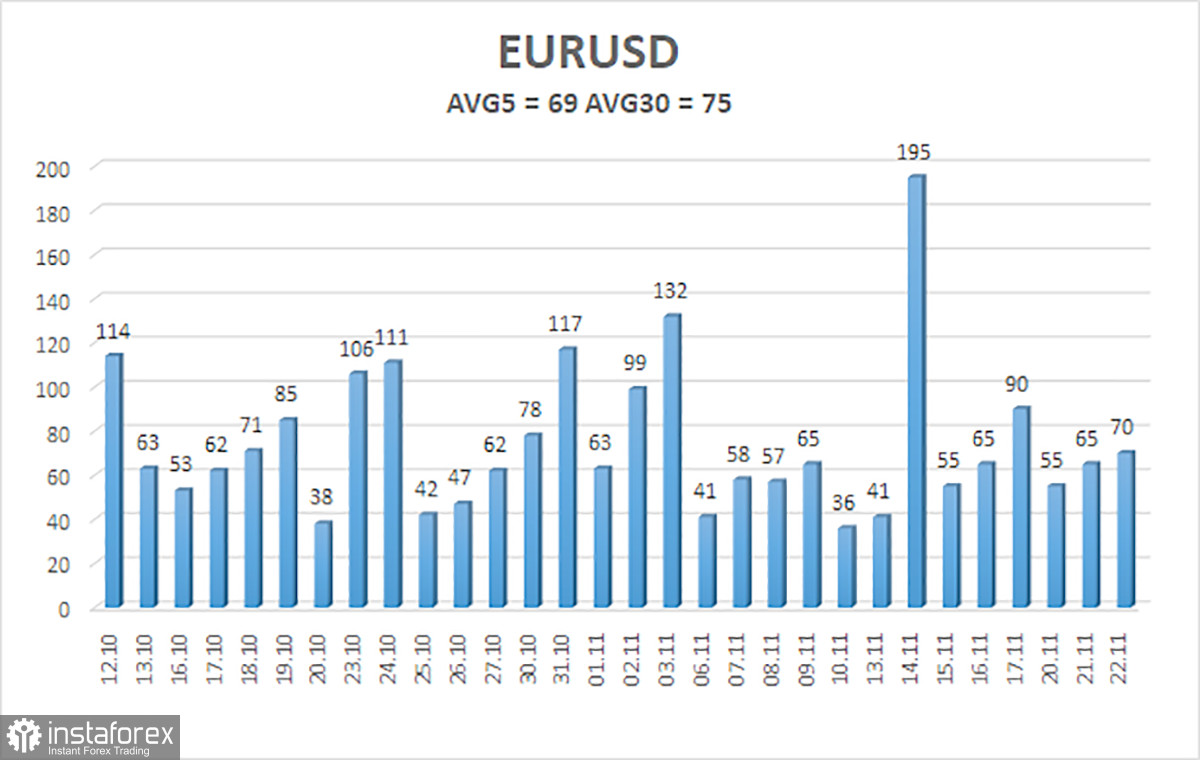

La volatilidad promedio del par EUR/USD durante los últimos 5 días de negociación para el 23 de noviembre es de 69 pips y se caracteriza como "media". Por lo tanto, esperamos que el par se mueva entre los niveles de 1,0833 y 1,0971 el jueves. Una reversión del indicador Hiken Ashi al alza indicaría una posible reanudación del movimiento alcista.

Niveles de soporte más cercanos:

S1 – 1,0864

S2 – 1,0742

S3 – 1,0620

Niveles de resistencia más cercanos:

R1 – 1,0986

Recomendaciones para operar:

El par EUR/USD continúa con una nueva ronda alcista y se encuentra por encima de la moving. Debería considerarse la compra en este momento, pero aún dudamos fuertemente que el crecimiento del par continúe, dado la triple sobrecompra del indicador CCI. Basándonos solo en la técnica abrimos posiciones largas con los objetivos de 1,0971 y 1,0986, ya que el precio rebotó en el moving. Las ventas del euro serán relevantes tras la consolidación del precio por debajo de la línea media móvil con objetivos en 1,0833 y 1,0742..

Lectura recomendada:

Análisis del par GBP/USD. El 23 de noviembre. Andrew Bailey contra todos.

Explicación de las ilustraciones:

Canales de regresión lineal: ayudan a determinar la tendencia actual. Si ambos apuntan en la misma dirección, significa que la tendencia actual es fuerte.

Línea media móvil (configuración 20,0, suavizada) - determina la tendencia a corto plazo y la dirección en la que operar ahora.

Niveles Murray - niveles objetivo para movimientos y correcciones.

Niveles de volatilidad (líneas rojas) - un canal de precios probable, en el que el par pasará el día siguiente, basado en los indicadores de volatilidad actuales.

Indicador CCI - su entrada en zona de sobreventa (por debajo de -250) o sobrecompra (por encima de +250) significa que se aproxima el cambio de tendencia hacia el lado opuesto.