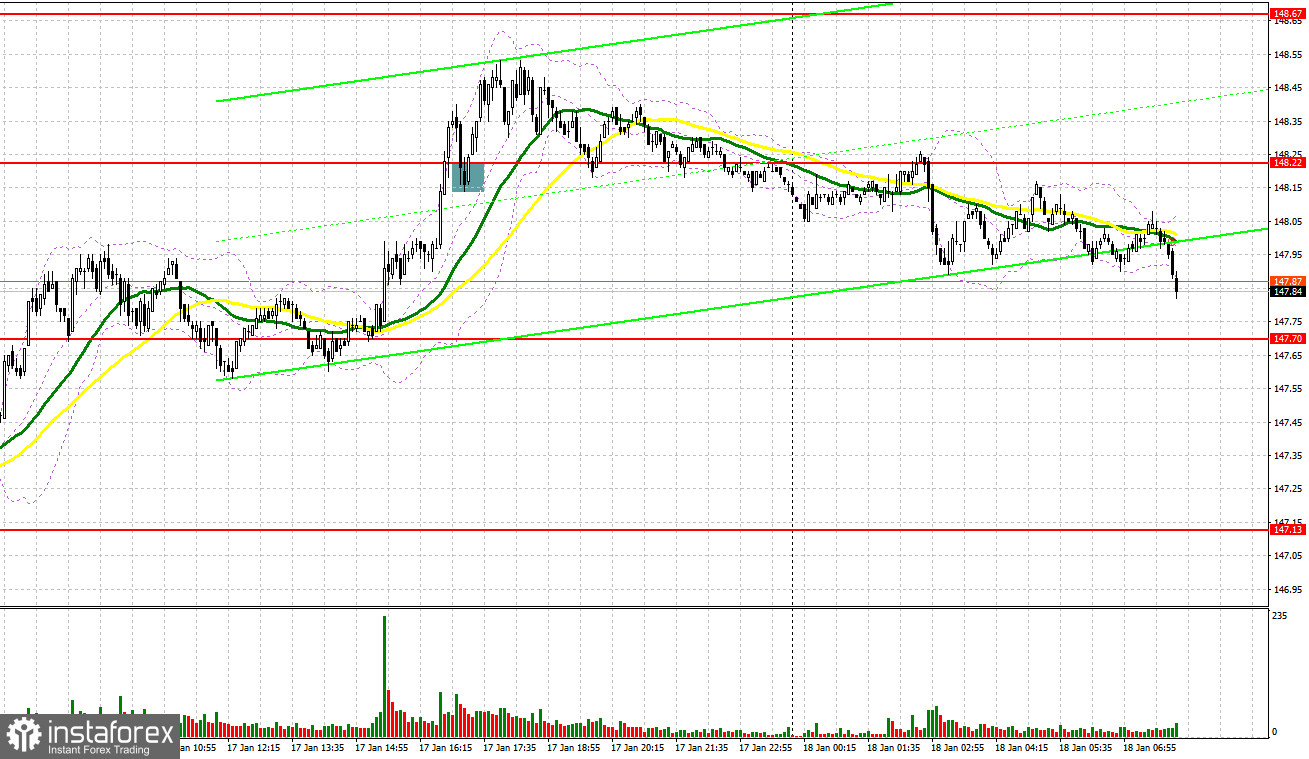

Ayer sólo se generó una señal de entrada en el mercado. Echemos un vistazo al gráfico de 5 minutos y veamos qué ocurrió. La ruptura y la prueba inversa de 148,22 dio un punto de entrada adecuado para comprar el dólar, lo que dio lugar a otro movimiento al alza del par en más de 30 pips.

Para abrir posiciones largas en el par USD/JPY es necesario:

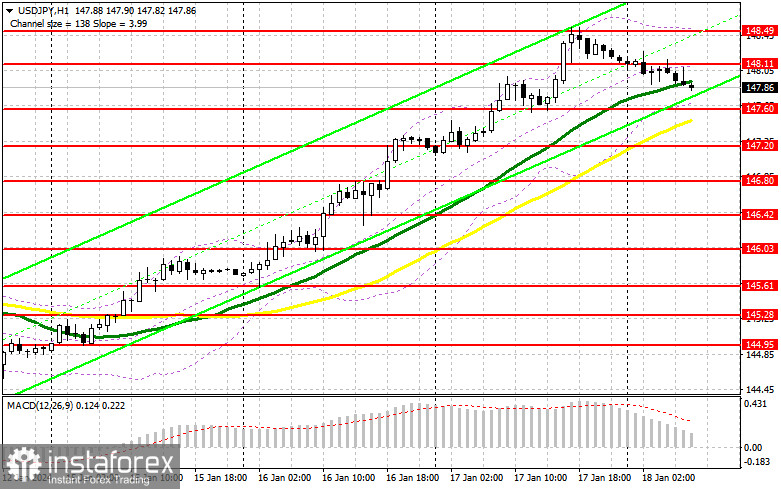

Los datos de hoy sobre el cambio en la producción industrial de Japón en noviembre del año pasado coincidieron con las previsiones de los economistas, pero esto apenas fue la verdadera razón para el ligero fortalecimiento del yen dentro del mercado alcista del par USD/JPY que hemos visto en las últimas semanas. Aunque podemos seguir esperando que el par se corrija, dada la sobrecompra del dólar, lo mejor es actuar dentro de la tendencia alcista, y abrir posiciones largas en cualquier buena caída. En la primera mitad del día intentaré esperar una caída y la formación de una falsa ruptura cerca del nuevo soporte en 147,60, donde se encuentran las medias móviles. Esto confirmará la presencia de grandes operadores en el mercado, que apuestan por un mayor crecimiento del dólar hasta 148,11. La ruptura y la prueba inversa de este rango de arriba a abajo dará lugar a otra buena opción para construir posiciones largas, que pueden impulsar el par USD/JPY hasta 148,49, el máximo anual. El objetivo más lejano será la zona de 148,91, donde tomaré los beneficios. En el escenario de una caída del par y la falta de actividad en 147,60 por parte de los compradores, la presión sobre el dólar volverá, lo que puede llevar a una mayor caída del par. En este caso, trataré de entrar en el mercado cerca de 147,20. Pero sólo una falsa ruptura allí dará una señal para abrir posiciones largas. Planeo comprar el par USD/JPY inmediatamente en el rebote sólo desde el mínimo alrededor de 146.80 con el objetivo de corrección de 30-35 pips intradía.

Para abrir posiciones cortas en el par USD/JPY es necesario:

Los vendedores no se están mostrando mucho, ya que no hay razón para hacerlo. Actuar en contra de una tendencia de venta tan alcista debería ser muy, muy cauteloso. Los osos tratarán de demostrar su presencia en el mercado hoy en la zona de 148,11, donde el movimiento puede tener lugar pronto. Sólo la formación de una falsa ruptura allí será una condición adecuada para vender el dólar con un objetivo a la baja en 147,60. Una ruptura y una prueba inversa de abajo hacia arriba de este rango junto con la demolición de las medias móviles asestará un golpe más serio a las posiciones de los toros, lo que llevará a la liquidación de las órdenes de stop y abrirá el camino hacia 147,20. El objetivo más lejano será 146,80, donde voy a tomar los beneficios. Si el par USD/JPY sube y no hay actividad en 148,11, el desarrollo del mercado alcista continuará. En este caso es mejor posponer la venta hasta la próxima prueba de la resistencia en 148,49. Si no hay movimiento a la baja allí, venderé el par USD/JPY inmediatamente en un rebote desde 148,91, pero sólo en previsión de una corrección a la baja del par de 30-35 pips intradía.

Lectura recomendada:

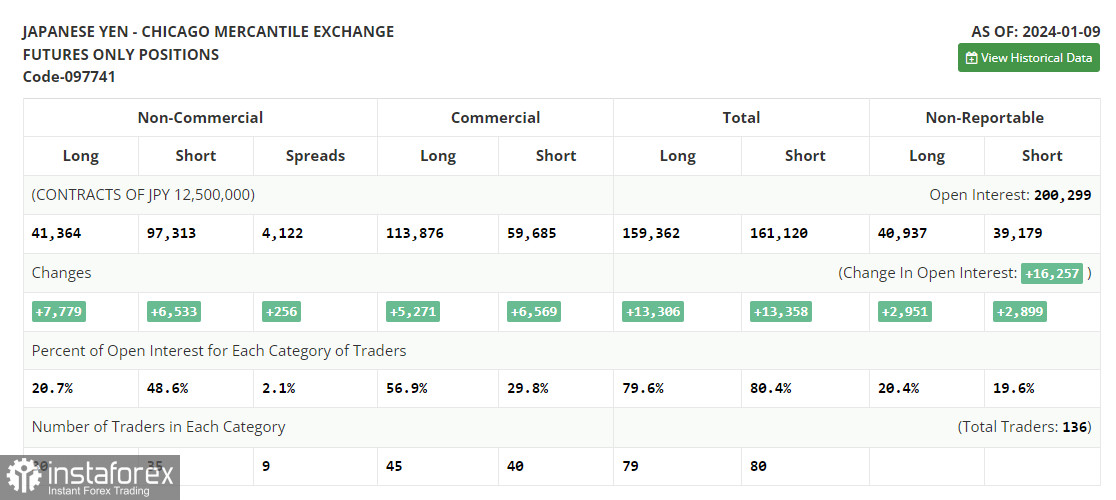

El informe COT (Commitment of Traders) del 9 de enero registró un aumento de las posiciones largas y cortas. Los operadores se recuperan poco a poco del terremoto de Japón, pero los últimos datos fundamentales no son alentadores, por lo que no es de extrañar que el yen pierda tan rápidamente terreno frente al dólar. Los planes del Banco Central Japonés de abandonar la política de tasas de interés negativas a principios de este año han fracasado claramente, y luego está la Reserva Federal con el aumento de la inflación, que ayuda al dólar a mantenerse a flote en las condiciones actuales. Por delante tenemos el importante informe japonés sobre el crecimiento de los precios, que será crucial para el actual mercado alcista del par USD/JPY. El último informe COT muestra que las posiciones largas no comerciales aumentaron en 7.779 hasta un nivel de 41.364, mientras que las posiciones cortas no comerciales aumentaron en 6.533 hasta un nivel de 97.313. Como resultado, el diferencial entre posiciones largas y cortas aumentó en 256.

Señales de los indicadores:

Medias móviles

El par se cotiza por encima de las medias móviles de 30 y 50 días, lo que indica un mayor crecimiento del par.

Nota: El período y los precios de las medias móviles son considerados por el autor en el gráfico de una hora H1 y se diferencian de la definición general de las medias móviles diarias clásicas en el gráfico diario D1.

Bandas de Bollinger

En caso de una caída, el límite inferior del indicador en 147,60 actuará como soporte.

Descripción de los indicadores:

• Moving average (media móvil, determina la tendencia actual suavizando la volatilidad y el ruido). Periodo 50. Está marcado en amarillo en el gráfico.

• Moving average (media móvil, determina la tendencia actual suavizando la volatilidad y el ruido). Periodo 30. Está marcado en verde en el gráfico.

• Indicador MACD (Moving Average Convergence/Divergence) Periodo EMA rápido 12. Periodo de la EMA lenta 26. SMA período 9

• Bandas de Bollinger. Periodo 20

• Los operadores no comerciales son especuladores tales como operadores individuales, fondos de cobertura y grandes instituciones que utilizan el mercado de futuros con fines especulativos y cumplen determinados requisitos.

• Las posiciones largas no comerciales representan la posición abierta larga total de los operadores no comerciales.

• Las posiciones cortas no comerciales representan la posición abierta corta total de los operadores no comerciales.

• La posición neta total no comercial es la diferencia entre las posiciones cortas y largas de los operadores no comerciales