Los bancos centrales mundiales siguen moviéndose en línea con la política monetaria estadounidense. Ayer se celebraron las reuniones del Banco Central de Suiza y del Banco de Inglaterra que, siguiendo el ejemplo de su camarada mayor de la Reserva Federal, dejaron sin cambios todos los parámetros de la política monetaria. El único que queda de alguna manera fuera de este grupo tan unido es el Banco Central de Japón, que acaba de mover el coste de los préstamos de territorio negativo a cero.

Después de que la Fed dejara sin cambios las tasas de interés y de que J. Powell confirmara la expectativa continuada de tres recortes de las tasas de interés este año, los mercados se calmaron un poco. Pero parece que esta calma todavía tiene algunas semillas de duda. Y aquí hay dos cosas que juegan un papel importante.

La primera. La firme creencia de la Fed y de Powell de que mientras la inflación esté por encima del 3%, el mercado laboral sea resistente y la tasa de desempleo esté por debajo del 4%, hace pensar que realmente no deberíamos esperar una bajada de las tasas. La Fed promete, pero como sabemos, prometer no significa cumplir. Y aquí las declaraciones de la Fed en la persona de su líder de que el regulador espera tres subidas de tipos en 2024 suenan disonantes. Siguiendo el modelo monetario del Banco Central, y su significado hasta ahora es que el nivel del 3% y por encima en el contexto de una fuerte dinámica del número de nuevos puestos de trabajo, la situación actual no ofrece la oportunidad de empezar a bajar las tasas de interés. Esto sólo puede ocurrir si se toma la decisión de alejarse del descabellado modelo de inflación del 2%, que apareció en Estados Unidos por accidente allá por 1988.

Segundo. Parece que el regulador está bastante satisfecho con el nivel actual de los rendimientos del trejeris, que le permite atender al servicio de su deuda sin problemas. La dinámica bursátil también es positiva. Los tres principales índices bursátiles han vuelto a reeditar los máximos y tiran al alza de forma imparable.

El tipo de cambio del dólar frente a una cesta de las principales divisas se mantiene en un rango, mostrando una dinámica lateral en torno a la marca de 104,00 puntos en el índice ICE a partir de 2023, lo que, por un lado, respalda su importancia como moneda de reserva mundial y, por otro, permite a los productos estadounidenses competir con éxito en los mercados mundiales.

En general, resumiendo, observamos que el panorama actual es bastante satisfactorio para la Fed, que espera un crecimiento económico más fuerte en el año en curso.

La lógica de la evaluación de los acontecimientos indica que no es necesario apresurarse con la reducción de las tasas de interés. Si su nivel actual no puede calificarse de estimulante, tampoco es prohibitivo. De hecho, se encuentra en el punto de equilibrio.

¿Se dan cuenta de ello los participantes en el mercado? Creemos que no todos, pero sí un número considerable de ellos. Una vez reproducidos los resultados de la reunión, el mercado de divisas y de deuda reacciona con un fuerte rebote en dirección al crecimiento del dólar. En nuestra opinión, esto indica crecientes dudas de que la inflación reanude su descenso y la Fed decida cambiar su modelo monetario y deje de hablar del nivel del 2% como algo inalterable.

Creemos que la situación sólo puede cambiar realmente si la Fed modifica su modelo monetario. Si el regulador no apuesta por ello, podemos esperar una grave oleada de decepción. Esto podría provocar el estallido de la burbuja del mercado de renta variable en Estados Unidos y, posteriormente, en Europa y otras partes del mundo. Los rendimientos de los trejeris reanudarán su crecimiento, lo que provocará una fuerte valorización del dólar con todas las consecuencias correspondientes para el valor de los activos de materias primas y productos básicos, así como para los tipos de cambio de las divisas negociadas frente al "americano".

Pronóstico del día:

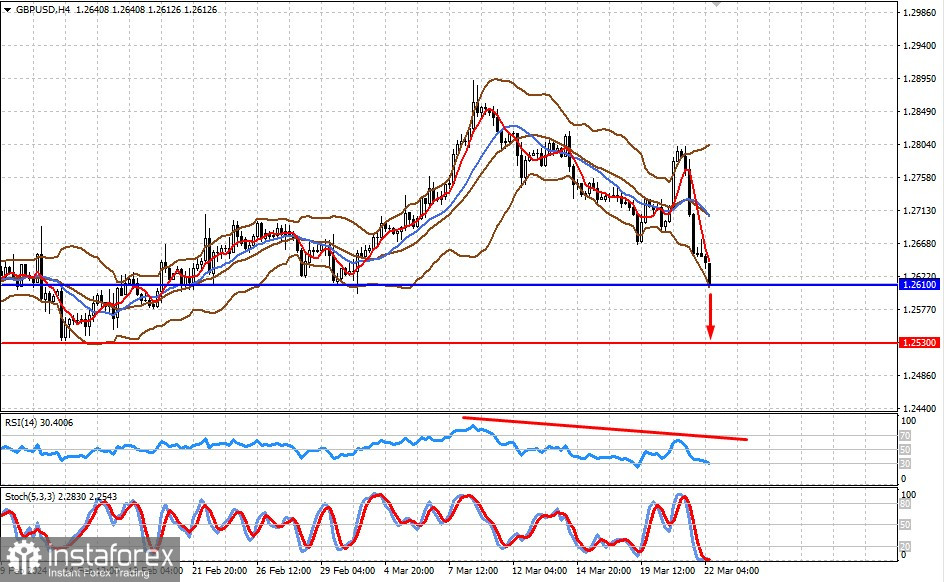

GBP/USD

El par cayó hasta la línea de soporte en 1,2610, cuya superación podría llevarlo a una nueva caída hacia 1,2530.

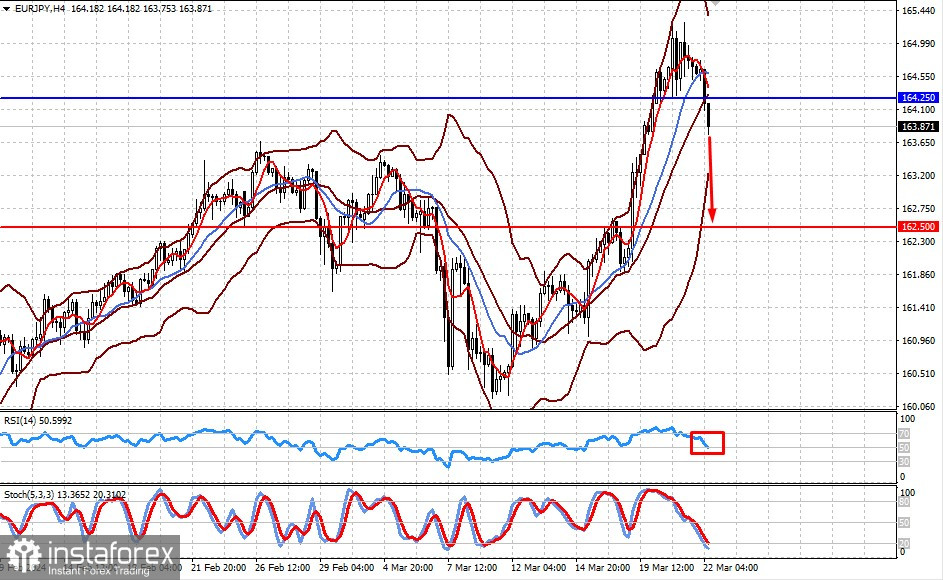

EUR/JPY

El par rompió el nivel de soporte de 164,25 ante el riesgo de que continúe el endurecimiento de la política monetaria del Banco Central de Japón y el mantenimiento de la tasa actual del BCE. Esta podría ser una razón para que el par retroceda hacia 162,50.