El par de divisas EUR/USD ha vuelto al modo de negociación que se observó hace quince días y antes durante meses. A saber: movimientos lentos, baja volatilidad, tendencia bajista moderada. Sin embargo, si nos fijamos en el par GBP/USD, francamente estamos contentos incluso con este movimiento. Al menos es tendencial y legítimo. Recordemos que la siguiente ronda de movimiento a la baja del euro comenzó a principios de mes después de la publicación de otro fuerte informe de nóminas no agrícolas en los EE.UU.. Antes de eso, el precio había estado en una corrección al alza durante dos meses. Sin embargo, la corrección no rompió la tendencia bajista, que se ve perfectamente en el gráfico de 24 horas y, por lo tanto, debe utilizarse como referencia.

Al informe Nonfarms le siguieron las reuniones del BCE y de la Fed, en las que se supo que en la Unión Europea ha comenzado la relajación de la política monetaria, mientras que en EE.UU. ni siquiera se sueña con ello. En consecuencia, el mercado recibió dos factores de venta más para la divisa europea. Así pues, todo va según el plan anunciado a principios de año. Seguimos esperando que el euro caiga a los niveles de 1,0450, 1,0200 y 1,000. Quizá el último objetivo sea demasiado serio, pero los dos primeros deberían cumplirse.

Ahora para el euro todo dependerá de dos cosas. La primera es la frecuencia con la que el BCE reducirá los tipos. La segunda es cuándo empezará la Fed a relajar la política monetaria. En el caso del BCE todo está más o menos claro. En primer lugar, los representantes de este banco central han declarado en repetidas ocasiones que el paso óptimo es "1 recorte en 2 reuniones". Por supuesto, puede ajustarse si la inflación deja de bajar o empieza a acelerarse. Sin embargo, tenemos un plan básico y éste ya es muy bueno. Así pues, podemos esperar tres recortes de los tipos de interés antes de finales de año.

Así lo afirmó ayer Klaas Knot, uno de los representantes del BCE. Dijo que el curso óptimo de la política monetaria prevé "algo menos de tres recortes de tipos de interés en 2024". Dado que el BCE no puede bajar los tipos de interés "algo menos de tres veces" (ni dos ni tres), sugerimos que se proceda a la opción con tres recortes de tipos. En consecuencia, a finales de año los tipos de interés del BCE se situarán en el 3,75%.

¿Y los tipos de interés de la Reserva Federal? Los escenarios más optimistas hablan de una primera reducción en septiembre y, por tanto, la FedReserve podría tener tiempo de reducir el tipo una vez más antes de finales de año. Así pues, dos flexibilizaciones para el año en curso es el máximo programado por el regulador estadounidense. Sin embargo, recordemos que se trata del escenario más optimista. Nosotros, por ejemplo, dudamos mucho de que se recorten los tipos de interés en septiembre. El nivel actual de inflación no nos permite esperarlo. El BCE inició la relajación con una tasa de inflación del 2,4%. El Banco de Inglaterra no ha iniciado la relajación ni siquiera con una inflación del 2%. Es improbable que la inflación de EE.UU. caiga en septiembre al rango del 2,0-2,4% desde el 3,3% actual. Por lo tanto, creemos que una bajada del 0,25% es el escenario más lógico para Estados Unidos, en lugar de las seis que todo el mundo esperaba a principios de año. Esto significa que la divisa europea podría caer justo antes de finales de 2024.

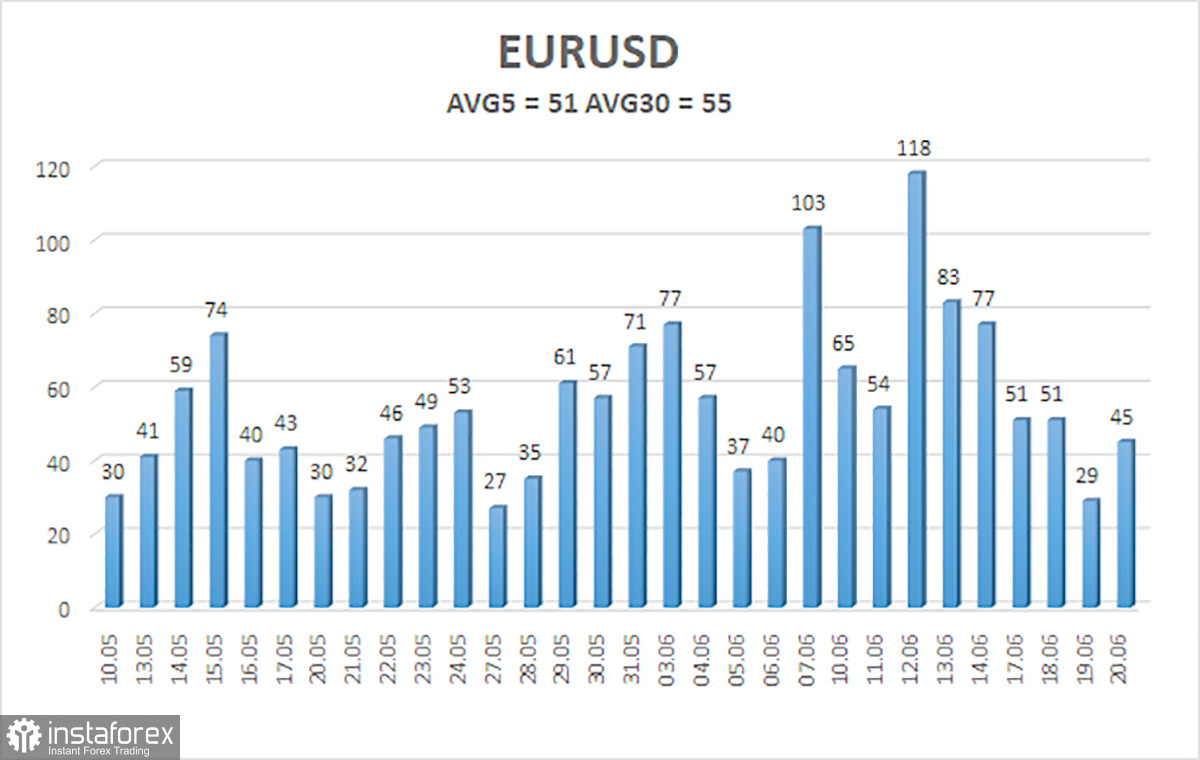

La volatilidad promedio del par EUR/USD en los últimos 5 días de negociación a 21 de junio es de 51 puntos y se caracteriza como "media-baja". Esperamos que el par se mueva entre los niveles de 1,0656 y 1,0758 el viernes. El canal de regresión lineal superior ha girado al alza, pero la tendencia bajista global persiste. El indicador CCI ha entrado recientemente en la zona de sobreventa, pero no esperamos una fuerte subida de la divisa europea por el momento.

Niveles de soporte más cercanos:

S1 - 1,0681

S2 - 1,0620

S3 - 1,0559

Niveles de resistencia más cercanos:

R1 - 1,0742

R2 - 1,0803

R3 - 1,0864

Recomendamos leer otros artículos del autor:

Análisis del par GBP/USD. El 21 de junio. El Banco de Inglaterra tomó la decisión más dura posible.

Recomendaciones para operar y análisis de las operaciones con el par EUR/USD para el 21 de junio.

Recomendaciones para operar y análisis de las operaciones con el par GBP/USD para el 21 de junio.

Recomendaciones para operar:

El par EUR/USD mantiene una tendencia bajista global, y en el gráfico de 4 horas sigue situado por debajo del moving. En revisiones anteriores dijimos que no consideramos las posiciones largas y esperamos la continuación de la tendencia bajista. En este momento las posiciones cortas con los objetivos de 1,0620 y 1,0559 siguen siendo relevantes. El rebote desde el nivel de 1,0681 provocó una espiral de corrección alcista, pero el rebote desde el moving provocó su finalización. Seguimos sin considerar las órdenes de compra, ya que creemos que la tendencia bajista global se ha reanudado, y la divisa europea no tiene motivos para subir.

Explicaciones de las ilustraciones:

Canales de regresión lineal: ayudan a determinar la tendencia actual. Si ambos están dirigidos en la misma dirección, significa que la tendencia es fuerte ahora.

Línea media móvil (configuración 20,0, suavizada) - determina la tendencia a corto plazo y la dirección en la que operar ahora.

Niveles Murray - niveles objetivo para movimientos y correcciones.

Niveles de volatilidad (las líneas rojas) - el canal de precios probable, en el que el par pasará el día siguiente, basado en los indicadores de volatilidad actuales.

Indicador CCI - su entrada en la zona de sobreventa (por debajo de -250) o sobrecompra (por encima de +250) significa que se aproxima el cambio de tendencia hacia el lado opuesto.