El presidente de EE. UU., Joe Biden, ha anunciado su retirada de la carrera presidencial. Este anuncio provocó un aumento en la volatilidad en la apertura de los mercados en Asia; el dólar reaccionó inicialmente con una caída, pero luego se dio la vuelta y comenzó a fortalecerse.

La decisión de Biden de no intentar una reelección ya se anticipaba después de que fracasara en los debates públicos contra Trump, y después del intento fallido contra Trump, los mercados se inclinaron aún más en la creencia de que Trump ganará en las elecciones de noviembre.

Sin embargo, la retirada de Biden de las elecciones puede cambiar muchas cosas, y la incertidumbre ha aumentado drásticamente. Esto llevará a brotes inesperados de volatilidad, pero en cualquier caso, se espera un aumento en la demanda de activos de refugio.

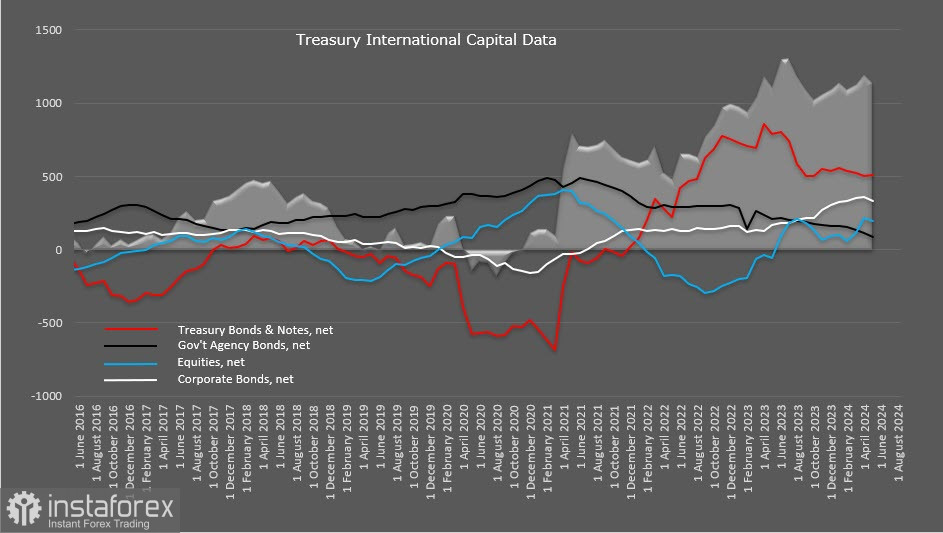

El informe del Departamento del Tesoro de EE. UU. sobre la entrada de capital extranjero mostró que hasta mayo los inversores no estaban especialmente preocupados; la entrada de capital es estable, y se puede destacar solo un aumento en el interés por el mercado de valores, principalmente impulsado por el fuerte crecimiento de los gigantes tecnológicos en medio del creciente interés por la inteligencia artificial. En cuanto a las inversiones en bonos, no se ha observado una disminución abrupta en el interés de los inversores.

Trump sigue liderando en las encuestas, pero si Harris ocupa el lugar de Biden, muchas cosas podrían cambiar, y los cálculos sobre el cambio en las perspectivas económicas de EE. UU. que Trump tenía en mente—política fiscal más flexible, aranceles comerciales más altos, regulación más débil—podrían no materializarse. Mientras el mercado no desarrolle una nueva visión sobre la situación política en EE. UU., la incertidumbre persistirá, lo que seguirá ejerciendo presión sobre los activos riesgosos.

La próxima reunión del FOMC será el 30 y 31 de julio; se espera que el rango objetivo de las tasas permanezca sin cambios, pero se enviará una señal clara de que en septiembre el Comité comenzará a reducir las tasas. Esta semana habrá varios informes que podrían influir en la postura del FOMC, incluido el informe del jueves sobre la primera estimación preliminar del PIB de EE. UU. para el segundo trimestre. Los pronósticos están a favor de un crecimiento más fuerte que en el primer trimestre, y el crecimiento económico podría alinearse con la previsión a largo plazo del FOMC del 1.8%. El viernes se publicará el informe sobre gastos personales, que también se espera que sea moderadamente positivo, dado que el informe de ventas minoristas de junio fue mejor de lo esperado y el mes anterior fue revisado al alza.

El informe de la CFTC mostró que los inversores continúan reduciendo su posición larga neta en USD, y los mercados en general están a la espera de que el dólar termine su crecimiento correctivo antes de la perspectiva de un ciclo de reducción de tasas por parte de la Fed. No hay razones para esperar un fortalecimiento a largo plazo del dólar, aunque el aumento en la tensión política no da motivos para esperar una disminución moderada y gradual del dólar, ya que la demanda de activos de refugio puede convertirse en predominante.